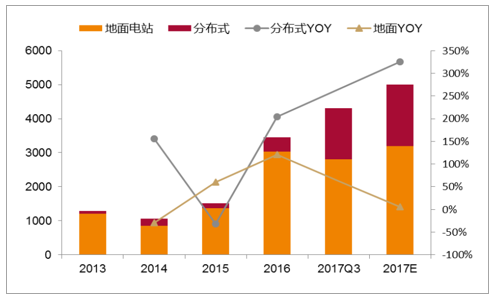

从分布式、领跑者角度分析,乐观的预测 2017 年全年光伏装机将超过 2016 年 34GW 的装机量,冲击 40GW 新高度。现在看来,乐观预测依然过于保守,截止2017年三季度末,国内光伏新增装机量已经超过 43GW,其中地面电站装机 27.2GW,分布式装机 15.3GW,累计光伏装机达到 120GW 规模。 其中分布式光伏装机的增速大超行业预期,以扶贫推动的户用分布式更远超行业预期。分布式、领跑者、光伏扶贫已经形成支撑国内光伏需求的三驾马车,预计全年光伏装机有望达到50GW 的新高度。

2012-2017E 国内光伏装机(单位:万千瓦)

数据来源:公开资料整理

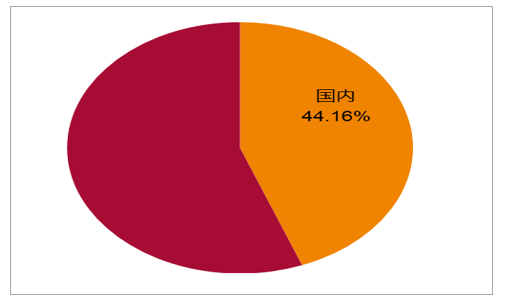

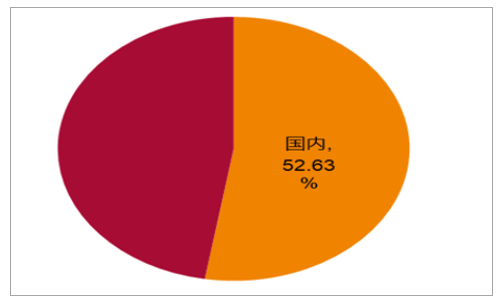

国内光伏市场无疑已经成为全球最大的下游应用市场,自 2013 年起已经连续四年全球下游市场需求第一,累计装机量也连续两年全球第一。 2016 年国内新增装机 34GW,全球新增装机 77GW,国内市场占有率超过 44%,2017年预计国内装机有望超过 50GW,全球预计装机 90-100GW,国内下游市场占全球比例将超过一半。

2016 年国内光伏新增装机占比

数据来源:公开资料整理

2017 年国内光伏新增装机占比预测

数据来源:公开资料整理

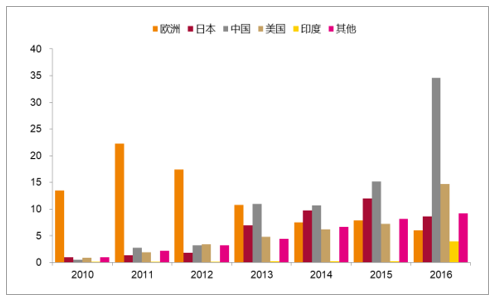

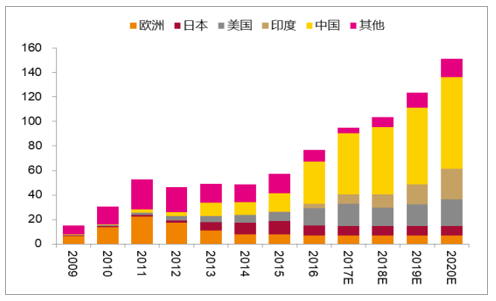

光伏发电投资热情高涨不是国内独有,美国、印度、以及光伏新兴市场,下游装机也同样需求火爆。 通过对比 2010 年-2016 年全球主要光伏应用市场新增装机变化,可以看出欧洲、日本成熟市场装机量已经趋于平稳甚至下滑;中国、美国、印度依然呈高速增长;其他新兴国家也正在慢慢释放需求。 2017 年,中国、美国、印度三大快速增长市场预计将达到 50GW、 18GW、 8GW 装机量,由于中国市场需求火爆、美国 201 法案调查推动提前强装,挤压组件向印度市场的供应,可能导致印度市场低于 10GW 的装机计划。此外,全球新兴光伏市场的增速不容小觑,目前新兴市场中,装机规模超过 1GW 的国家和地区有 24 个,超过 10MW 规模的国家和地区有 112 个,已经制定光伏政策目标的国家有 176 个。光伏系统装机成本快速下降,越来越多的国家和地区有条件开发光伏发电,新兴市场将是接下来全球光伏新增装机的主要动力之一。

全球主要光伏应用市场对比(单位: GW)

数据来源:公开资料整理

目前光伏制造环节,国内组件、硅片产能占全球产能已经超过 70%,电池片略低于 70%,只有硅料环节,国内产能占比尚不足一半。由于硅料之后的制造环节大部分产能位于国内,因此,每年国内光伏行业均需要进口大量多晶硅料。

全球多晶硅产地产能、产量及利用率(单位:万吨)

数据来源:公开资料整理

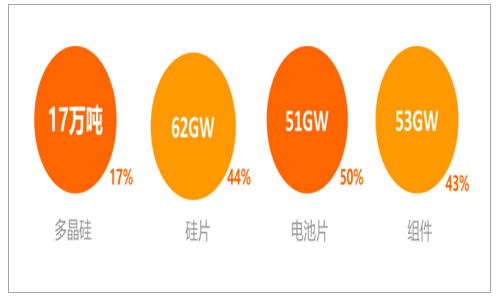

国内光伏制造业产能,占据了全球的一大半。全球下游市场旺盛需求推动,产业链各环节产能利用率显著提升,产量大幅增加。截止三季度末,光伏产业链多晶硅料、硅片、电池片、组件分别产出 17 万吨、 62GW、 51GW、53GW,分别增长 17%、 44%、 50%、 43%。

2017 年前三季度光伏制造环节产量及增长

数据来源:公开资料整理

影响光伏投资热情的因素是电站投资的内部收益率,影响收益率最主要的几个因素包括:期初投资成本、运维和融资成本、发电受益。光伏上网标杆电价下行成为常态化,度电受益下行直至与火力发电平价,光伏发电项目的理论单位收入未来将一直下行。假设运维成本与融资成本一定的前提下,在实际运营中影响发电收入的因素有,发电小时数(是否存在弃光限电问题)、补贴发放问题。从期初投资的角度来看,期初投资成本下降速度越快,内部收益率越高,当期初投资成本下降速度足以弥补标杆电价下降的速度,光伏电站投资收益将越来越高。所以,光伏行业投资热情的内在驱动力,与期初投资成本下降、标杆电价调整、弃光限电改善以及补贴发放等问题相关。现阶段行业需求持续高涨,根本源于系统装机成本的快速下降,足以弥补标杆电价下调,平价上网已经值得期待;政策清扫弃消纳、补贴等问题,打破行业受指标和补贴限制的天花板,释放更大空间。

2016 年国内光伏弃光限电问题开始恶化,政策开始引导光伏建设由西部欠消纳地区向中东部消纳能力强的地区转变,由集中式的地面电站向分布式转变。 2016 年 12 月,能源局印发《太阳能发展“十三五”规划》,我们在当时的点评中总结为四个关键词: 优化布局、产业进步、经济性、多元化。概括起来有四点:1、分布式光伏要创新发展模式,结合电改进度全面推进;2、地面电站要结合消纳能力和外送能力,优化布局、有序发展;3、“光伏+”模式产业增收;4、技术革新、成本下降, 2020 年实现用电侧平价上网。

截止到2017年三季度末,新增光伏装机数据可以看出来, 结合消纳、优化布局的调整已经发力,新增光伏装机增速最快的是华东地区, 2017 年前三季度增速 80%,华中地区增速 70%,而西北地区新增装机出现下降。

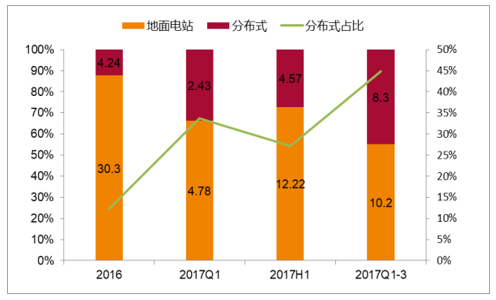

除了空间分布在发生变化, 政策调整的另外一个方向也在发力——分布式全面推进。分布式光伏不是一个新概念,国内开始鼓励光伏发展之初,就将分布式放在重要的位置,2010年能源局出台的太阳能利用十二五规划中,计划到 2015年建成光伏发电装机 20GW,其中地面电站 10GW,分布式 10GW。 但十二五期间,地面电站增长迅速,分布式增长缓慢。到 2015 年底,地面电站、分布式分别装机 37GW、 6GW。2016 年,光伏装机集中的西部地区弃光限电问题开始恶化, 政策支持明显向分布式光伏倾斜:分布式光伏装机规模不受指标限制; 0.42 元/kwh 的补贴不下调;备案简单;即发即补贴。叠加“630”之后地面电站标杆电价下调,光伏系统装机成本下降,维持补贴不变的分布式优势凸显。2017 年前三季度分布式新增装机 15.3GW,超过去年全年分布式光伏新增装机的 3 倍;地面电站新增装机 27.3GW,增速开始放缓。

2016 年全年与 2017 年前三季度单季新增光伏装机结构对比(单位: GW)

数据来源:公开资料整理

可以看出, 2017 年一季度分布式装机热情已经燃起;二季度由于“630”强装驱动,受标杆电价下调影响的地面电站面临抢装,导致单季地面电站占比上升;三季度单季分布式新增占比更加明显。 如果说集中式地面电站是指标确定容量, 那分布式就是市场力量驱动, 在行业逐渐实现平价上网,摆脱指标、补贴限制的天花板之后,行业将打开、释放更大市场空间。

IRR 是驱动电站投资热情的关键。虽然“630”之后地面电站上网标杆电价下调,度电收益率下降。但是电站期初单位投资, 2016 年-2017 年大幅下降,其中组件价格, 2016 年上半年 3.8 元/W,目前已经下降到 2.7 元/W 的水平,下降幅度 28.95%。随着组件转换率提升,单瓦 BOS 成本下降,系统投资成本由 2016 年 7 元/W 以上,下降到 5 元/W-6 元/W 的水平。

按照 2017 年 6 月 30 日标杆电价调整前后水平,以 2016 年、 2017 年电站投资成本为基础,选取二类地区光照条件及标杆电价水平,测算地面电站、分布式项目投资收益率水平变化。

期初投资、上网标杆电价调整后投资收益率

|

–

|

2016 年

|

2017 年

|

||

|

–

|

地面电站

|

分布式

|

地面电站

|

分布式

|

|

期初投资(百万)

|

75

|

80

|

60

|

55

|

|

利用小时数

|

1300

|

1200

|

1300

|

1200

|

|

发电量(百万度)

|

13

|

12

|

13

|

12

|

|

标杆电价(补贴)

|

0.88

|

0.42

|

0.75

|

0.42

|

|

工商业用电

|

–

|

0.8

|

–

|

0.8

|

|

发电收入

|

11.44

|

14.64

|

9.75

|

14.64

|

|

运维成本

|

0.75

|

0.8

|

0.6

|

0.55

|

|

财务成本

|

2.63

|

2.8

|

2.1

|

1.93

|

|

IRR

|

13.28%

|

16.66%

|

14.41%

|

25.38%

|

数据来源:公开资料整理

分布式补贴没有变化,期初投资成本大幅下降前提下,分布式项目投资收益率大增;地面电站期初投资下降、标杆电价下调后,也依然能保证电站投资收益率上升。

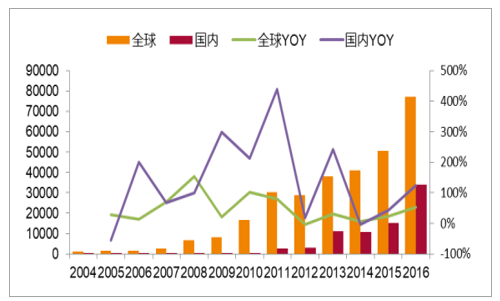

自 2013 年复苏,光伏国内、全球装机量年终数据超过预期已经多次,一方面是国内巨大的终端市场迅速崛起;另一方面是光伏全球市场正在去中心化,成熟稳健、快速增长、新兴潜力结合的多元化市场正在形成,光伏政策驱动的大起大落减少,真正向高成长性行业切换。

2004 年-2016 年国内、全球光伏新增装机及增速(单位:万千瓦)

数据来源:公开资料整理

光伏系统装机成本目前每年超过 10%的速度下降,越来越多的国家开始投资或准备投资开发光伏发电产业;在成熟市场,越来越多的应用模式开始有经济性。我们认为到 2020年,国内依然是全球光伏应用的主要市场,分布式、光伏扶贫、领跑者三驾马车拉动国内需求启动第二波快速增长。欧洲、日本市场趋于稳定,美国市场由于2017年透支了部分 2018年的指标,将 2018 年或新增装机有所下降,但中长期来看,美国新增市场容量非常可观。相比于欧美市场,印度市场光伏产品价格较低,企业出口到印度的产品,相比于日本、欧美市场毛利率水平较低。印度市场是一个不容忽视的、快速增长的应用市场,但全球下游需求火爆行情下,毛利率水平较低的市场份额或被挤压。因此我们预测,虽然印度计划光伏装机量很大,但 2017 年组件供应或受挤压,全年新增装机预计 8GW 左右。

2017-2020 年全球光伏装机预测(GW)

数据来源:公开资料整理

国内市场目前单月数据来看,“630”之后装机热情依然很高, 6 月、 7 月受“630”前后抢装和递延效应的影响,出现畸高数据。 8 月、 9 月回归正常,单月装机量仍然高于上半年,足以证明“630”之后虽然标杆电价下调,但系统装机成本下降足以弥补电价下调对电站投资收益率的影响。通常四季度是光伏装机旺季, 新增签单热情不减, 明显比三季度的热度高。来自美洲市场订单,需求热情依然高。因此,四季度到明年,国内光伏装机需求依然可观。

而支撑“630”标杆电价下调之后国内需求的是领跑者、分布式和扶贫。

2017年下半年,地面电站标杆电价下调,且实行竞价上网,很多地区获得最终电价或低于三类地区规定的标杆电价。而 2016 年 12 月发改委对分布式光伏补贴不下调,继续保持 0.42元/kwh 的全电量补贴标准。 加之, 多地区为了鼓励当地分布式发展, 纷纷给予市县级地方也会给予部分补贴,相对优势更加明显。按照分布式光伏三种收益模式计算,全部自用、自发自用余电上网两种模式均比地面电站度电收益高,全额上网按照当地标杆电价,但是与地面电站相比,不受指标限制,从而操作简单成都优于地面电站。

光伏发电收益模式

|

并网模式

|

国补

|

|||

|

–

|

I 类地区

|

II 类地区

|

III 类地区

|

|

|

地面电站

|

并网

|

0.65

|

0.75

|

0.85

|

|

分布式模式 1

|

自用

|

0.42 元/kwh 补贴+当地电价

|

||

|

分布式模式 2

|

自发自用

|

0.42 元/kwh 补贴+当地电价

|

||

|

余电上网

|

0.42 元/kwh 补贴+当地脱硫火电价格

|

|||

|

分布式模式 3

|

并网

|

当地标杆上网电价

|

||

数据来源:公开资料整理

国内分布式光伏项目不受能源局政策限制,细分行业不再是政策引导的波动性行业,而是市场驱动的成长性行业。截至三季度末,国内分布式装机已经超过 15GW,较去年全年增长超过三倍。目前来看四季度订单好过三季度,预计全年分布式装机有望冲刺 20GW。

2015 年核准的第一批领跑者项目——大同采煤沉陷区,已于五月下旬全面验收;第二批 5.5GW 部分已经于三季度末并网,剩余部分预计将于年底并网。2017 年能源局下发 2017年-2020 年四年的光伏指标,计划每年建设 8GW 光伏领跑者基地项目。

领跑者计划

|

–

|

第一批

|

第二批

|

第三批

|

|

核准时间

|

2015 年

|

2016 年

|

2017 年-2020 年

|

|

规划装机规模

|

1GW

|

5.5GW

|

8GW/年

|

数据来源:公开资料整理

未来大型地面电站将不再粗放式的发展,传统的光伏地面电站指标必然会收缩,但以“领跑者”模式的先进光伏技术产品应用基地形式进行规划建设,即可以引导电站空间分布、土地再利用,又可以承担先进技术孵化的平台。 5.5GW 的“领跑者”项目年底完成并网比较确定, 同时,每年 8GW 的新增领跑者基地也是未来规模较大的光伏项目保证。

能源局近期发布《关于公布首批“互联网+”智慧能源(能源互联网)示范项目的通知》,首批示范项目共 55 个,首批示范项目原则上应于 2017 年 8 月底前开工,年底建成。示范项目优先使用国家能源规划所确定的各省(区、市)火电装机容量、可再生能源配额、碳交易配额、可再生能源补贴等指标额度。

能源局核准首批 55 个能源互联网项目

|

–

|

项目数量(单位:个)

|

|

城市能源互联网综合示范项目

|

12

|

|

园区能源互联网综合示范项目

|

12

|

|

其他及跨地区多能协同示范项目

|

5

|

|

基于电动汽车的能源互联网示范项目

|

6

|

|

基于灵活性资源的能源互联网示范项目

|

2

|

|

基于绿色能源灵活交易的能源互联网示范项目

|

3

|

|

基于行业融合的能源互联网示范项目

|

4

|

|

能源大数据与第三方服务示范项目

|

8

|

|

智能化能源基础设施示范项目

|

3

|

数据来源:公开资料整理

此次申请能源互联网的项目共有 300 多个,获批 55 个,申请项目投资额大约 3000 亿元,获批项目的投资额近800 亿元。 “十三五”期间,能源互联网行业发展预计将维持 18.5%的增长率。分布式光伏示范园区应用是《太阳能发展“十三五”规划》重点鼓励的一个方向,如图所示。此次示范项目出台,多处风光储微网、光伏+充电车棚等创新模式列入。

园区光伏推广方向

|

–

|

规划目标

|

|

分布式光伏发电应用示范区

|

建成 100 个光伏示范区,其中 80%新建屋顶、50%已有建筑屋顶安装光伏发电

|

|

具备条件的工业园区、 经济开发区、 大型工矿企业以及商场学校医院等公共建筑

|

统一规划并组织实施屋顶光伏工程

|

|

资源、 消纳良好的农村和小城镇

|

推进居民屋顶光伏工程, 结合新型城镇化建设、旧城镇改造、 新农村建设、 异地搬迁等统一屋顶光伏工程, 形成若干光伏小镇、 光伏新村

|

数据来源:公开资料整理

分布式光伏发电项目,在园区内应用,就近售电收益可观,按照国补(0.42 元/kwh)+地补(0.3 元/kwh, 3 年)+出售电价(按照园区内工商用户用电价格 9 折计算),度电收入与并网、与地面电站相比,都更可观。智能微网示范项目出台,引导更多分布式光伏模式。10 月 31 日能源局与发改委联合印发的《关于开展分布式发电市场化交易试点的通知》,启动分布式能源就近消纳试点,在试点区域选择上,优先选择电力需求量大、电网接入条件好、能够实现就近入网并消纳,且可以达到较大总量规模的市县级区域,或经济开发区、工业园区、新型城镇化区域等。智能微网示范项目+分布式能源就近消纳试点,给工商业屋顶分布式项目带来一个解决消纳和收益的突破口,按照我们前面测算的自发自用度电收益,工商业屋顶分布式收益率远高于地面电站,有望进入快速增长通道。

光伏扶贫政策推动下,2017年无疑是户用分布式爆发的元年。 2016 年国家发改委、国务院扶贫开发领导小组办公室、能源局、国开行以及中国农业发展银行联合印发《关于可再生能源发展“十三五”规划实施的指导意见》,规划在 2020 年之前,重点在 16 个省的 471个县的约 3.5 万个建档立卡贫困村,保障 200 万建档立卡无劳动力贫困户每年每户增收3000 元以上。采用村级光伏电站(含户用)方式,每位扶贫对象的对应项目规模标准为 5 千瓦;采取集中式光伏电站方式,每位扶贫对象的对应项目规模标准为 25KW。7 月能源局印发《关于可再生能源发展“十三五”规划实施的指导意见》给出 2017 年-2020 年的指标规模,各省地区按照能源局下发的指标,陆续出台本省光伏安装指标计划。可以看到一种现象,多个省市将 17 年的指标宣布全部用扶贫项目。目前已经发布扶贫文件的省市中,河北、山西、吉林、山东、江西、河南、湖北、湖南、云南、广东,宣布将17 年能源局下发的指标,全部用于扶贫项目,共计 6.2GW,占到 17 年除 8GW 领跑者之外指标的 43.06%。 截止三季度末,国内已经出台 50 份国家、地方光伏扶贫政策法规。截止 9 月底,浙江户用光伏已经超过 10 万户。

各地户用分布式补贴政策

|

地区

|

国家 0.42 元/度补贴之外补贴政策

|

|

北京市延庆市

|

0.3 元/kwh(含税), 5 年

|

|

湖州德清县

|

一次性 2 元/瓦补贴,最高不超过 1 万元,不享受县级发电量奖励

|

|

宁波市海曙区

|

0.15 元/千瓦时,补贴时限为并网发电之日起 3 年。既有并网发电项目自政策执行之日起补助 3 年

|

|

沧州市任丘县

|

0.2 元/kWh, 6 年

|

|

佛山市

|

1 元/W 初装补贴和 0.15 元/kWh 度电补贴(3 年)

|

|

合肥市

|

2016.1.1-2018.12.31 期间并网的屋顶分布式发电项目,自项目并网次月起, 0.25 元/千瓦时补贴, 15 年;2016.1.1-2016.12.31 期间并网的地面电站项目,自项目并网次月起, 0.25 元/千瓦时补贴, 10 年;2017.1.1-2018.12.31 期间并网的地面电站项目,自项目并网次月起, 0.20 元/千瓦时补贴 6 年。

|

数据来源:公开资料整理

各地户用分布式装机情况

|

地区

|

用户光伏装机情况

|

|

北京市延庆市

|

共安装 792 户,累计装机容量 7.621MW,并网 522 套,累计并网装机容量 5.405MW

|

|

湖州德清县

|

截至2017年 4 月底,家庭屋顶光伏并网已达 1555 户

|

|

宁波市

|

截至去年年底,累计并网民用光伏项目的家庭 1617 户,截至2017年 4 月份,已并网 3700 户

|

|

杭州市

|

2016 年底累计 4000 户, 2017 年上半年新增 4122 户,新增量大于之前累积量。目前累计已并网的光伏居民项目达到 8122 个,总装机量为 49.16MW

|

|

合肥市

|

截至 2017.4.24,合肥地区并网光伏地面电站及分布式光伏项目突破 7000 个,并网容量 1452.42MW

|

|

赣州市

|

安装户用光伏系统 8334 户,装机容量 47.85MW

|

|

太原市清徐县

|

截至 2017 年 6 月 8 日,全县共申报 452 户家庭光伏发电项目,已经并网 391 户,安装容量 2.78MW

|

数据来源:公开资料整理

以德国为代表的欧盟光伏成熟市场几年来在与多方的“双反”大战中逐步放慢了发展的脚步。仅 2012-2016 年,德国太阳能光伏新装机容量从 7.5GW 降至 1.5GW,远低于政府设定的每年 2.5GW 的目标。 近日,欧洲委员会公布了欧盟科研创新资助计划“地平线2020”。 按照年度工作计划将有 22 亿欧元拨款投入清洁能源四个相关领域的项目:可再生能源、能效建筑、电动运输和储存方案,其中, 2 亿欧元支持研发生产欧洲下一代电池。该举措可理解为欧盟为下一阶段的可再生能源市场发展做积极准备。作为世界传统光伏大国,以太阳能的累计装机量评判,日本以 42.8GW 的规模已超越德国成为全球第二大太阳能市场,仅次于中国大陆。但由于并网限制与 FIT 的调降的影响,可以预期日本光伏市场将进入萎缩调整期。 人口稠密、土地资源紧张等诸多因素,综合导致成本较高的光伏可再生能源在缺失政策支持的情况下在市场需求端回归理性。

美国过去几年光伏装机量的大爆发得益于政府、公共事业的需求拉动。尽管进入 2017年美国市场进入补贴收缩期,而在下半年“201 条款”出台的背景下势必导致美国本土光伏价格走高,业界普遍的预期是美国光伏市场会经历一个两到三年的供需低潮期。从 2018 年至 2020 年美国约 52GW 的新装机需求仍然存在。除开其中可在风电、光伏两种解决途径中摇摆的约 7GW 装机量。美国市场在中长期视角看仍有很大的潜在可争夺空间。印度基于2017年来需求长期走强的趋势已提出目标 2022年光伏装机量达100GW的计划。该国的光伏累积装机量在 2016 年底已正式超过9GW。位于印度目前世界单体最大的光伏电站 RewaUltraMegaSolarProject 也通过竞标并预计在 2018 年开始运转。考虑未来一到两年内美国政策不利于光伏快速发展、日本趸购费率(Feed-in-Tariff)持续下调对日本本土光伏需求的抑制作用, 都让需求强劲成长中的印度有望取代日本成为需求第三大国。

目前新兴市场中,装机规模超过 1GW 的国家和地区有 24 个,超过 10MW 规模的国家和地区有 112 个,已经制定光伏政策目标的国家有 176个。光伏系统装机成本快速下降,越来越多的国家和地区有条件开发光伏发电,新兴市场将是接下来全球光伏新增装机的主要动力之一。

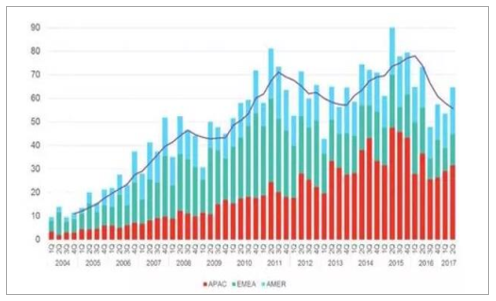

可再生能源投资(2004Q1-2017) ($BN)

数据来源:公开资料整理

光伏行业已悄然发生变化,不再是昔日一个市场变动,全球行业伤筋动骨的年代,光伏行业 2011 年在欧洲达到顶峰, 2017 年也许在中国也达到顶峰,但是全球来看,行业投资近几年一直是向上的,因为新兴市场正在崛起。彭博新能源财经最新发布的二季度清洁能源投资数据,投资 638 亿创 2016 年二季度以来的新高,环比上升 21%。这主要受益于阿联酋两大光伏项目 20 亿美元的投资;美国和中国投资相比上季度分别上涨 51%和 32%,墨西哥、澳大利亚和瑞典融资额急剧增加,埃及、阿根廷创历史新高。全球清洁能源迎来复苏。

新兴光伏市场

|

国家或地区

|

规划详情

|

规划规模

|

|

巴西

|

2017 年 7 月颁布十年能源扩张计划议案(PDE 2016)

|

2026 年建成超 13GW 光伏安装量。

|

|

智利

|

2013 年初提出“国家传输系统扩展规划” 列出未来 15年计划开发的 13 座总装机容量达 1.5GW 的光伏电站

|

2028 年总装机容量期待到达 2.2GW

|

|

阿联酋

|

2017 年 1 月公布 2050 能源战略规划

|

|

|

沙特阿拉伯

|

可再生能源开发负责机构 K.A. CARE 2014 年 1 月公布预计总投入 1090 亿美元的能源计划

|

到 2040 年实现太阳能发电装机 41GW(其中光热发电 25GW,光伏发电 16GW)的目标

|

|

南非

|

《2010 年整合资源计划》

|

2030 年前建设 10GW 光伏容量

|

数据来源:公开资料整理

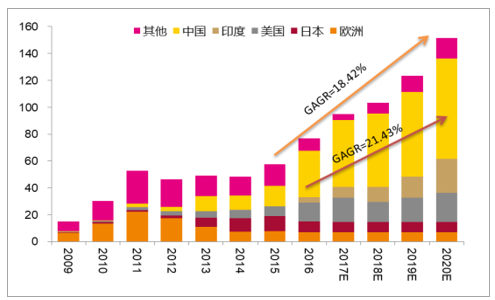

过国内成熟、高增长及新型市场的剖析,我们认为全球光伏市场正在去中心化,一个市场的的波动或许对光伏产业链造成一些波动,但已经远不能造成寒冬式的冲击。行业成本下降速度超出预期,补贴和指标限额的天花板逐渐提高,越来越多的新兴市场开始投资光伏,行业正在逐渐摆脱补贴, 依靠市场驱动力增长。预计到 2020 年,中国、美国、印度以及全球新增装机将达到 75GW、22GW、25GW、151GW;国内复合增长率达到 21.43%,全球复合增长率达到 18.42%。

2017-2020 年全球光伏装机预测(GW)

数据来源:公开资料整理

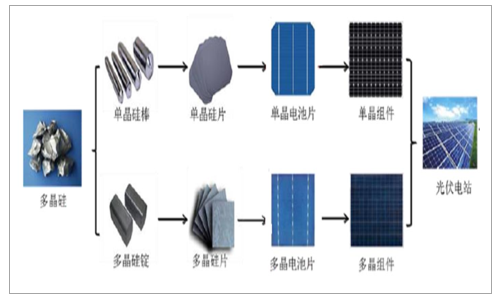

光伏产业链包括“多晶硅料-硅片-电池片-组件-电站终端”,其中多晶硅料、硅片、电池、组件属于制造环节,电站终端投资运营属于下游应用环节。国内最早进入的环节是组件代工, 目前国内企业参与已经从最下游的组件,延伸到上游。最早期国内企业做组件,后来做电池,现在慢慢把附加值低的组装环节转移到马来西亚、印尼、越南等国家。

光伏产业链结构

数据来源:公开资料整理

目前光伏制造已经全产业链实现国产化,并且引领全球的新技术与总产能,硅片、电池、组件国内产能已经占据全球产能一大半。 多晶硅、 硅片、 电池片、 组件产能分别占全球产能 48.5%、 86.5%、 68%、 74.1%,只有多晶硅料环节产能不足全球产能一半。

2017年前三季度市场需求高涨,光伏产品产量大增,其中多晶硅、硅片、电池、组件分别产出 17 万吨、 62GW、 51GW、 53GW,分别增长 17%、 44%、 50%、 43%。 硅片、电池片、组件产量增长位于 40-50%之间,而多晶硅料由于产能释放速度相对较慢,且受检修、环保督查、进口限制等因素影响,产量弹性较小, 增长率慢于中下游环节。这导致上半年硅料价格一路上扬,硅料厂商毛利率水平继续提升。第二个值得关注的是硅片环节。单多晶是在硅片环节区分,由于单晶 PERC+金刚线切割,实现成本下降和效率的提升,隆基目前硅片非硅成本已经降到 1.5-1.6 元/片,隆基乐叶单晶 PERC 电池转换率最高水平已经达到 23.26%。多晶 PERC 效率提升小于单晶提升幅度,且多晶使用金刚线切割存在表面光反射问题,需要叠加黑硅技术。因此,目前单晶PERC+金刚线替代优势非常明显,且毛利率水平高于多晶,短期内替代趋势明确。

光伏产能(2017Q3)

|

–

|

产量

|

YOY

|

成本

|

产能利用率

|

毛利率

|

|

17 万吨

|

17%

|

9 美元/kg 以下

|

90%以上

|

20%以上

|

|

|

硅片

|

44GW

|

44%

|

6 美分/W 以下

|

80%以上

|

分化

|

|

电池

|

51GW

|

50%

|

–

|

80%以上

|

10%以上

|

|

组件

|

53GW

|

43%

|

12 美分/W以下

|

85%以上

|

10%

|

数据来源:公开资料整理

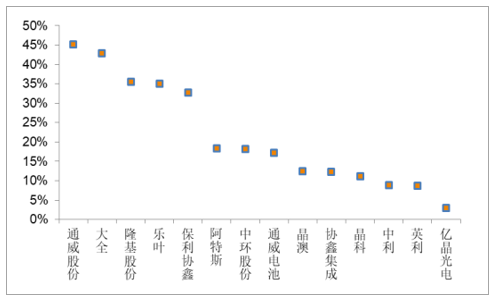

电池片、组件环节, 2017年受到上游硅料、硅片价格上涨压缩, 及下游价格压缩,很多企业虽然销售量增加,但销售额却是下降的,甚至部分中低端产品的企业光伏业务开始亏损,上半年 20%的企业呈亏损状态。如下图所示,毛利率水平最高的通威、大全,是多晶硅环节;隆基股份、保利协鑫次之,位于硅片环节;阿特斯、通威电池较前两个环节下降一部分,是电池环节;协鑫集成、晶澳、晶科、英利毛利率更低一些,主要位于组件环节,或者垂直产业一体化结构且出售组件终端产品。所以,从毛利率水平也验证了,目前利润水平最高的是上游多晶硅环节;硅片环节次之,单晶硅片毛利率水平高于多晶;电池和组件业务环节,受上下游价格挤压,毛利率水平处于较低水平。

主要光伏企业毛利率水平

数据来源:公开资料整理