整体而言,我国汽车进口市场规模与国内汽车市场规模相比较小。根2017年1-8月我国汽车累计销售1751.0万辆,汽车整车进口80.7万辆,占总销量的4.6%。

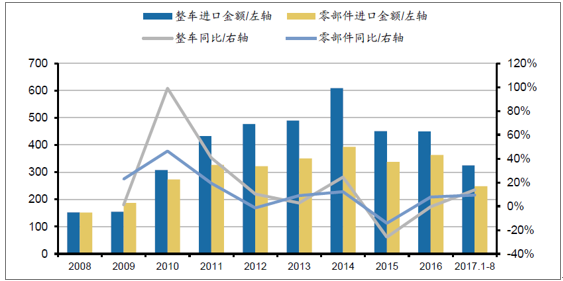

分子行业来看,我国汽车整车进口金额高于汽车零部件进口金额。2017年1-8月我国汽车整车进口金额(CIF价格)为325.3亿美元,同比增长13.7%;汽车零部件进口金额为248.3亿美元,同比增长9.3%。其中,汽车整车进口以乘用车为主,2017年1-8月乘用车进口金额为317.5亿美元,同比增长13.5%;汽车零部件中进口金额占比较大的是传动系统和车身附件及零件,2017年1-8月进口金额分别为92.5亿美元、47.2亿美元,占零部件进口总额的37.2%、19.0%。

报告推荐:

2018年中国SUV行业研究报告

2008年-2017年前8月我国汽车整车和零部件进口金额(亿美元)及同比

资料来源:公开资料整理

报告推荐:

2018年中国SUV行业研究报告

一、整车进口市场现状

1、过去十年来,我国汽车整车进口市场经历了从快速扩张到新格局的转变。

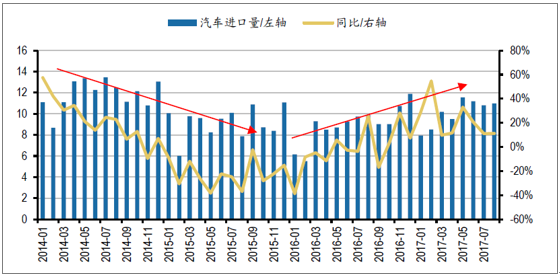

2007年至2014年我国汽车整车进口量逐年上升,到2014年我国汽车整车进口量达到142.5万辆,同比增长21.6%。2015年汽车整车进口量110.2万辆,同比减少22.7%,为2008年以来首次负增长;2016年汽车整车进口市场负增长态势仍未改变,全年进口量107.7万辆,同比减少2.3%。2017年进口市场得到好转,1-8月汽车进口量为80.7万辆,同比增长20.3%。

2014年-2017年前8月我国汽车整车进口数量(万辆)及同比

资料来源:公开资料整理

报告推荐:

2018年中国SUV行业研究报告

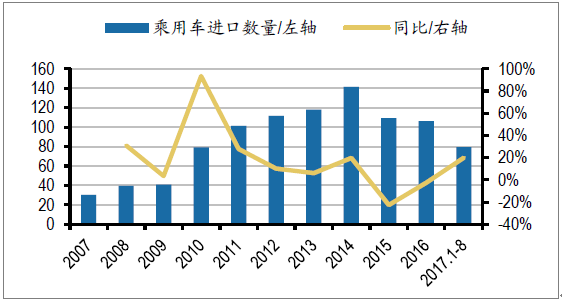

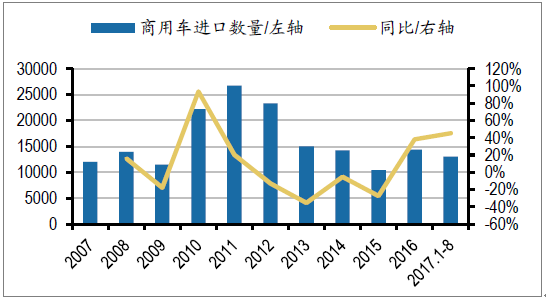

2、从车型上看,我国整车进口市场以乘用车为主,商用车进口占比较小。

2017年1-8月我国乘用车进口量为79.3万辆,同比增长20.0%;商用车进口量为1.3万辆,同比增长45.3%。乘用车中,越野车和轿车进口占比较高,17年1-8月二者进口量分别为35.6、28.2万辆,占进口乘用车的44.9%、35.5%;商用车中,货车进口量占比最高,17年1-8月货车进口量为1.1万辆,占进口商用车的87.0%。

2007-17年前8月我国乘用车进口数量(万辆)及同比增速

资料来源:公开资料整理

2007-17年前8月我国商用车进口数量(辆)及同比增速

资料来源:公开资料整理

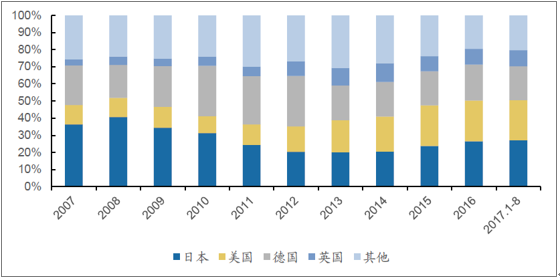

3、从进口国别来看,日本、美国、德国是我国汽车整车进口主要来源国。

2017年1-8月我国从日本、美国、德国进口的汽车数量占总量的比例分别为27.1%、23.4%、19.8%。我国进口美国汽车数量从2007年的3.6万辆提升到2016年的18.9万辆,占比从11.3%提升到23.7%,增长显著快于其他国家。

2007年-2017年前8月我国汽车进口量分国别占比

资料来源:公开资料整理

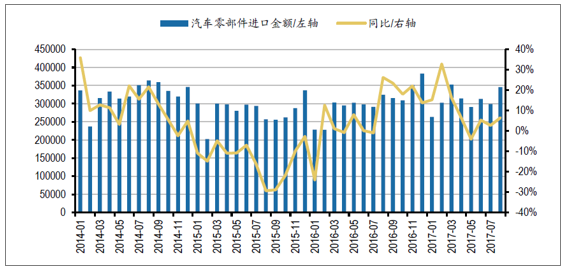

二、我国汽车零部件进口市场

我国汽车零部件进口市场与整车进口类似, 2015年汽车零部件进口金额337.3亿美元,同比下降14.3%。2016年汽车零部件进口市场实现同比正增长,全年进口金额为363.3亿美元,同比增长7.7%。2017年1-8月汽车零部件进口金额为248.3亿美元,同比增长9.3%。

2014年1月-17年7月我国汽车零部件进口金额(亿美元)及同比增速

资料来源:公开资料整理

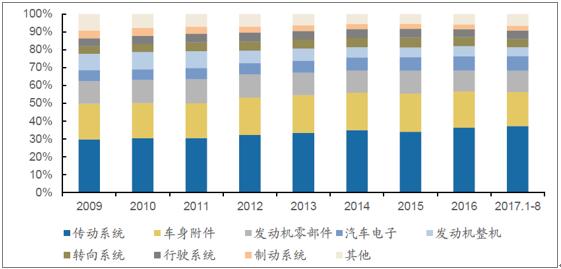

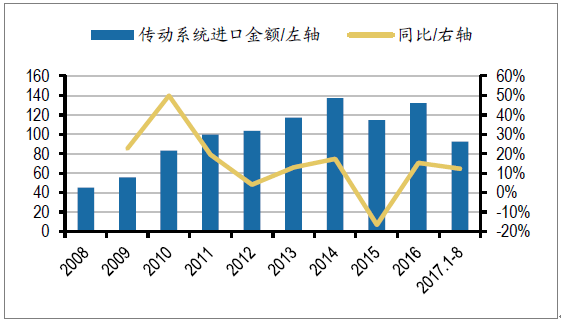

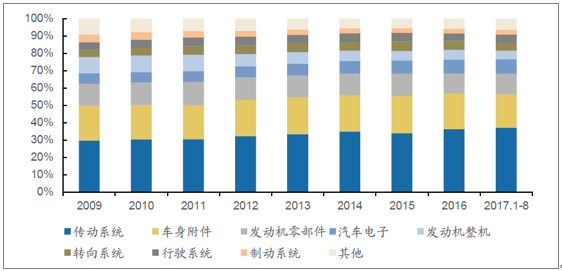

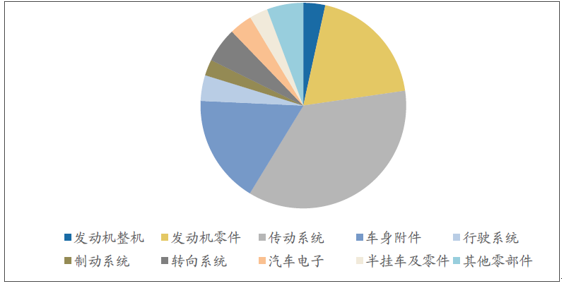

1、从细分零部件来看,传动系统、车身附件是进口金额占比较高的汽车零部件,其次是发动机零部件、汽车电子。

2017年1-8月传动系统、车身附件、发动机零部件、汽车电子进口金额占零部件总进口额的比重分别为37.2%、19.0%、11.9%、8.3%。

2009年-17年前8月我国汽车零部件分产品进口金额占比

资料来源:公开资料整理

2008-17前8月汽车传动系统进口金额(亿美元)及同比

资料来源:公开资料整理

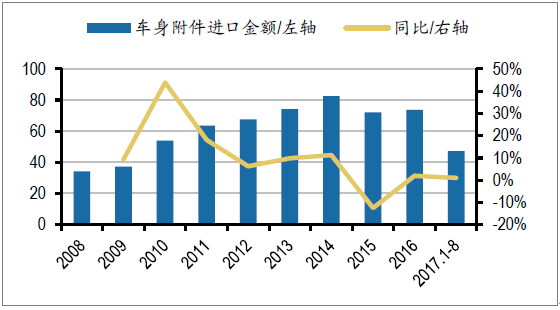

2008-17前8月汽车车身附件进口金额(亿美元)及同比

资料来源:公开资料整理

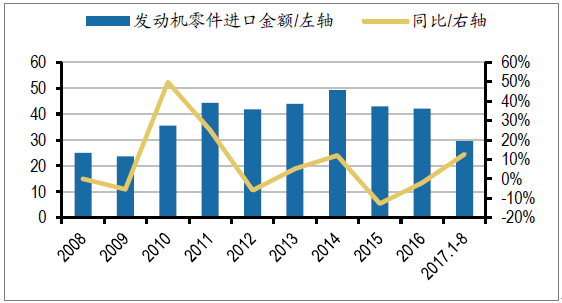

2008-17前8月汽车发动机零件进口额(亿美元)及同比

资料来源:公开资料整理

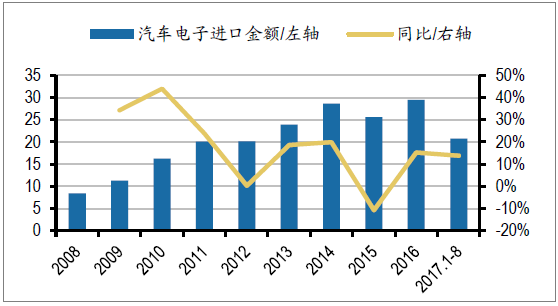

2008-17前8月汽车电子产品进口金额(亿美元)及同比

资料来源:公开资料整理

2、从国别来看,我国汽车零部件进口国主要是德国和日本。

2017年1-8月我国从德国、日本进口的汽车零部件产品总金额分别为69.1、65.4亿美元,占汽车零部件进口金额的27.8%、26.3%。此外,从韩国、美国进口的汽车零部件金额占比次之,2017年1-8月二者占比分别为9.0%、7.5%。

08-17前8月我国汽车零部件分国别进口金额占比

资料来源:公开资料整理

我国从美国进口汽车零部件的金额占比较小,主要进口产品是传动系统、车身附件及发动机零部件。2017年1-8月我国进口美国零部件总额为18.6亿美元,同比增长21.8%,占我国汽车零部件进口金额比重为7.5%。

2017年前8月我国汽车零部件进口美国产品占比

资料来源:公开资料整理

三、关税与我国汽车市场的相关性分析

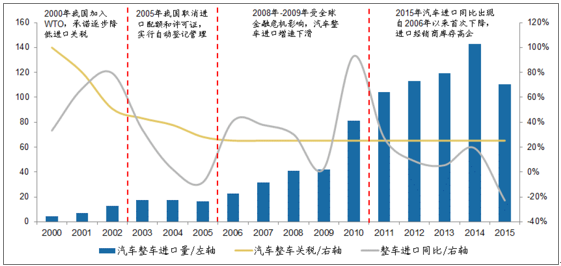

历史上关税降低对我国汽车进口的有效刺激仅发生在2000年之后的几年间,随后关税逐步下降至25%的水平并一直不变。2001年我国汽车进口量大幅上升,主要受到进口关税大幅下降和非关税贸易壁垒政策取消的刺激,我国汽车市场正式向国际企业打开大门。

2005年我国汽车进口量出现“入世”以来首次负增长,主要原因在于2005年我国全面取消了进口汽车配额许可证管理办法,开始实行自动进口登记管理方法。随着我国加入WTO过渡期逐渐结束,汽车进口市场经历了经销商授权调整、汽车进口贸易方式变化等政策变化,汽车进口经销业逐渐向集约化和规模化的方向发展。2005年我国汽车进口企业数量为1335家,比上年下降34.5%;进口量在千辆以上的企业有36家,比2004年增加了4家。

2006年至金融危机前我国进口汽车市场进入了平稳发展阶段,主要依靠政策导向改善了市场环境。金融危机后,我国汽车进口市场迎来了恢复性反弹,在市场结构上主要增量来自SUV。2009年-2011年跨国汽车公司逐步将未国产的全系车型导入进口车市场,推动了进口车市场规模的迅速增长。

2012-2014年各大汽车跨国公司加大对中国进口汽车市场的供给。海关进口量从2011年的百万辆规模迅速攀升到2014年的142万辆,在高基数上仍保持了年均12.3%的增长。2015年新一轮的进口车型国产化启动, 2015年国产化车型销量约占2014年进口车市场销量份额的15%左右,车型主要为B级轿车和SUV。

我国汽车整车进口量(万辆)、同比增速与进口关税税率

资料来源:公开资料整理

从价格角度考虑,进口汽车的竞争对手主要是国内高端合资品牌车型。2017年1-8月我国进口乘用车共计80万辆,进口金额(不含税)317.5亿美元,单车平均进口价格为4.0万美元,完税后进口价约人民币40万元。若假设关税下降5个百分点到20%,其他税率不变的情况下综合税率由53.9%下降至47.8%,单车平均进口价格(含税)下降至人民币36.5万元。若假设关税下降10个百分点至15%,则单车平均进口价格(含税)下降至38.2万元人民币。

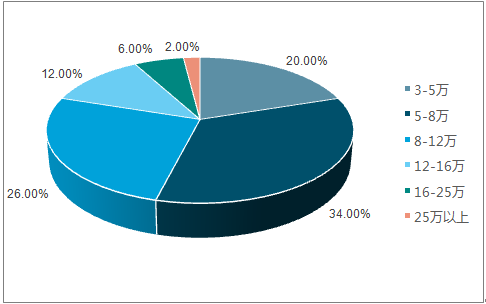

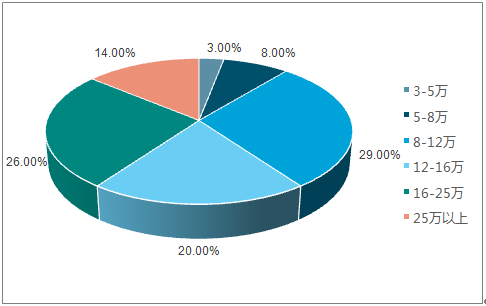

根据主要自主品牌车型数据,国内自主品牌汽车大多在5-15万元区间范围内,合资品牌汽车价格区间大多在20-25万元区间范围内。25万元以上的自主品牌车型占比仅2%,合资品牌车型占比为14%,因此自主品牌与进口汽车的消费者重叠区较小,进口车价格下探对国内高端合资品牌车带来一定影响。

自主品牌车型各价格区间分布情况

资料来源:公开资料整理

合资品牌车型各价格区间分布情况

资料来源:公开资料整理