虽然目前三元电池企业主要应用的还是NCM523和NCM622电池,但是NCM811已经进入了部分动力电池企业的材料供应链。

前言

锂电池正极材料行业发展趋势

1. 短期国内磷酸铁锂和三元材料仍将延续各自领域

现阶段国内动力锂电正极材料的主流路线是磷酸铁锂和三元材料。目前锂电池正极材料主要有五种比较成熟的技术路线:钴酸锂(LCO)、锰酸锂(LMO)、磷酸铁锂(LFP)、镍钴锰三元材料(NCM)和镍钴铝三元材料(NCA)。

其中,钴酸锂是数码锂电领域的主流正极材料,也曾应用于特斯拉早期车型,但受成本和安全性制约,动力领域已基本不再使用。锰酸锂动力电池曾经受到日系企业的重视,被日产聆风(Leaf)车型大规模采用,但LMO电池能量密度低的问题难以解决,也难改逐步淘汰出局趋势。磷酸铁锂以其高安全稳定性、长寿命周期和低成本的优点在国内得到了迅速的发展,三元材料则以高能量密度、长续航里程赢得了国内外电池企业的青睐,这二者是现阶段国内动力锂电的主流路线。

2016年1月工信部发布的《新能源汽车推广应用推荐目录》中基于安全性的考虑而未将三元电池的电动客车纳入推广目录,磷酸铁锂自此已获得国内新能源客车市场的短期绝对主导权。以大众消费为主的新能源乘用车则相对更为关注续航能力和车身轻量化,因此高能量密度的三元电池逐渐夺得该细分市场的话语权,随着三元正极材料改性研究的不断深入,其安全性和循环稳定性有望获进一步提升,将支持三元材料持续发力新能源乘用车领域。

2. 三元材料在动力电池的应用占比将提升

2014年之前,国内动力电池路线以磷酸铁锂为主。2014年开始受特斯拉效应影响,国内开始关注、研发三元动力电池。动力电池企业中,波士顿、万向、力神、比克等企业均有量产三元动力电池。从2014年下半年上市的车型来看,奇瑞eQ、北汽EV200、江淮iEV4等均采用的三元动力电池。

随着国内三元材料及三元动力电池的技术提升和安全性提高,三元动力电池在新能源车的使用比例将大幅提升,特别是在乘用车上。国务院颁布的《节能与新能源汽车产业发展规划(2012-2020年)》中要求,至2015年动力电池模块的能量密度达到150Wh/kg。目前来看,磷酸铁锂电池不可能达到此目标,而三元材料有望达到,因此三元材料将在动力电池发挥作用。

另外目前上市的新能源车,续航里程都偏低,这一定程度地影响了新能源汽车推广,提高续航里程是目前新能源汽车的主要发展方向。

3. 磷酸铁锂将主要用于新能源大巴、储能等领域

2016年受国家政策对续航里程的要求提高,原有的磷酸铁锂电池能量密度接近上限,此前为了安全考虑受限使用的三元体系锂电池被解禁,在轻量化和高续航里程的政策要求和市场需求下,三元体系锂电迅速抢占原有磷酸铁锂的乘用车市场份额。

目前新能源汽车市场磷酸铁锂材料在乘用车市场的比例会仍将保持下降趋势,但由于其价格优势、安全性、低成本、使用寿命长等优点,在新能源客车领域仍将保持绝对优势,随着储能市场爆发期的到来未来磷酸铁锂在储能领域也将逐渐放量。

4. 钴酸锂市场容量增长有限

钴酸锂主要用于数码类电池,如手机、平板电脑、电动工具等,如今平板电脑开始使用钴酸锂掺三元材料,或者使用纯三元;电动工具也在试验三元材料,因此,钴酸锂的数码市场在不断被三元材料取代。钴酸锂具有压实高、能量密度高等优点,其在手机领域仍将占据绝对优势,而在其他领域的占比会逐渐缩减。

今年来钴酸锂企业在不断开发新的产品,如北大先行、长远锂科等开始设计三元材料、当升科技更是将三元材料作为未来的重心。

5. 锰酸锂技术进展缓慢,市场萎缩

国外锰酸锂技术成熟,能用于新能源车,如全球大卖的丰田普锐斯就采用锰酸锂动力电池。但国内锰酸锂材料容量低、高温循环性能较差,因此国内锰酸锂一直未用于新能源车。当前国内的锰酸锂主要用于低容的圆柱电池和低端的铝壳电池,之前还与三元材料掺杂用于锂电自行车,但现在锂电自行车比较趋向于使用纯三元。

随着铝壳市场的萎缩、低端圆柱的品质监管严厉,锰酸锂材料在国内的应用将出现萎缩。

6. 三元材料高镍化进程逐步加快

三元材料是由三种电极材料共融而成的复合电极材料,理论上兼具每种电极材料的特性和优势,目前最常见的是NCA和NCM。其中,NCM是通过调配镍、钴、锰三者的比例,得到不同的电极特性,是目前主流的三元材料,也被认为是目前最有应用前景的正极材料之一。

根据工信部发布的《节能与新能源汽车技术路线图》,2020年的纯电动汽车动力电池的能量密度目标为350wh/kg,2025年目标为400wh/kg,2030年目标为500wh/kg。要达到2020年的阶段性目标350wh/kg,在能量密度上具有优势的NCM三元材料无疑是目前最具可行性方案中的最优之选。

2017年以来不少动力电池厂家都在加速高镍三元电池的产业化进程,国内高镍三元电池的研发和生产均已呈现燎原之势。虽然目前三元电池企业主要应用的还是NCM523和NCM622电池,但是NCM811已经进入了部分动力电池企业的材料供应链。随着材料体系的高镍化进程,预计明年国内三元电池企业将开始批量应用NCM811高镍三元材料,电池单体能量密度将从200wh/kg向250-300wh/kg迈进。

7. 低端产能过剩已现,预计未来行业内将加速洗牌,行业集中度提升

国内市场方面:由于新能源汽车产业前景广阔,2016年正极材料产销两旺,多家企业不断扩产,而这样的态势也延续到了现在。据统计,自2017年1月份以来,包括厦门钨业、当升科技、科恒股份、天赐材料、湘潭电化、优美科、安达科技、裕能新能源、三秋新能源、国光电器、浩普瑞等11家企业都在国内投扩建正极材料,涉及投资金额超70亿元,产能规划近40万吨。

随着新增产能释放,现有市场竞争格局很有可能被打破,未来竞争将更加激烈,常规型号毛利将继续下滑。与此同时当前市场正在经历,正极材料价格持续下降趋势明显,且能够满足动力电池企业对更高性能材料的企业并不多,未来市场上将出现中低端材料产能过剩,价格战将进一步激烈,总体市场集中度将进一步提升。

另一方面,企业大跃进式布局的同时,产能过剩将成为接下来市场最大的风险。以磷酸铁锂为例,预计到2018年国内磷酸铁锂正极材料有效产能将达30万吨/年,磷酸铁锂材料产能将出现明显过剩,磷酸铁锂材料行业竞争更加激烈。

国际市场方面:随着国外正极材料企业产能继续向中国转移,中国企业将面临更大的竞争压力。中国是全球最主要的锂离子电池生产基地,同时也拥有非常好的成本优势。目前优美科、日亚化学、日本户田、旭硝子、韩国L&F等国际大企业都已经将中国作为未来的主要正极材料生产基地,并都已或正在建立厂房。在市场竞争压力和群聚力量的影响下,其他国际企业为了在竞争中保持优势和更好的服务客户,也一定会选择进入中国设立正极材料生产基地。

一、锂电池正极材料行业发展概况

伴随着锂电池消费市场迎来2009年苹果智能手机产品市场投放以及在2013年特斯拉汽车成功突破美国传统汽车的巨头市场之后,锂电池消费市场迎来了市场爆发期、极大带动了消费类锂电池行业的发展。

中国的锂电池产业有二十几年的发展历史。大概在2010年左右,中国完成了核心原材料的全部国产化,如正极材料、负极材料、电解液、铜箔、隔膜等,一些终端产品也基本在中国完成了本土化。中国不仅成为全世界锂离子电池最大的消费市场,也是锂离子电池产业链最集中,产量最大的市场。

锂电池正极材料市场也呈现中国、韩国、日本三足鼎立之势。从市场规模上看,中国的正极材料企业占据份额已经成为全球第一,超过日本和韩国。

而从技术水平上看,目前全球技术上最领先的是日本和欧洲,韩国居中,中国正在迎头赶上,随着中国正极材料的规模化增大,正极材料技术水平与国外先进水平差距正在缩小。

二、锂电池正极材料产业链分析

资料来源:犀牛之星产业研究部

(一) 锂电池市场应用广泛

锂电池的应用范围不断扩展,从电动汽车、手机、笔记本电脑、平板电脑、数码相机、电动工具、电动自行车、电动摩托车、军事装备、航空航天等多个领域,拓展小到从电子表手表、CD唱机、MP3、MP4、摄影机、各种遥控器、剃须刀、儿童玩具等,大到从医院、宾馆、超市、电话交换机等场合的应急电源,也开始应用于风力发电、太阳能电站等储能电源系统。

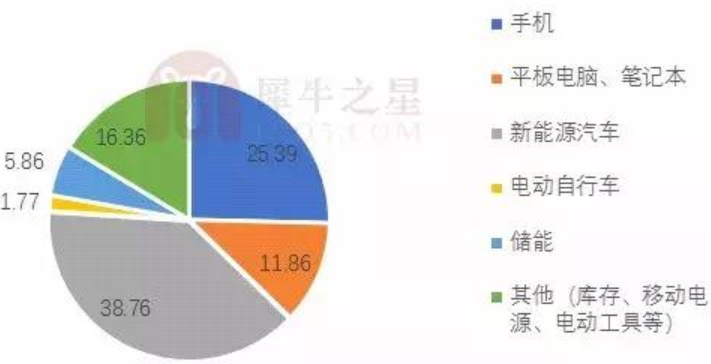

国家对新能源汽车的政策支持和财政补贴,很多地方政府将锂电产业作为发展重点,在招商引资等方面也给予大力扶持。2017版的动力电池规范发布以后,一大批的动力电池企业掀起了扩产的浪潮,2017年底,动力电池整体产能超过2280亿瓦时,比上一年增长125%,进一步造成行业产能的过剩。2017年全国锂离子电池产量超过110亿个。根据亚化咨询的统计,2017年中国锂离子电池产量约为88.7GWh,同比增长29.3%,各消费大类市场占比如下:

2017年我国锂离子电池消费领域

(二)正极材料是锂电池核心材料之一

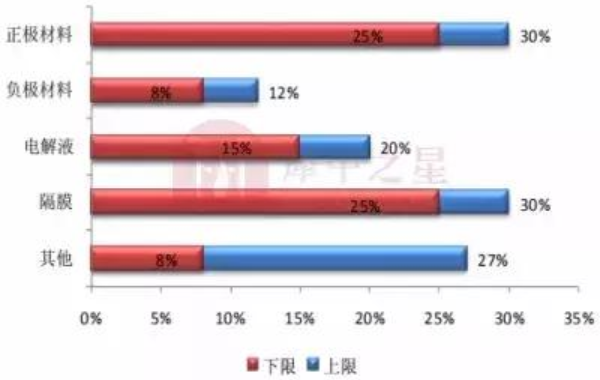

从锂电池产业链来看,主要包括锂原材料、正极材料、负极材料、电解液、隔膜以及生产设备等。其中,正极材料在锂电池中质量比较大(正、负极材料的质量比例为 3:1~4:1),且在锂电池生产成本构成中占比较高,一般为 25%~30%。

锂电池成本结构图

2017年,全球主要国家新能源汽车的销量达到了142万辆,国内新能源汽车产量达到79.4万辆,销量77.7万辆,同比分别增长53.6%和53.3%。国内动力电池的装机量约33.55GWh,根据锂电池企业年报显示,部分企业出现了一定的库存。

2017年,锂离子电池的关键原料锂、钴出现较大幅度的上涨,给电池行业生产带来了巨大的压力,很多企业为了实现2020年动力电池成本1元/瓦时的既定目标延伸产业链,一些车厂、电池厂投资电池关键资源,力争降低成本。

(三) 锂电池正极材料体系“三元化”进程明显

2016年12月29日,财政部、科技部、工业和信息化部及发展改革委发布了《关于调整新能源汽车推广应用财政补贴政策的通知》(补贴新政于2017年1月开始实施),新补贴标准分别对客车、乘用车及物流车动力电池能量密度出台更加细致化要求。新能源补贴政策落地,补贴政策更多奖励高能量密度电池,利好三元材料及燃料(氢能源为主)电池汽车,政策引导很明显的反应在2017年正极材料的生产中。

根据中国有色金属工业协会锂业分会统计,2017年我国锂离子电池正极材料产量32.3万吨,同比增长49.54%,消耗碳酸锂约11万吨,同比增长52.14%(详见表2)。

由于补贴政策的调整,在国家产业政策引导和市场需求的双重刺激下,三元材料的生产量持续增长,成为目前新能源汽车产业发展的关键技术路线。在产品体系方面,主流企业当升科技、贝特瑞、宁波容百等企业已开始抢先量产NCM811以及NCA等高镍三元材料。

磷酸铁锂电池具有安全性高、低成本、使用寿命长等优点,目前在新能源客车领域和储能领域应用广泛,2017年,国内磷酸铁锂材料产量增速虽然有所下降,但两个市场仍表现出持续增长态势。

锰酸锂电池具备功率性能、放电倍率性能、低温性能好、电压频率高的特点。

我国已成为全球最重要的正极材料生产国和消费国。为满足动力电池、储能锂电及小型锂电三大市场的不同需求,主要电池材料厂与下游客户共同研发不同类型的产品,根据客户订单配料生产。

(四) 锂电池正极材料上游原料垄断化特征明显

全球锂、钴、镍资源的分布集中度较高且呈现寡头垄断特征,中国锂资源虽然丰富但禀赋不佳,而镍、钴资源匮乏,锂、钴、镍资源大量依赖进口,对外依存度较高。全球市场的汽车电动化战略推进,当下原料的需求和供给成为关键一环。

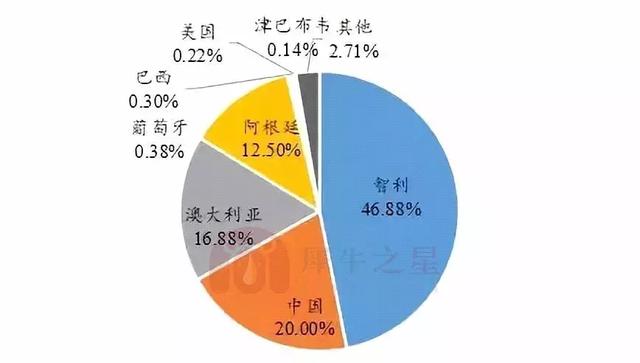

1. 全球锂资源市场格局高度集中

全球锂资源集中度高,前四名储量占比96%。据美国地质调查局公布数据显示,2017年全球锂资源储量约为1600万吨,相对2016年增长了150万吨,主要分布在智利、中国、澳大利亚和阿根廷,四个国家占储量总量的96%,集中度较高。

全球锂资源市场格局图

根据美国地质调查局2018年发布的数据,受益于锂电池对锂的消费需求增加,预估2017年全球锂矿产量约为43000吨,较2016年增长约13%。从近几年走势来看,锂矿产量虽有波动,但整体上有增长的趋势。

全球锂矿产量走势(单位:吨) 数据来源:中国电动汽车百人会

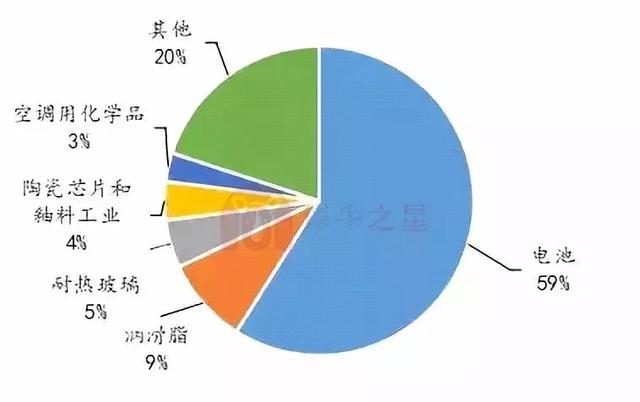

1.1 锂在电池市场需求占比过半

锂电池消费比例上升,占比达到27%。从消费领域来看,2017年相对2016年消费领域变化不大,锂的消费依旧以电池、润滑脂、耐热玻璃、陶瓷等为主。电池仍是锂的主导消费领域,约占总锂需求的59%,其中电动汽车用电池,约占锂需求总量的27%。

2017年全球锂消费结构产业分布图

1.2 锂资源全球市场格局高度集中

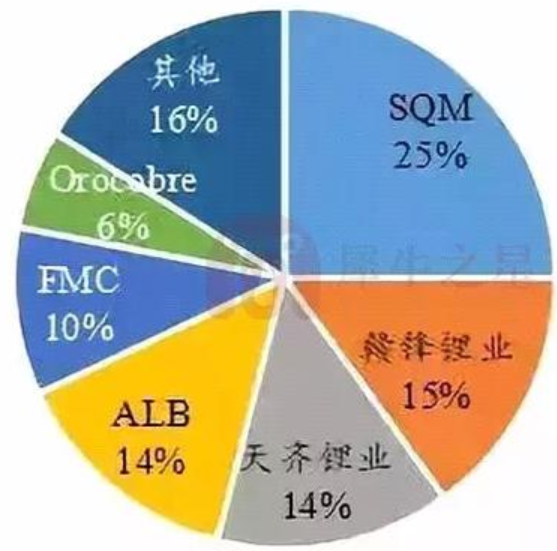

锂资源呈现寡头垄断特征,CR6占比84%。从全球已探明锂盐竞争格局来看,锂矿具有高度垄断的特征。目前锂资源市场的有效供给主要还是集中在SQM、ALB、FMC、天齐和赣锋等几家龙头企业手中,六家企业占比达到84%,短期内锂资源有效产能仍然来自这几家企业。

2017年全球锂资源市场格局图

1.3 锂资源产地分布广泛,但高品质产区有限

全球锂矿以形态分类可分为卤水型和硬岩型两大类,66%存在于卤水当中,34%存在于矿石中 。

我国锂盐湖资源储量,在地理上分布于青海和西藏,两地盐湖锂资源储量占全国锂资源总储量的80%左右,其中青海锂资源储量占比接近50%,西藏占比28.36%。锂辉石主要分布于新疆、四川和河南;锂云母型矿床主要分布于江西、湖南等地,两者总体占比不到20%。

1.3.1 我国四个主要盐湖产区

① 内蒙古盐湖区 本盐湖区主要为碳酸盐及硫酸盐型盐湖,缺少氯化物型盐湖。全区石盐储量约2亿吨。

② 新疆盐湖区 本盐湖区以硫酸盐为主,碳酸盐、氯化物型盐湖次之。在硫酸盐类型中以硫酸钠亚型为主、硫酸镁亚型次之,在某些硫酸盐和个别碳酸盐型盐湖中硼相对集中,全区石盐储量 66亿吨 (液态储量不计)。

③ 青海盐湖区 本区是我国盐湖资源最为丰富的湖区,以硫酸镁亚型存在,还有相当数量的氯化物型盐湖,本区石盐储量 3650亿吨,镁盐 65亿吨,氯 化钾 5.9亿吨,硼 酸盐、锂各为数千万吨。