一、碳酸锂行业市场需求分析

受动力电池的拉动,全球碳酸锂的需求量将从 2017 年的26.5 万吨增长到 2020 年的 40 万吨, 3 年增加 13.5 万吨,由于具有成本优势,并且进展速度较快,这一部分需求增量有望被国内的盐湖卤水提锂产能满足,我国盐湖卤水提锂将迎来快速发展期。

锂产业链下游应用十分广泛,包括新能源汽车领域、生物医药领域和新材料领域。最主要的应用场景是电池领域,占产业链下游领域 70%以上。 近年来,随着新能源汽车、生物医药和新材料领域的发展,锂产品快速增长。

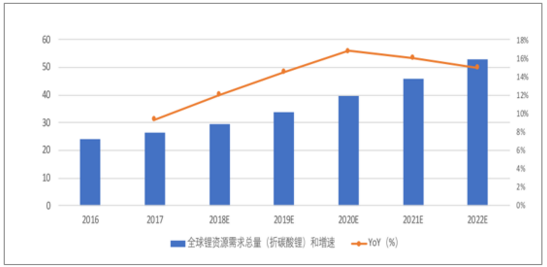

锂产品下游需求主要集中在动力电池、 3C 电池和其他工业领域。 2017 年全球碳酸锂需求总量约为 26.5 万吨,较 2016 年增长近 10%。预计 2020 年碳酸锂全球需求量将达到 40 万吨,较2017 年增加 13.5 万吨,并且未来 5 年,碳酸锂的下游需求量仍会保持 16%年平均增速。

全球锂资源需求总量(折碳酸锂)和增速

资料来源:公开资料整理

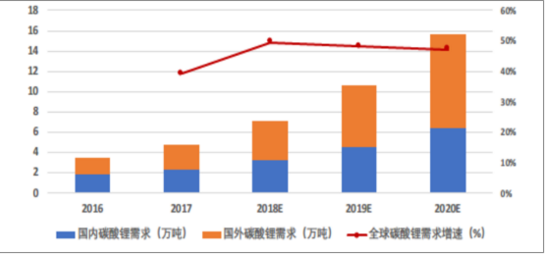

二碳酸锂下游需求领域中,动力锂电池的应用需求和增速最大,成为锂产品主要爆发点。 2017 年我国锂电池产量约为 88.7GWh,同比增长 29.3%。据统计, 其中我国的动力电池产量占比最大,达到 50%以上,增速最高, 同比 增长 44%。 其中我国三元锂电池占比约 44%,预计到 2020 年,高密度三元锂电池占比将增长到 71%,对锂产品需求量将结构性增加。 2017 年我国动力锂电池领域对碳酸锂需求量已达 2.3 万吨,较 2016 年增长 39.2%。 预计到 2020 年我国碳酸锂需求量将达 6.4 万吨,年平均增速预计高达 48%,成该产品增速最快的应用领域。

国内外动力锂电池领域对锂资源需求量(折碳酸锂)和增速

资料来源:公开资料整理

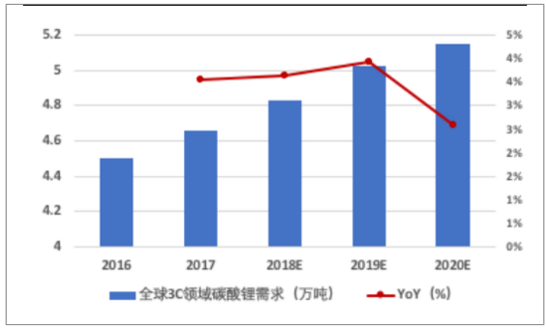

3C 领域是另一个锂产品重要的应用场景。 2017 年该领域碳酸锂需求量超过 4.6 万吨,预计到 2020 年 3C 领域需求将保持稳步增长,并达到 5.2 万吨。 其他工业领域对锂产品需求占比最大,但多为工业级产品,附加值相对较低,增速保持稳步增长态势。

全球 3C 领域对锂资源需求量和增速

资料来源:公开资料整理

全球工业领域对锂资源需求量和增速

资料来源:公开资料整理

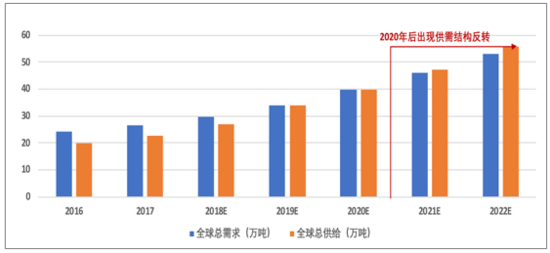

锂产品价格显著增长吸引大量新进者参与。随着技术进步、可开采资源种类丰富、盈利能力改善, 未来两年全球新增产能较多,并基本与需求增速相当。我国锂产品新增产能以盐湖锂为主,预计 2018 年底, 我国新增盐湖锂达 3~4 万吨,到 2019 年达到 8万吨。 伴随供给侧产能扩建加速,预计到 2021 年国内新增锂产能约 20.65 万吨,全球新增约 40.95 万吨。而全球新增锂产品需 求约为 20 万吨, 全球锂产品供需结构发生反转。但因为产能爬坡较慢,有效产能增量不及扩产规划,全球碳酸锂供需结构仍将处于紧俏的平衡状态。

全球锂资源供需格局

资料来源:公开资料整理

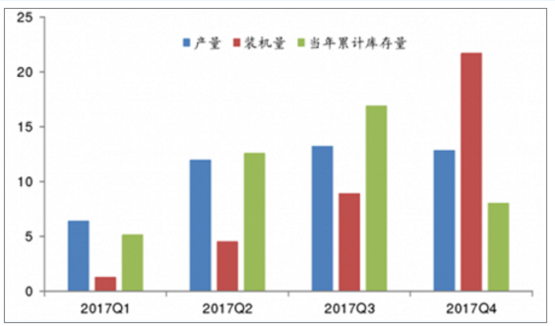

2017年Q4国内锂电池抢装行情明显,12月当月装机量高达11.79GWh,同比增长43%,17年当年产锂电池库存已回落至正常水平,随着新能源汽车步入消费旺季,预计电池厂商将逐步提高产量,带动碳酸锂需求。

2017年我国锂电池产量、装机量、当年累计库存量(GWh)

资料来源:公开资料整理

二、碳酸锂供不应求格局支撑高价格

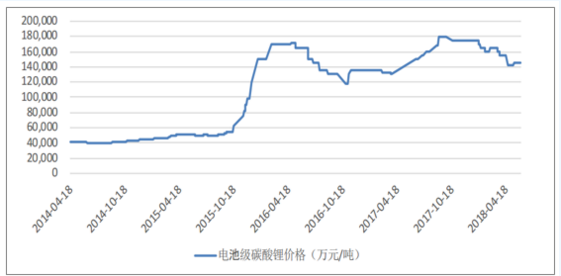

2018Q1 电池级碳酸锂均价 16.6 万元/吨, 2018Q2 截至 6 月 5 日均价为 14.7 万元/吨,且目前尚处于补贴调整过渡期,抢装效应明显,碳酸锂中期维持较高价位趋势不改 。

国内电池级碳酸锂价格

资料来源:公开资料整理

锂盐市场供应不减,而补贴新政逼近压缩中下游需求,导致短期内供应过剩,预计6月中旬前还将继续小幅下跌走势。

2018年以来,电池级碳酸锂市场价格明显下跌,近半年内已从17.5万元/吨跌至目前的14.3万元/吨,跌幅达22%。数据显示,工业级碳酸锂厂家报价下调至13.5万元/吨,实际成交在12.5-12.8万元/吨;氢氧化锂报价下调至14.5万元/吨,实际成交14.0万元/吨附近。

一季度,中游材料及电池环节对上游资源的需求强度不足,领军电池龙头开工恢复较快,但二三线电池厂及其配套材料尤其铁锂的开工率不足,电池厂整体仍在消化去年的产成品和渠道库存。

2018年一季度,国内新能源车终端产销总量靓丽,合格证口径产量同比大增203%。但整体而言,材料及电池环节对于上游资源的需求强度仍然不足。2018年一季度,正极材料整体产量环比继续下滑。下滑比较明显的主要是磷酸铁锂产品,继2017年四季度大幅减量35.5%以后,今年一季度继续减量19.1%,累计减量幅度近5成。

在碳酸锂价格回调的同时,碳酸锂供给则在进一步加快,预计未来对碳酸锂价格形成进一步打压。

截至目前,今年已知将陆续投放的碳酸锂及氢氧化锂规划产能已接近10万吨,而2017年全年碳酸锂生产量仅为8万吨左右。

碳酸锂企业的扩产项目下半年将陆续进入投放期。赣锋锂业现有产能18500吨,规划产能17500吨,预计新建产能2018年四季度投放;天齐锂业现有产能27500吨,规划产能24000吨,预计氢氧化锂产品2018年底试生产。

山东瑞福2017年四季度20000吨新建产能项目陆续放量,进入2018年以后其投放力度仍在继续放大;容汇通用及致远锂业的新增产线已经完成建设,现已进入调试及试生产阶段,预计下半年将会进入市场中,届时每月将新增约2000吨的碳酸锂供应量。

进入四季度,赣锋锂业、天齐锂业等企业的扩产项目将陆续投放市场,再加上四季度锂电池行业进入传统淡季,碳酸锂的供过于求现象将更加明显,冲击下或将引发价格大幅滑坡。