一、工业机器人行业发展现状分析

1、工业机器人产量

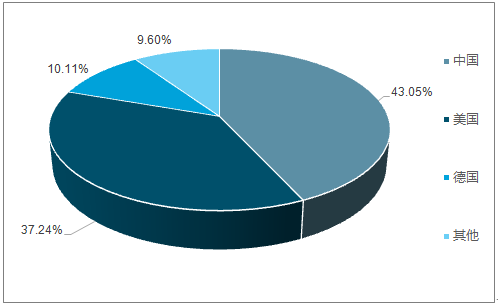

2017 年日本面向主要工业机器人出口国出口额均实现大幅增长。 日本在 2017 年工业机器人供货额同比增长 28.5%,达到 7126 亿日元, 工业机器人出口同比增长 36.2%,至 5284 亿日元, 创历史新高。

深度报告:2018年中国工业机器人行业研究报告

资料来源:公开资料整理

深度报告:2018年中国工业机器人行业研究报告

2017年由于下游需求的持续扩大, 工业机器人需求量加速上涨。

资料来源:公开资料整理

深度报告:2018年中国工业机器人行业研究报告

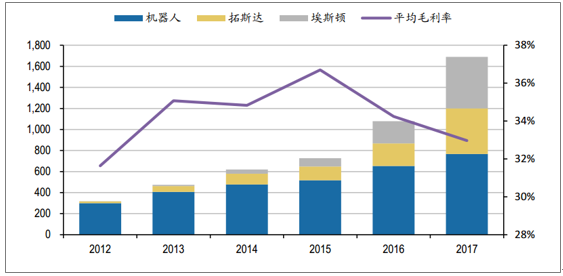

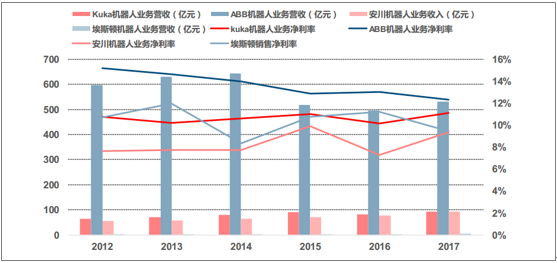

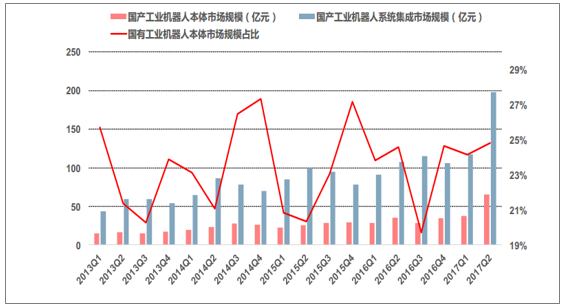

中国的本体企业更看 重市场规模的扩张,而非利润, 通过产销规模的扩张提升国产企业在机器人市场的份额。

资料来源:公开资料整理

深度报告:2018年中国工业机器人行业研究报告

2、工业机器人销量

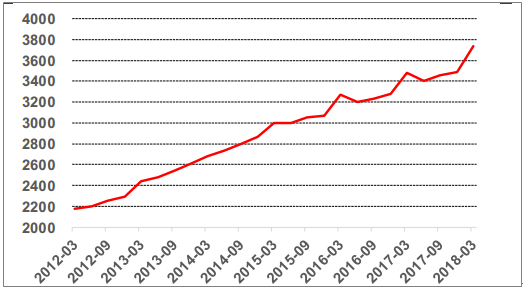

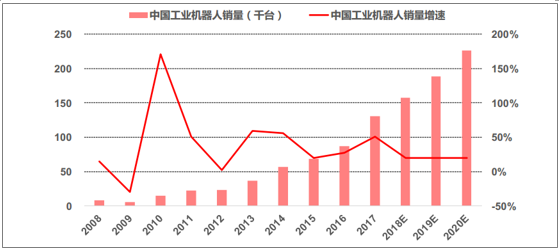

我国工业机器人销量 2010 年至 2016 年复合增长率为 34.07%, 2017 年销量更是骤增 50%。保持高速增长,标志我国工业机器人行业进入成长期。

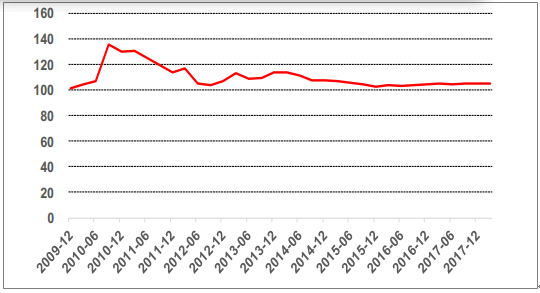

在 2010 年,我国中小企业劳动力需求指数骤增,带来的是工业景气度向上,而劳动力成本直线上升,使得我国 2010 年工业机器人增速有着超过 170%的增速。 2012 至 2013 的劳动力需求指数再一次较大提升,产生的结果是我国该年工业机器人销量产生了超过 50%的增速。

资料来源:公开资料整理

资料来源:公开资料整理

深度报告:2018年中国工业机器人行业研究报告

2017 年,我国工业机器人销量达 13.6 万台,同比增幅超 50%。以年增速 20%保守预测,至 2020 年我国工业机器人销量可达 22.6 万台/年。 按照当前工业机器人均价 30 万元/台计算,至 2020 年我国工业机器人市场空间可达约 680 亿元

资料来源:公开资料整理

深度报告:2018年中国工业机器人行业研究报告

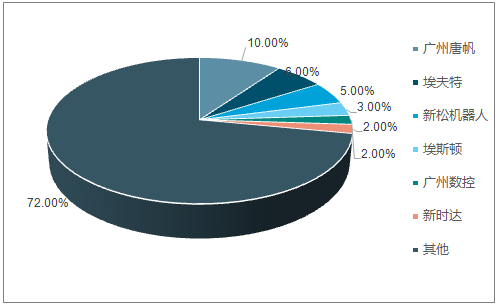

3、国产工业机器人市场份额

我国工业机器人龙头企业埃斯顿与四大家族营收体量相比,仅为不到任意一家的 5%。埃斯顿为我国工业机器人龙头企业, 埃斯顿工业机器人营收在 2014-2017 年实现年复合增长率 130%,远远高于行业均值和四大家族增速。

资料来源:公开资料整理

深度报告:2018年中国工业机器人行业研究报告

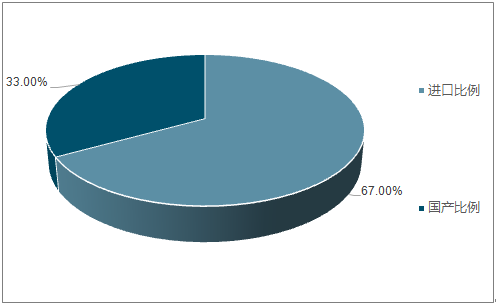

截至 2016 年底,国产工业机器人销量为 2.8 万台,同比增长 16.8%, 占我国总销量的 33%,较之前有提升。 其中,在 3C 领域国产占比达到 38.5%,高于平均值。

资料来源:公开资料整理

资料来源:公开资料整理

深度报告:2018年中国工业机器人行业研究报告

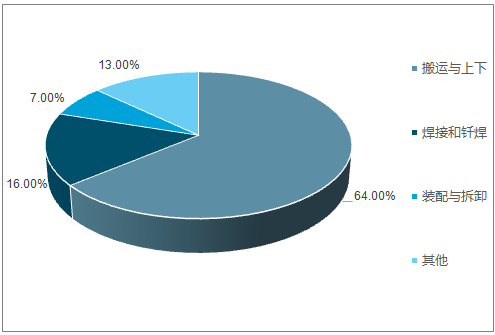

4、国产工业机器人主要用途

目前我国国产工业机器人主要下游用于搬运与上下料等技术壁垒较低的领域,占比超过六成,在高精密零部件加工及汽车制造领域占比较低。

资料来源:公开资料整理

资料来源:公开资料整理

深度报告:2018年中国工业机器人行业研究报告

2017 年,中国工业机器人市场规模出现跳跃式增长,本体市场迎来猛增。

资料来源:公开资料整理

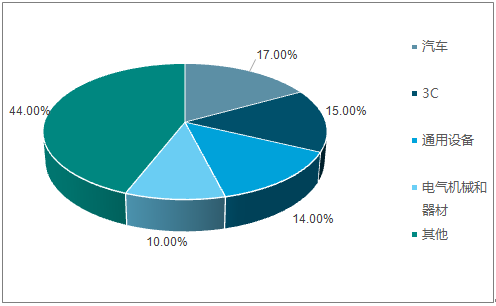

2016 年 3C 制造业机器人销量 2.8 万台,同比增长 58.5%,占据全部中国市场份额的 31.2%, 由于全世界 70%的 3C 产品都在我国制造,与之对应的是不到韩国 1/50 的 3C 工业机器人密度,预期未来 3C 行业国产机器人空间广阔。

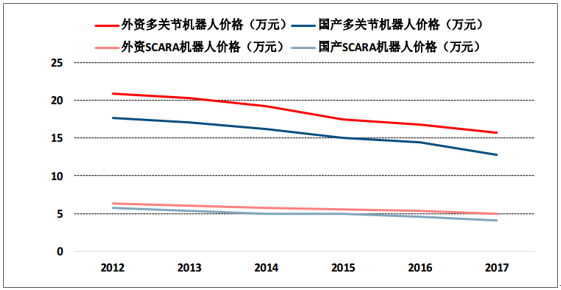

随着我国工业机器人零部件的进一步放量及国产化程度提高,国内工业机器人的成本将进一步降低, 形成良性循环。 多关节机器人价格优势仍存在

资料来源:公开资料整理

深度报告:2018年中国工业机器人行业研究报告

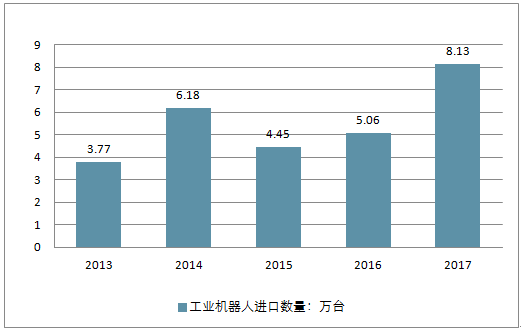

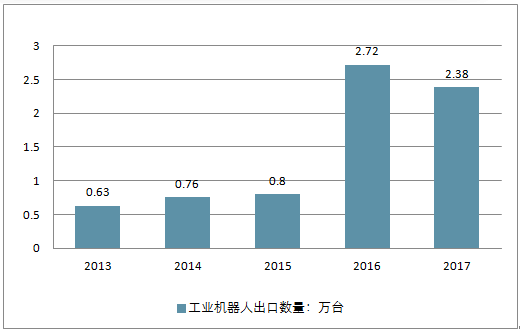

5、工业机器人进出口情况分析

2017 年我国工业机器人进口数量稳步增加, 进口替代存量产品达到 27.59 万台。 我国 2017 年工业机器人进口数量达 8.13 万台,同比增加 61%;我国工业机器人出口数量相对减少, 2017 年出口数量为 2.37 万台,同比下降 13%。 2013 年以来我国累计进口工业机器人 27.59 万台,未来随着我国企业技术的不断提高,存量的进口产品有望完成国产产品的替代过程,即进口替代空间预计可以达约到 27.59 万台。

资料来源:公开资料整理

资料来源:公开资料整理

深度报告:2018年中国工业机器人行业研究报告

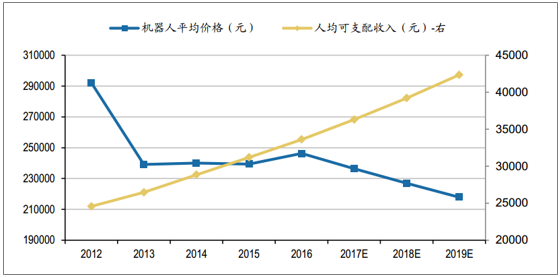

根据数据,以销售额除以销量计算平均售价, 由此可以计算出工业机器人人均销售价格由29万/台下降到了2016年的24.6万/台,价格的年均复合变化为-4.18%。若保持4%左右的降幅, 2019年工业机器人的售价有望突破22万元。我国人均可支配收入的年均增速在8%左右;而工业机器人售价降幅在4%左右,假设未来几年保持现有的增速,则机器人的回收周期有望下降到1.81年。在劳动力成本上升和机器人制造成本下降形成的“剪刀差”之下,机器人的投资回收期还将进一步缩短,企业也存在提升管理和生产效率的内部动力。

资料来源:公开资料整理

深度报告:2018年中国工业机器人行业研究报告

中国工业机器人回收周期测算

|

项目

|

2012

|

2013

|

2014

|

2015

|

2016

|

2017E

|

2018E

|

2019E

|

|

机器人销售额(万元)

|

671510

|

874230

|

1368360

|

1640765

|

2153900

|

–

|

–

|

–

|

|

工业机器人销量(台)

|

22,987

|

36,560

|

57,000

|

68,556

|

87,460

|

–

|

–

|

–

|

|

机器人均价(元/套)

|

292126

|

239122

|

240063

|

239332

|

246273

|

236422

|

226965

|

217886

|

|

机器人价格变化

|

年均复合变化-4.18%

|

-4%

|

-4%

|

-4%

|

–

|

–

|

–

|

–

|

|

人均可支配收入(元)

|

24564

|

26467

|

28844

|

31195

|

33616

|

36305

|

39209

|

42346

|

|

工资增幅

|

7.75%

|

8.98%

|

8.15%

|

7.76%

|

8%

|

8%

|

8%

|

–

|

|

一台机器可替人工数

|

4

|

4

|

4

|

4

|

4

|

4

|

4

|

4

|

|

人工成本总计(元)

|

98256

|

105868

|

115376

|

124780

|

134464

|

145221

|

156839

|

169386

|

|

折旧年限

|

8

|

8

|

8

|

8

|

8

|

8

|

8

|

8

|

|

折旧费用(元)

|

36515.75

|

29890.25

|

30007.89

|

29916.51

|

30784.07

|

29552.71

|

28370.60

|

27235.78

|

|

维修费用(元)

|

29212.60

|

23912.20

|

24006.32

|

23933.21

|

24627.26

|

23642.17

|

22696.48

|

21788.62

|

|

总费用(元)

|

65728.35

|

53802.45

|

54014.21

|

53849.72

|

55411.33

|

53194.88

|

51067.08

|

49024.40

|

|

节省费用(元)

|

32527.65

|

52065.55

|

61361.79

|

70930.28

|

79052.67

|

92026.24

|

105771.73

|

120361.52

|

|

成本回收期(年)

|

8.98

|

4.59

|

3.91

|

3.37

|

3.12

|

2.57

|

2.15

|

1.81

|

资料来源:公开资料整理

深度报告:2018年中国工业机器人行业研究报告

二、工业机器人未来发展方向分析

1、提高工业机器人的“质”。提高六轴及以上工业机器人在工业机器人产量中的占比,该点的实现需要从产能及市场两处同时发力。

产能方面,国内有两种产能提升方式。(1)以新时达为代表的自建工厂提升产能;(2)以新松、哈工大集团为代表的与地区合作的方式提高产能。

以新建工厂扩产的方式能通过规模效应降低单台机器人的成本,该方式对企业的资金压力较大;以与地区合作办产业园区的方式扩充产能,可以降低企业短期内的资金压力,但不利于单个机器人成本的降低。5万台六轴及以上工业机器人,产生3家以上龙头企业,单一企业产能规模至少需要放到万台以上才有参与未来竞争的资格。

此外,产能提升的同时,引导市场的拉动也是重要一环。近年来,本土机器人产能提升的同时,国际机器人品牌也纷纷在中国新增产能,市场若不能及时消耗多余产能,过多的产能剩余对中国工业机器人产业是一场灾难。产能提升的本质是降低企业采购机器人零部件的成本及拉动本土机器人、机器人零部件的发展,而不是想看到产能过剩把中国工业机器人产业扼杀在萌芽阶段。

因此,2018年,国家政策有望在定向引导六轴及以上工业机器人的产能提升及刺激终端对工业机器人的需求两方面同时发力。

2、提高机器人产业集聚区的“质”。第三,提高龙头企业的“质”。集聚区和企业,在侧重点方面相同,因此可放在一起讨论。

对于集聚区和企业来说,量本身的提升也是“质”提升的一个表现,在若干企业的带动下,市场主要工业机器人企业或都会跟进产能提升战略;在新建产能如何释放问题上,兼并重组及战略合作不可避免,主要工业机器人企业将优先并购下游集成商,或优质集成商并购工业机器人本体企业,或者达成战略合作。部分集成商或担心并购工业机器人企业带来财务并表时的“不好看”,会愿意以战略合作的方式协同发展。此外,提高产品多样性,扩充产品线也是2018年的重点工作。当然,加大研究开发力度,提升产品硬实力将贯穿于整个过程。

通篇来看,其实核心点还是量的提升,不同的时,前期以整体市场的量的提升为主线,而在量的目标达成之后的下半场,将是优质企业、优质产品量的提升。如何扩充产能,特别是扩充六轴及以上工业机器人产量,将成为未来三年各工业机器人厂商能否脱颖而出成为具有国际竞争力的龙头企业的关键。