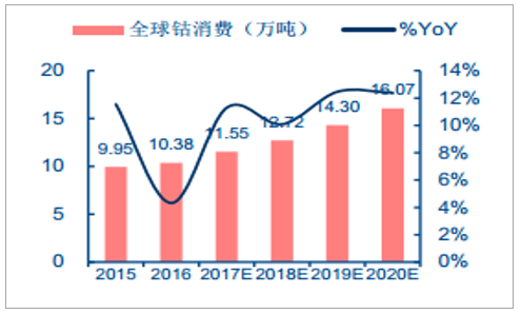

未来几年新能源汽车的持续放量将拉动车用动力电池领域钴消费量高速增长,成为未来钴需求的核心驱动力, 3C 电池、高温合金和磁性材料仍将保持较高增速,硬质合金等领域增速将有所放缓。 我们预计, 2020 年全球钴总消费量将由 2016 年的 10.38万吨增至 16.07 万吨, CAGR 达到 11.55%。

相关报告:

2016-2020 年全球钴消费量预测(万吨)

|

–

|

2016

|

2017E

|

2018E

|

2019E

|

2020E

|

CARG

|

|

0.54

|

1.05

|

1.54

|

2.38

|

3.33

|

57.24%

|

|

|

3C 电池

|

3.78

|

4.17

|

4.57

|

5.02

|

5.53

|

9.98%

|

|

硬质合金

|

0.86

|

0.89

|

0.91

|

0.94

|

0.97

|

2.98%

|

|

高温合金

|

1.61

|

1.72

|

1.84

|

1.96

|

2.09

|

6.75%

|

|

磁性材料

|

0.65

|

0.7

|

0.74

|

0.8

|

0.85

|

7.00%

|

|

其他

|

2.93

|

3.02

|

3.11

|

3.21

|

3.3

|

3.00%

|

|

全球总消费

|

10.38

|

11.55

|

12.72

|

14.3

|

16.07

|

11.55%

|

|

全球总消费增长率

|

–

|

4.32%

|

11.28%

|

10.08%

|

12.46%

|

12.40%

|

数据来源:公开资料整理

预计2016-2020年全球钴消费增量为5.69万吨,其中2.78万吨来自动力电池,占比48.9%,1.75 万吨来自3C电池,占比 30.8%,二者增量合计占钴消费总增量的比重高达79.7%,是未来几年全球钴消费增量的最主要来源。 2016-2020年动力电池钴消费CAGR 为57.4%,远高于其他各领域,是全球钴消费的核心增长点。

相关报告:

数据来源:公开资料整理

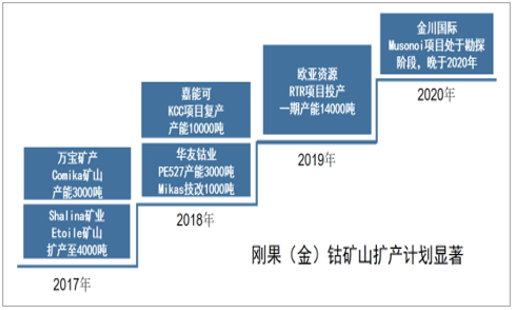

未来钴矿供给增量主要来自于刚果(金)境内的矿山扩产项目。 钴价走强,嘉能可、欧亚资源等大型矿企复产扩产意愿强。未来三年主要的扩产项目包括: 1)嘉能可 KCC(KamotoCopper Company)的复产,预计新增钴矿产能约 10000 吨; 2)欧亚资源旗下 RTR 项目预计 2019 年投产,带来钴产能增量 14000 吨; 3)万宝矿产 Comika 矿山预计 2017 年新增产量 3000 吨; 4)预计华友钴业 PE527 项目 2017 年底投产以及 Mikas 技改完成后,新增钴产量约 4000 吨。

相关报告:

数据来源:公开资料整理

矿山扩产计划明确但产能释放需要时间。 嘉能可 KCC 项目停产前产量仅为 3000 吨,预计 2018 年复产后产量难以迅速大幅提升;欧亚资源的 RTR 项目建设周期为 2 年,预计2019 年产能才能逐步释放,当年产量低于 1 万吨;洛阳钼业 Tenke 矿山 2014 年扩产后产能释放完毕,预计未来将保持 1.8 万吨生产规模。

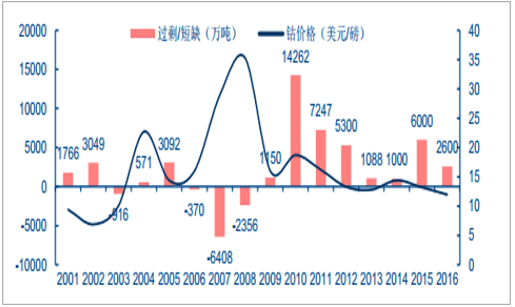

新能源汽车拉动,全球钴需求高速增长。 2017 年随着三元正极材料占比大幅提升,预计全球钴需求量将达到 11.55 万吨,同比增长 11.28%;未来随着新能源汽车产销持续景气以及三元材料稳步提升,预计全球钴消费将保持 10%以上的高增速, 2018、 2019 年分别为14.30 和 16.07 万吨。矿山投产需待时日,精炼钴供给增速落后于需求增速。虽然矿山扩产意愿显著,但预计未来三年产能释放速度将落后于需求增速。预计 2017 年全球精炼钴总产量增长 6.54%至11.33 万吨, 2018、 2019 年分别增长 10%至 12.47、 13.80 万吨。供需格局从过剩转为短缺,未来缺口进一步扩大。 预计 2017-2019 年全球精炼钴将分别短缺 2200、 2500、 5000 吨。短缺格局主要是下游消费持续强劲,供给增速落后于消费增长导致的。

相关报告:

全球钴供需平衡表

|

–

|

单位

|

2016

|

2017E

|

2018E

|

2019E

|

2020E

|

|

供给

|

||||||

|

钴矿

|

万吨

|

12.3

|

13.22

|

14.56

|

15.82

|

16.22

|

|

原生钴

|

万吨

|

9.39

|

10.12

|

11.13

|

12.32

|

13.4

|

|

再生钴

|

万吨

|

1.25

|

1.21

|

1.34

|

1.48

|

1.8

|

|

总计

|

万吨

|

10.64

|

11.33

|

12.47

|

13.8

|

15.2

|

|

需求

|

||||||

|

总需求

|

万吨

|

10.38

|

11.55

|

12.72

|

14.3

|

16.07

|

|

供需平衡(+/-)

|

万吨

|

0.26

|

-0.22

|

-0.25

|

-0.5

|

-0.87

|

数据来源:公开资料整理

供需格局支撑钴价上涨。当前全球钴供需规模约为12万吨,总量较小,数千吨的供需失衡就足以对全球钴市造成较大影响,历史数据显示,大多数供应过剩的年份均对应着价格下跌,若连续出现短缺或紧平衡局面,钴价也将冲高或维持高位。

相关报告:

数据来源:公开资料整理

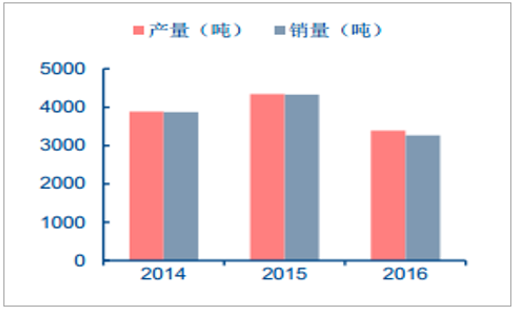

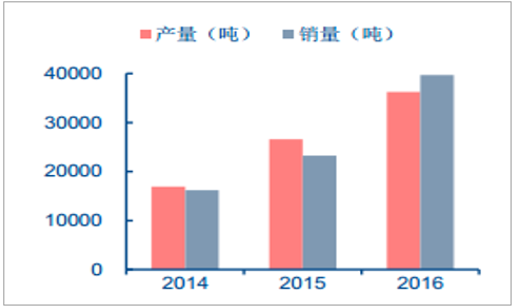

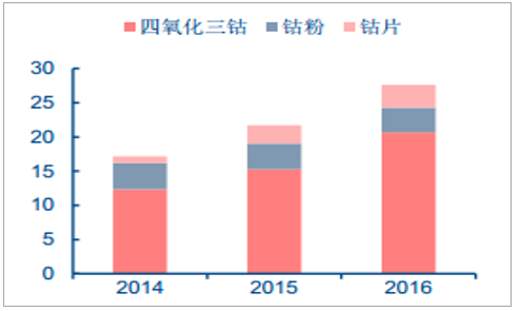

我国是全球第一大钴冶炼国,国内主要的钴冶炼企业有金川集团、华友钴业、格林美、寒锐钴业等。目前除格林美外,其余三家企业均布局刚果(金),切入产业链上游,加强钴矿供应稳定性,格林美原料供给则主要依靠城市矿山开采和金属回收业务。

相关报告:

国内主要钴冶炼企业概况

|

公司

|

简介

|

2016年钴产品产量

|

钴原料自给率

|

|

华友钴业

|

国内钴化学品生产龙头企业,产量居世界前列,钴产品销量超过1.8万金属吨;公司通过布局刚果(金)钴资源和下游收购,目前已经初步形成新能源全产业链布局。

|

钴产品36248吨

|

2017年预计达50%

|

|

洛阳钼业

|

全球前五大钼生产商和最大的钨生产商之一, 也是全球第二大钴、 铌生产商和世界领先的铜生产商。

|

交割后钴产量1500吨金属量

|

2017年预计1.8万吨钴金属量产量

|

|

格林美

|

国内城市矿山开采先行者,多年来深耕废旧电池和电子废弃物循环利用领域,目前已形成四氧化三钴产能 1.2 万吨,三元前驱体产能约 2 万吨。

|

折合钴金属量10000 吨

|

30%

|

|

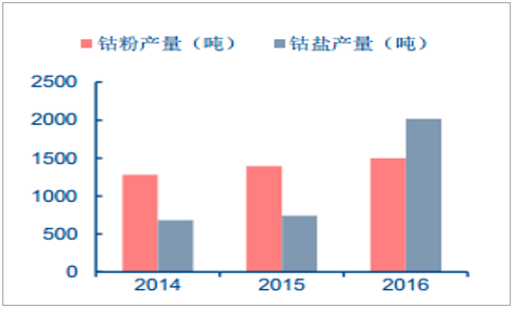

寒锐钴业

|

国内钴业新贵,钴粉产量占国内市场近 1/3, 2007 年设立子公司迈特矿业负责上游原材料采购,预计未来钴粉和电解钴产能将达到 3000 吨和 5000 吨

|

钴粉1500吨

钴盐2000吨

|

0

|

数据来源:公开资料整理

相关报告:

数据来源:公开资料整理

相关报告:

数据来源:公开资料整理

相关报告:

数据来源:公开资料整理

相关报告:

数据来源:公开资料整理

由于我国钴资源贫乏, 稳定的上游供给成为国内钴冶炼企业的关注焦点, 从商业模式上看, 目前国内企业主要分为控股上游矿产资源和利用循环资源两类,钴再度开启上行周期短期利好自给率高的冶炼企业。

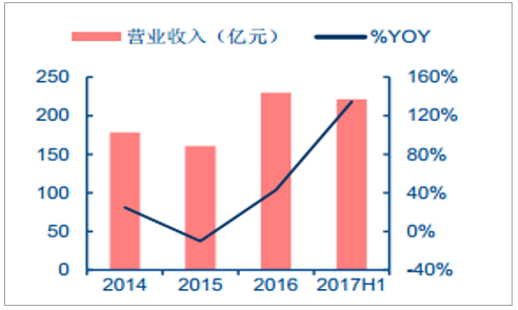

2018年新能源补贴政策主要从三个方面进行调整:续航里程补贴的分档将更细、电池能量密度要求提高、能耗系数分档补贴等,各种驱动因素叠加, 2018 年新能源汽车的增长并不悲观,上游资源品长期需求仍然十分确定。供应方面,新增矿山产能并不能满足未来需求,供应缺口持续扩大。2018-2019 年,我们预计钴行业营业收入增长有望保持 30%的水平,伴随国内企业切入上游钴矿供应,原材料保障进一步稳固,同时进一步完善上下游产业链布局,行业毛利率也将稳步提升,行业领先企业的净利润有望迎来爆发式增长。

相关报告:

数据来源:公开资料整理

相关报告:

数据来源:公开资料整理