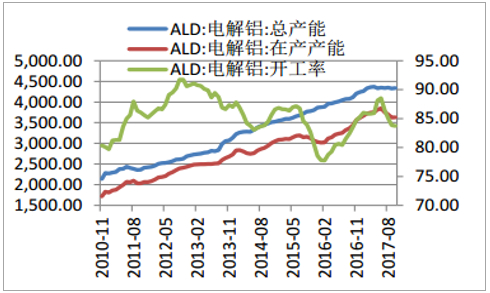

电解铝是除了钢铁煤炭之外,供给侧改革最主要的一个领域。2016年国内电解铝总产能4243.7万吨,在产产能3619.2万吨,产量3251.68,产能开工率和利用率分别仅有85.28%及76.62%。 2017年,在供给侧改革中,国内陆续关停违法违规在建及建成产能, 使运行产能由高点3849.2万吨降低219万吨至10月份3630.2万吨,结合环保限产影响山东等三地267万吨(SMM数据),国内电解铝供给格局持续优化。

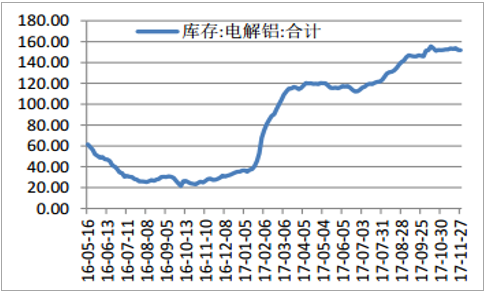

2018年,我们认为:(1) 供给侧改革仍将持续推进,电解铝去产能仍有空间: 从《清理整顿电解铝行业违法违规项目专项行动工作方案》看,清理的主要是2013年5月之后新建设的违法违规项目。山东、新疆、内蒙古三地合计违规产能461万吨,从目前看尚未完全关停,例如山东魏桥环保错峰限产中含94万吨违规产能,这部分产能在2018年仍将有被清理的压力。并且因为已有煤炭钢铁去产能的珠玉在前, 电解铝去产能完全能够顺利推进。(2) 环保限产延续的预期,将改变电解铝复产节奏,使得运行产能再度回落:如果2018年采暖季持续限产,那么电解铝企业只有4-10月可供生产,若扣除1-2个月复产时间,则仅有5-6个月生产期。 如果届时电解铝企业仍面对原料价格高企, 无法有较好的盈利,那么企业可能不会大量投入成本选择复产,届时运行产能将再度回落。 而氧化铝、预焙阳极以及煤炭等原料价格我们判断至少在上半年大概率仍然维持强势。(3) 电解铝处于去库存通道,库存去化对铝价形成有力支撑:目前电解铝库存达到年内高点,国内七地电解铝现货库存约174万吨,达到近几年来最高点。随着环保限产的推进以及需求逐步释放, 2018年上半年将处于库存去化区间,铝价将因此得到较好支撑。

报告推荐:Research Report on Electrolytic Aluminum Industry of China, 2018-2022

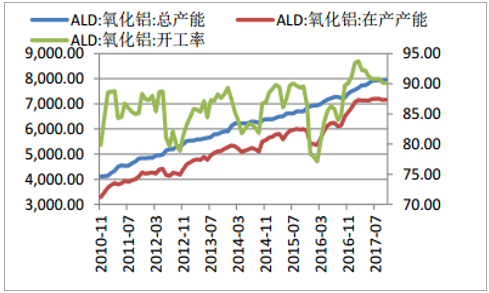

氧化铝总产能及开工

数据来源:公开资料整理

电解铝总产能及开工

数据来源:公开资料整理

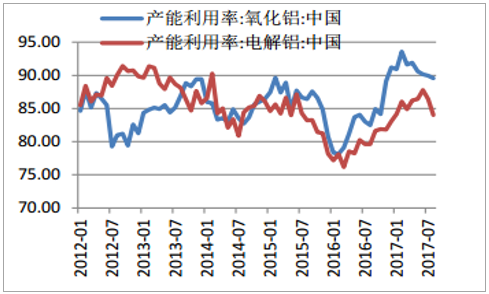

民间金属矿采选业固投增速触底

数据来源:公开资料整理

电解铝库存处于年内高位

数据来源:公开资料整理

报告推荐:Research Report on Electrolytic Aluminum Industry of China, 2018-2022

2018年供需过剩将得到修复,甚至转向略微短缺。 因电解铝去产能自2017年下半年才开始出现成效,但前三季度企业加快生产节奏,产量增速要高于往期,因此2017年电解铝总体仍然供过于求。2018年新增产能约有200万吨,则2018年运行总产能约为3830万吨左右。 需求端, 2016年中国电解铝实际消费增速为8.93%,预期2017年实际消费增速9%左右, 2018年保守估计至少7%,折算需求量2017、 2018年分别为3546万吨、 3794万吨。 由于产能利用率难达100%,在环保限产背景下产量更受抑制。以此看, 随着需求端的平稳增长,叠加供给侧持续发力,预期2018年供需过剩将得到修复。若部分产能如前所述未能复产及投产,供需甚至可能转向略微短缺。

中国电解铝新增产能企业列表2017-2019E

|

企业名称

|

地区

|

现有产能/万吨

|

新建产能/万吨

|

预计投产时间

|

备注

|

2017H1 投产

|

2017H2 投产

|

2018 投产年

|

产能(供给侧) 2017H2 减产

|

|

广西苏源

|

西南

|

10

|

10

|

2017 年 Q1

|

投产

|

10

|

–

|

–

|

–

|

|

内蒙古锦联 1

|

华北

|

100

|

5

|

2017 年 Q1

|

投产

|

5

|

–

|

–

|

25

|

|

山东魏桥 3

|

华东

|

750

|

50

|

2017 年 Q1

|

投产

|

50

|

–

|

–

|

268

|

|

重庆京宏源

|

西南

|

5

|

5

|

2017 年 Q2

|

投产

|

5

|

–

|

–

|

–

|

|

内蒙古华云 1

|

华北

|

62

|

78

|

2017 年 Q2

|

试产

|

20

|

30

|

28

|

–

|

|

山东魏桥 4

|

华东

|

800

|

100

|

2017 年 Q3

|

在建

|

50

|

50

|

–

|

–

|

|

甘肃中瑞

|

西北

|

0

|

10

|

2017 年 Q3

|

停滞

|

–

|

–

|

–

|

–

|

|

新疆希望 2

|

西北

|

160

|

20

|

2017 年 Q3

|

停滞

|

–

|

–

|

–

|

80

|

|

新疆嘉润

|

西北

|

60

|

30

|

2017 年 Q3

|

停滞

|

–

|

–

|

–

|

15

|

|

忠旺铝业

|

东北

|

40

|

43

|

2017 年 Q3

|

在建

|

–

|

–

|

43

|

–

|

|

来宾银海

|

西南

|

25

|

25

|

2017 年 Q3

|

在建

|

15

|

10

|

–

|

|

|

重庆旗能

|

西南

|

34

|

17

|

2017 年 Q3

|

在建

|

–

|

–

|

–

|

–

|

|

美鑫铝业

|

华中

|

0

|

30

|

2017 年 Q3

|

在建

|

–

|

10

|

15

|

–

|

|

广西华磊

|

西南

|

0

|

80

|

2017 年 Q3

|

在建

|

–

|

15

|

25

|

–

|

|

新疆其亚

|

西北

|

80

|

38

|

2017 年 Q3

|

在建

|

–

|

10

|

28

|

–

|

|

内蒙古创源

|

华北

|

0

|

80

|

2017 年 Q4

|

停滞

|

–

|

10

|

10

|

–

|

|

内蒙古锦联 2

|

华北

|

105

|

30

|

2017 年 Q4

|

缓建

|

–

|

–

|

–

|

–

|

|

贵州华仁

|

西南

|

0

|

50

|

2017 年 Q4

|

在建

|

–

|

15

|

35

|

–

|

|

内蒙古蒙泰

|

华北

|

0

|

50

|

2017 年 Q4

|

拟建

|

–

|

10

|

–

|

–

|

|

中铝华润

|

华中

|

0

|

50

|

2017 年 Q4

|

在建

|

–

|

10

|

40

|

–

|

|

云南昭通 1

|

西南

|

0

|

35

|

2018 年 Q2

|

在建

|

–

|

20

|

–

|

–

|

|

内蒙古华云 2

|

华北

|

112

|

80

|

2018 年 Q3

|

在建

|

–

|

–

|

–

|

–

|

|

广西百矿 2

|

西南

|

30

|

30

|

2018 年 Q3

|

在建

|

–

|

–

|

–

|

–

|

|

广西苏源 2

|

西南

|

10

|

30

|

2018 年 Q3

|

在建

|

–

|

–

|

–

|

–

|

|

希望包头稀土

|

华北

|

88

|

39

|

2018 年 Q1

|

在建

|

–

|

–

|

50

|

–

|

|

贵州登高 2

|

西南

|

10

|

10

|

2018 年 Q3

|

停滞

|

–

|

–

|

–

|

–

|

|

内蒙古白音华

|

东北

|

0

|

80

|

2019 年 Q2

|

拟建

|

–

|

–

|

40

|

–

|

|

中铝宁夏能源

|

西北

|

0

|

45

|

2019 年 Q4

|

拟建

|

–

|

–

|

–

|

–

|

|

2017 年预计新增总量

|

381

|

–

|

–

|

140

|

175

|

293

|

358

|

||

|

2018 年预计新增总量

|

200

|

–

|

–

|

–

|

–

|

–

|

–

|

||

|

注:新增产能以投产时间为准,部分产能或跨年投产, 2018 年后拟建或在建工程未列出; 1, 2 数字部分表示同一企业不同工期产能

|

|||||||||

数据来源:公开资料整理

全产业链仍旧是盈利保障: 2018年电解铝过剩有望得到修复,但是由于成本端氧化铝乃至铝土矿、预焙阳极、煤炭等,也同时面临供给侧及环保方面的影响,其价格可能仍将维持强势。在此情况下,预期纯电解铝企业盈利可能略有改观,但难以像钢铁一样有巨大空间。因此原料自给率将成为保障企业盈利的最主要屏障。

报告推荐:Research Report on Electrolytic Aluminum Industry of China, 2018-2022

全球预涂金属(钢和铝)市场研究报告-市场规模,份额和趋势分析以及对2030年的预测