|行业概览

当前新能源汽车动力电池主流为锂电池。动力电池的生命周期包括生产、使用、报废、分解以及再利用。动力电池在其报废后除了化学活性下降之外,电池内部的化学成分并没有发生改变,只是其充放电性能不能满足车辆的动力需求,动力电池本身的物理化学性质并无出现本质性变化,可进行不同方式的回收与利用,目前动力电池回收利用包括梯级利用和资源再生利用。经测算,动力锂电池理论报废量由2018年的5.6Gwh增长至2022年的47.3Gwh,年复合增长率超过70%,对应的回收价值由2018年的5.8亿增长至2022年的78.6亿元,年复合增长率超过90%。

|行业驱动

当前,我国迫切需要打造动力锂电池“生产—销售—使用—再利用”的闭环产业链,真正实现锂电新能源的环保无污染。

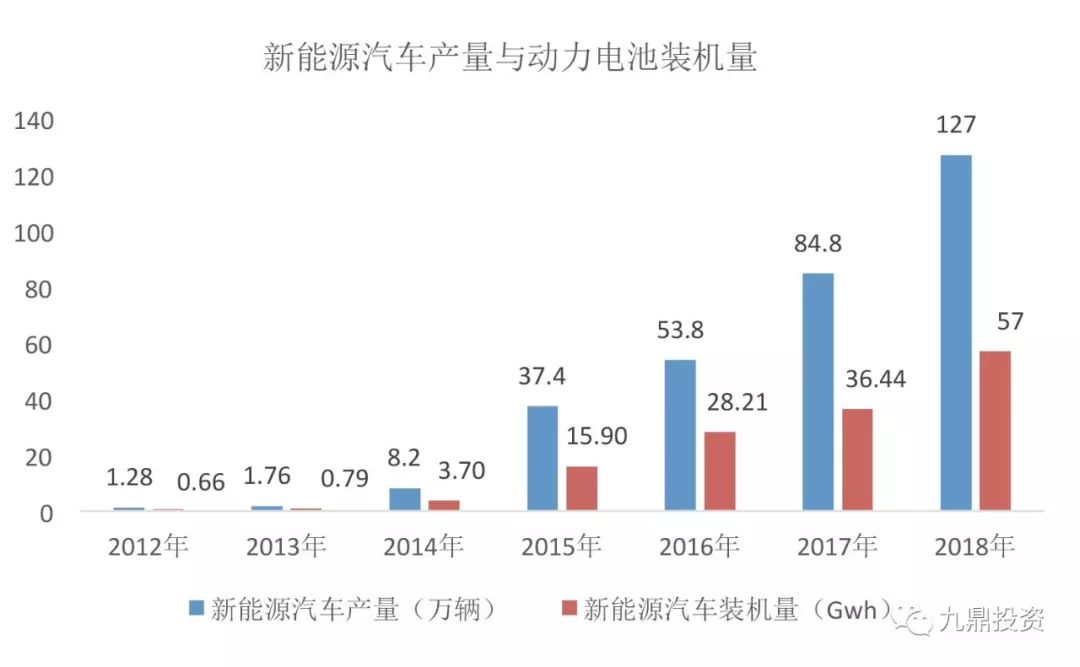

随着新能源汽车产业的不断发展,年度新增动力电池装机量由2012年的0.66Gwh猛增至2018年的约57Gwh,动力电池装机量累计超过100GWh。动力电池正极材料的需求不断上升,其核心原料镍、钴、锂价格持续上涨;同时,前期保有量巨大的动力电池将从2018年起逐步退役,退役后若处置不当,电池中各类成分将对环境造成重大污染;另外,国家密集出台有关政策,明确动力电池生产者责任延伸制度,鼓励动力锂电池回收体系建设。在上述产业需求、环保压力和政策鼓励的多重驱动下,锂电池回收的重要性和紧迫性越来越突出,未来几年该行业将迎来高速发展。

|投资机会

锂电回收行业尚处于发展初期,虽然已涌现出一批起步较早的企业,但是单体规模不大,行业集中度较低,可持续的回收体系尚不健全。

本文的市场规模测算采用口径均为动力锂电池装机量,并非动力锂电池的产量和出货量,一般来说,动力锂电池产量>出货量>装机量。

01

行业总述

1.1 基本概念

当前新能源汽车动力电池主流为锂电池。锂电池依据正极材料的不同可分为:钴酸锂电池、锰酸锂电池、磷酸铁锂电池、三元锂电池(镍钴锰酸锂、镍钴铝酸锂)等。三元材料一般是指化学组成为LiNiaXbCocO2的材料,其中X为Mn(锰)时指NCM(镍钴锰酸锂),而X为Al(铝)时指NCA(镍钴铝酸锂)。而532、622和811等型号则代指NCM材料中a、b、c三个数字的比例,比如622具体代指LiNi0.6Mn0.2Co0.2O2。

动力电池的生命周期包括生产、使用、报废、分解以及再利用。动力电池在其报废后除了化学活性下降之外,电池内部的化学成分并没有发生改变,只是其充放电性能不能满足车辆的动力需求,动力电池本身的物理化学性质并无出现本质性变化,可进行不同方式的回收与利用,目前动力电池回收利用包括梯级利用和资源再生利用。

1.2 产业链示意图

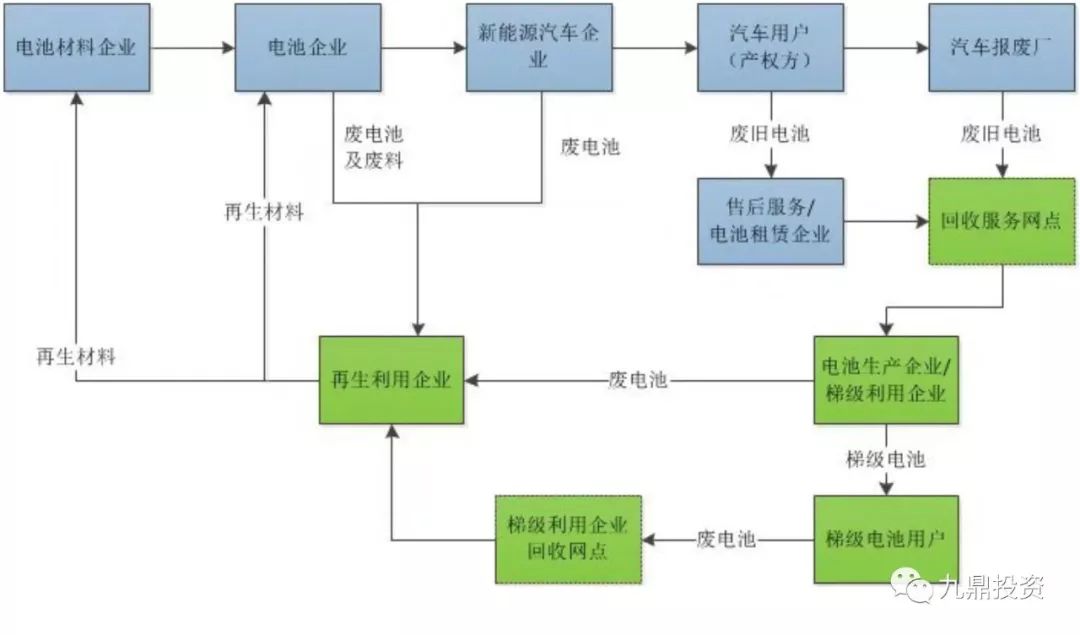

锂电回收行业的上游为产生废旧电池及其材料的生产企业和用户,包括各电池材料厂、电池厂、新能源汽车运营商及终端用户;中游为锂电回收网点、回收再生利用企业、梯次利用企业;下游为锂电池材料生产企业和梯级电池用户。

全新电池经过电池企业、整车企业、汽车经销商等,流入到汽车用户手中,汽车用户将报废的电池通过售后服务网点和电池租赁企业更换新电池,同时由售后网点、电池租赁企业收集废旧电池,转交给废旧电池再生利用企业或梯次利用企业,流向梯次利用企业的电池在报废后最终也要回到再生利用企业。通过再生利用企业生成再生材料,继续流向电池生产企业再做成新的电池,进而流向整车企业,形成一个“生产—销售—使用—再利用”的完整闭环。

图1:动力锂电池循环利用全产业链示意图

资料来源:公开资料,九鼎投资

(1)梯次利用是一种延长动力锂电池使用期限的回收方式。一般而言,当新能源汽车搭载的动力锂电池容量衰减至80%左右时,电池不满足动力需求被淘汰,但此时的电池仍然可用于储能等行业,可投放到电信铁塔基站等场所、商业住宅储能站以及电动汽车充电储能站等。相较于磷酸铁锂,三元锂电池寿命较短,且安全性风险偏高,不适宜用于复杂环境的梯次利用领域。

目前,制约梯次利用市场发展的瓶颈主要包括退役电池回收价格及处理成本较高、电池性能一致性难以保障等。梯次利用的技术壁垒较高,关键技术包括离散整合技术和剩余寿命预测技术,其中剩余寿命预测的关键点在于全生命周期监测,即建立大数据追溯系统平台对退役电池进行系统分析,以此获得能否进入梯次利用市场的大数据。鉴于技术、成本等多方面原因,短期内梯次利用大规模市场化普及尚需时日,梯次利用不作为本文的重点讨论内容。

(2)资源化回收是对已经报废的动力电池进行破碎、拆解和冶炼等,实现镍、钴、锰、锂等资源的回收利用。通过资源化回收,镍、钴、锰等金属元素可实现95%以上、锂元素可实现70%以上(个别厂商可实现90%)的再利用,经济效益显著。产出的镍、钴、锰及锂盐,可用于生产三元前驱体和正极材料,进一步用于锂电池电芯的制造。

1.3 产业现状

1.3.1 动力锂电池回收产业现状

2014年之前,锂电池主要用于手机、笔记本电脑等消费类电子产品,由于其体积小、结构和组分简单、集散运输难度小,其回收多由传统的镍氢、镍镉电池回收企业承担。2014年后,新能源汽车产销量大幅增长,受此需求拉动,动力电池在2016年已成为锂电池中消费占比最高的产品,预期其占比还将继续保持高速提升的趋势,未来将成为锂电池市场的主体,消费电子相关的锂电池用量占比将缩小至较低比例。因技术路线和应用场景的不同,动力电池平均寿命年限在3-5年,目前刚刚步入大规模退役报废阶段,因而我国动力锂电池回收市场刚起步。

我国锂电回收市场发展尚处于初期,不成熟、不规范现象较多。传统电池镍氢回收企业及湿法金属回收企业率先布局,其利用已经成型的回收网络及多年的技术积累,抓住市场热点,迅速切入锂电回收领域。但因当前动力锂电报废量有限、回收体系尚不健全等原因,上述企业主要通过与下游的三元正极材料厂商、动力锂电池厂商形成战略合作关系,以正极材料厂及电池厂的废料为主要来源,保证回收原料供应。另外,不可忽视的是,业内存在大量回收小作坊,工艺设备落后、不具备相关资质、安全隐患及环保问题严重,回收渠道各显神通。这类小作坊往往打着回收的旗号,做着“电池简单翻新、销售以次充好”的生意,通过高价回收抢夺废旧电池原料,严重扰乱了动力电池市场的正常秩序,挤压了正规第三方回收商的盈利空间。

当前,第三方回收商和国内动力电池生产厂商都已经意识到未来锂电回收产业的巨大市场空间。高工锂电初步统计,目前布局动力电池回收领域企业超30家,主要包括格林美、华友钴业、邦普集团、赣州豪鹏、金源新材、西恩科技、芳源环保、乾泰技术、桑德集团、中航锂电、北京赛德美、巡鹰新能源、骆驼股份、雄韬股份、泰力、东鹏新材料、光华科技、中天鸿锂、中友循环、盐城星创、佳纳能源等企业。粗略统计,各家宣称建设的锂电回收产能已远超近年预计的报废量;业内人士表示2019年将超60个项目的新建或扩建。由此可见,锂电回收市场正迅速升温,但一拥而上且显疯狂的盲乱布局,也从侧面说明该领域尚处产业初期,未来伴随行业规范、竞争淘汰,市场才会逐步走向成熟。

另外,动力电池厂商作为政策明确要求的生产者责任制的承担主体,以及新能源汽车整车厂作为直接连接终端市场的经营主体,为加快布局,或直接收购专业第三方回收商,完善自身产业链;或与其签订战略合作协议,共建回收网络。

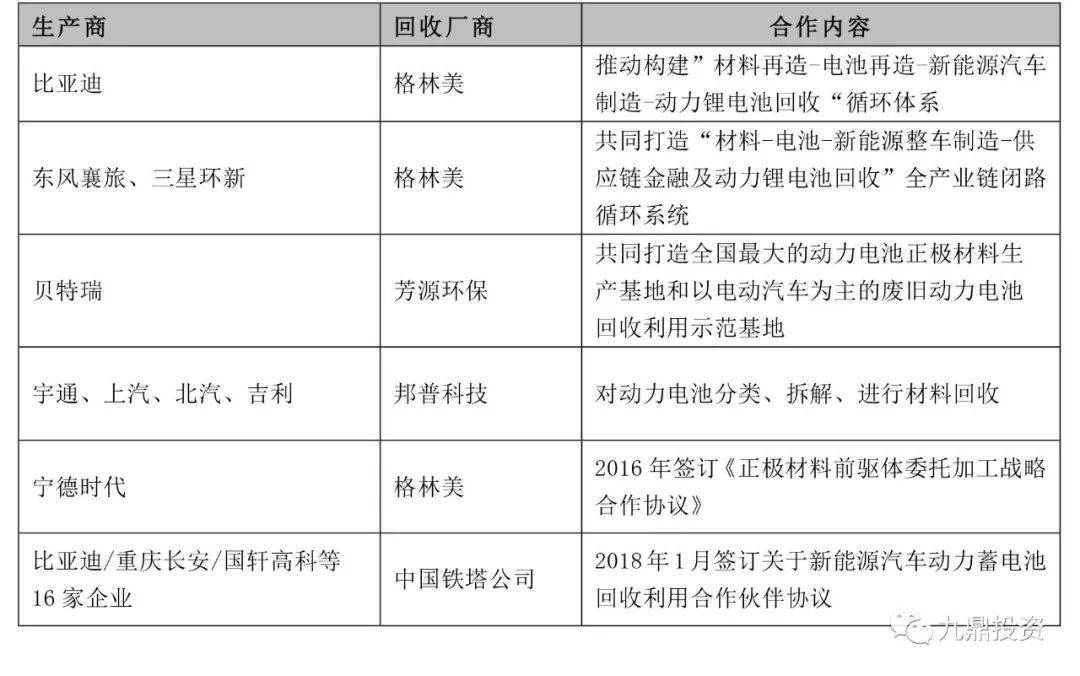

表1:锂电回收行业收购动态

资料来源:公开资料,九鼎投资

表2:锂电回收行业合作事件

资料来源:公开资料,九鼎投资

1.3.2 资源化回收技术路线

由于动力电池市场需求旺盛,将废旧电池进行资源化回收再利用,可有效缓解钴、锂等金属稀缺态势,降低动力电池生产成本。废旧动力锂电池的资源化回收主要集中在正极材料中的有价金属提取,主要过程为:(1)彻底放电;(2)进行拆解,分离出正极、负极、电解液和隔膜等各组成部分;(3)对正极材料进行碱浸出、酸浸出、除杂;(4)提取富集有价金属。

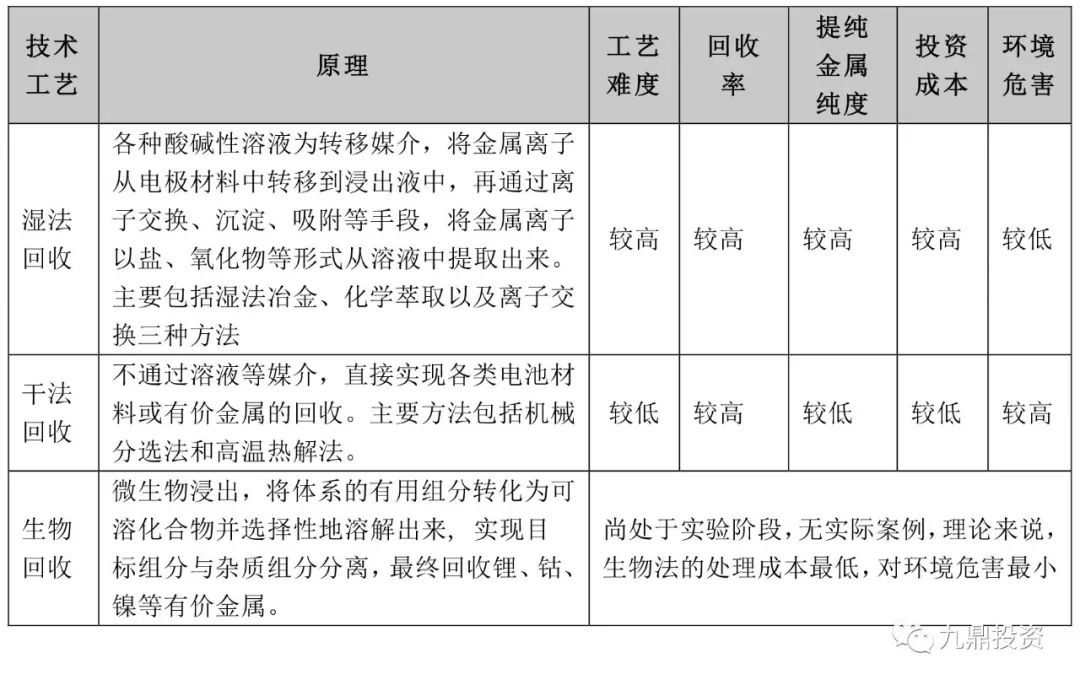

锂电池回收按提取工艺可分为三大类:湿法回收、干法回收及生物回收。湿法工艺较复杂,但对有价金属回收率高,且可定向回收成品,是目前主流回收工艺;干法由于回收针对性不强,容易造成二次污染且能耗高,一般作为金属回收初步阶段,与湿法工艺配套;生物法具有成本低、污染小、可重复利用优点,长期来看是电池回收发展理想方向,但目前仍处于研发阶段,并无商业化应用案例。

表3:动力锂电池回收技术对比

资料来源:公开资料,九鼎投资

1.4 法律法规与产业政策

近年来,国家各部委在政策层面由浅入深、由弱转强,逐步规范和完善废旧锂电池的回收市场,至今已累计发布多项锂电池回收相关政策法规。

表4:法律法规与产业政策

资料来源:公开资料,九鼎投资

通过梳理,我们发现当前政策集中表现在以下方面:

(1)落实生产者责任延伸制度。国家工信部和发改委等五部委联合发布的《电动汽车动力蓄电池回收利用技术政策》(2016年)、国务院办公厅发布的《生产者责任延伸制度推行方案》(2017年),明确指出要强化车企在动力锂电池生产、使用、回收、再利用等环节的主体责任,并要求车企建立新能源车产品售后服务承诺制度(包括电池回收),实施新能源汽车动力锂电池溯源信息管理,跟踪记录动力锂电池回收利用情况。

(2)建立健全动力电池回收利用体系,鼓励开展示范项目。2017年2月初,工信部、商务部、科技部联合印发《关于加快推进再生资源产业发展的指导意见》,明确提出:①重点围绕京津冀、长三角、珠三角等新能源汽车发展集聚区域,支持建立普适性强、经济性好的回收利用模式,开展示范应用;②电动汽车及动力电池生产企业应负责建立废旧电池回收网络,利用售后服务网络回收废旧电池,统计并发布回收信息,确保废旧电池规范回收利用和安全处置;③车企应实施电池溯源信息管理,跟踪记录动力电池回收利用情况。

(3)强化对从业企业的行业监管。2018年9月,国家工信部发布《新能源汽车废旧动力蓄电池综合利用行业规范条件》企业名单(第一批),对动力电池回收利用企业应具有相关资质做了明确要求。

02

市场分析

2.1 驱动因素

2.1.1 环保意义重大

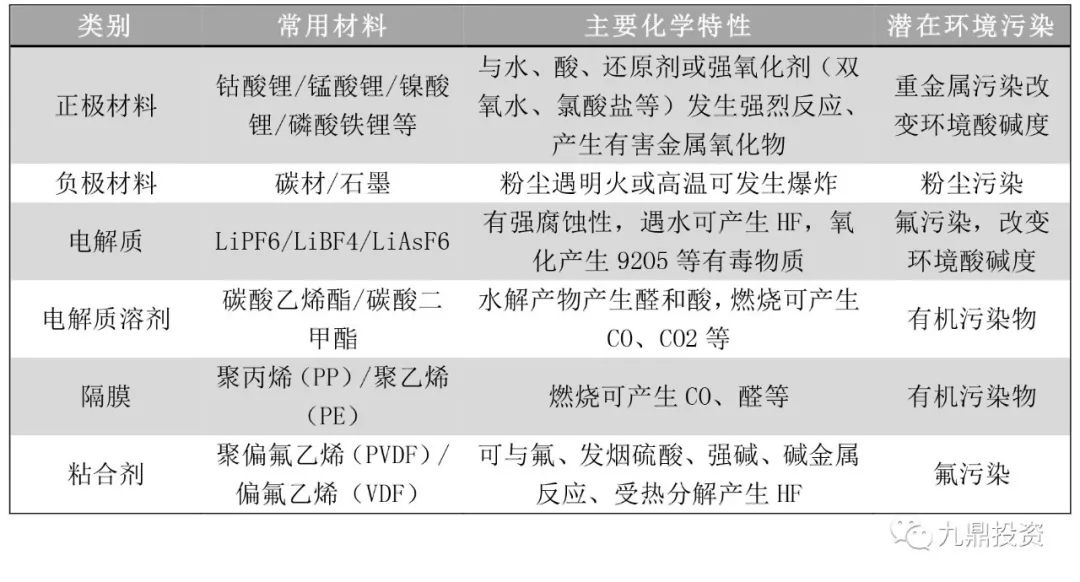

废旧锂电池回收具有极大的环保意义。废旧锂电池材料一旦进入环境中,正极材料中的镍/钴/锰等金属离子、负极的碳粉尘、电解质中的强碱和重金属离子都有可能造成重金属污染或有机物污染,并通过食物链最终进入人和动物体内,严重影响环境质量和人类健康。

表5:锂电池成分污染性

资料来源:公开资料,九鼎投资

2.1.2 动力电池需求旺盛

2014年以来新能源汽车相关政策集中出台,整个产业链进入高速发展期。我国规划目标提出,2020年新能源汽车销量达到200万辆,保有量超过500万辆。2018年全年新能源汽车生产127.0万辆,销售125.6万辆,相比2017年均大幅增长超60%。伴随新能源汽车产销量屡创新高,动力锂电池行业呈爆发式增长。

图2:新能源汽车产量与动力锂电池装机量(GWh)

资料来源:公开资料,九鼎投资

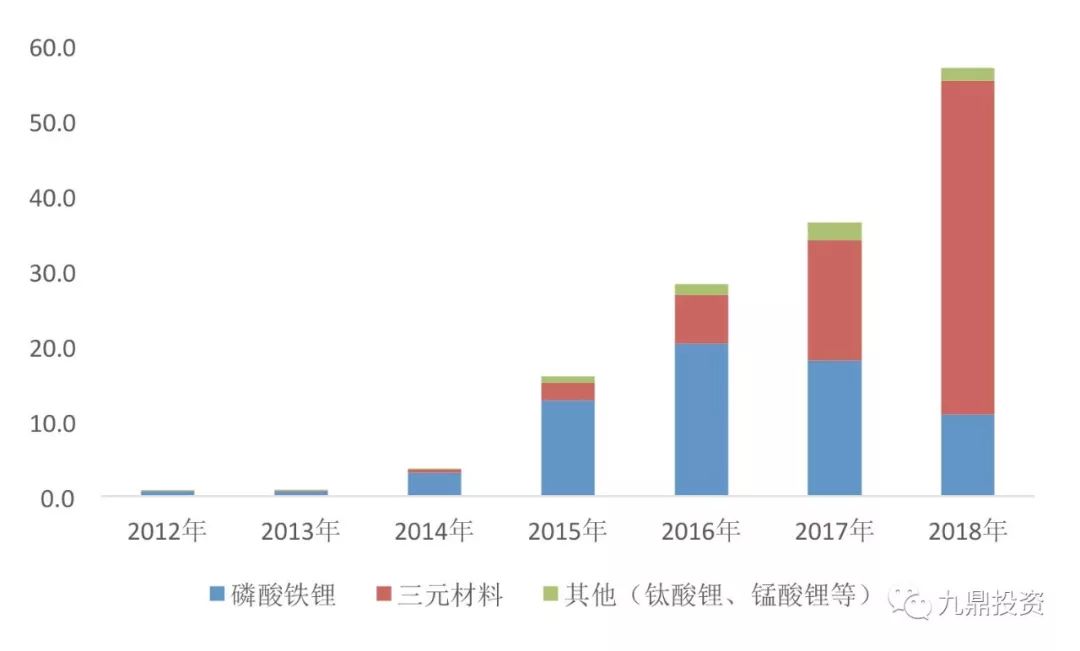

与此同时,相比于磷酸铁锂电池,三元锂电池的优点在于能量密度高,满足国家对新能源电池补贴的严格要求,因此三元锂电池在动力电池领域占比迅速上升,2018年的三元锂电池装机量约占全部装机量的78%,磷酸铁锂约占19%。

图3:不同动力锂电池装机量(GWh)

资料来源:公开资料,九鼎投资

2.1.3 有效缓解原料紧张

随着新能源汽车的迅猛发展,三元锂电池需求持续增加,对镍、钴、锰、锂等原材料的需求更加紧迫,直接导致相关原材料价格大幅上涨,2014年至今,电解钴和电池级碳酸锂单价均有2-3倍涨幅,镍和锰也曾在短期内有大幅上涨。

全球镍和锰资源丰富,我国镍矿基础储量约290万,居世界第八位;我国锰矿基础储量4000万吨,居世界第六位。总体上,我国可实现镍和锰的供需平衡。

全球钴资源储量约为700万吨,地理分布极度不平衡,主要集中在刚果(金)、澳大利亚、古巴、菲律宾、加拿大、俄罗斯等国,前三者的储量之和占据了全球70%的份额。我国钴矿基础储量约为8万吨,基本为伴生矿,开采难度大,因此我国钴资源严重短缺,进口依赖度高达90%。

我国锂资源储量折合锂金属量约为580万吨,居世界第三,但资源开采难度大,主要分布在四川、青海和西藏,生态环境脆弱而且运输能力有限,短时间内大规模开采利用的可能性极低,自有产能无法满足国内动力电池需求的激增。目前我国对锂的需求中有70%依赖进口。

通过锂电回收,退役三元电池的正极材料中的有价金属可再次用于三元正极材料的制造,部分满足未来对于动力电池制造的需求,减少对于国外原材料进口的依赖,帮助企业控制原材料成本上涨带来的不利影响,有效缓解我国钴、锂供应紧张的问题,具有极高的战略意义和经济效益。

2.2 市场规模测算

2.2.1 动力锂电池资源化市场规模

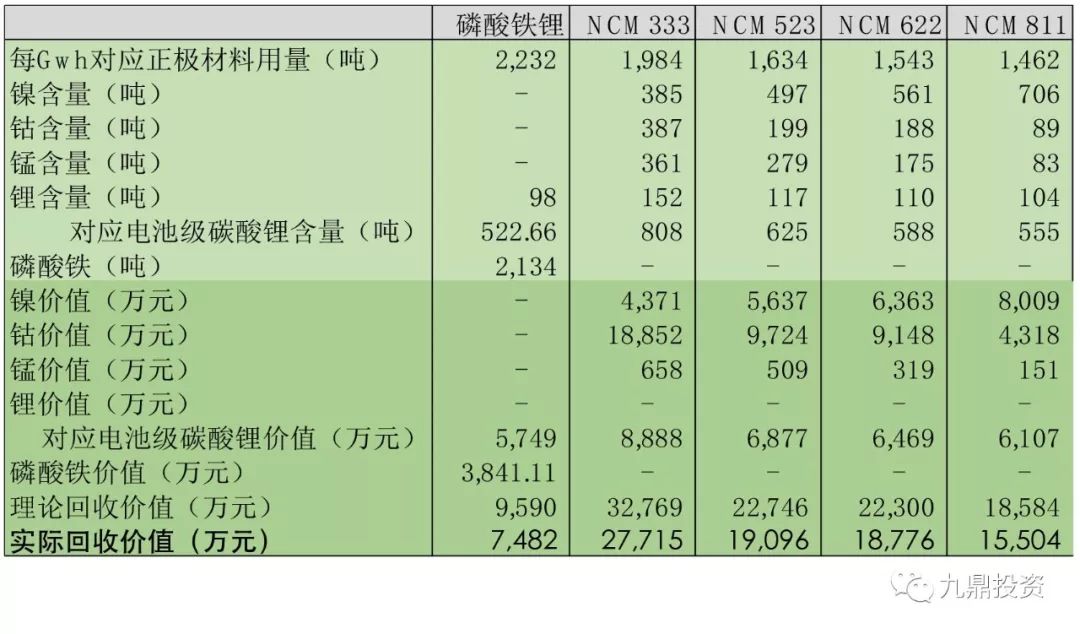

动力锂电池回收的正极材料主要包括磷酸铁锂和三元锂两种。根据磷酸铁锂与三元锂的各项标准参数以及化学分子式,结合近期镍钴锰锂的市场单价,对每Gwh的动力锂电池的回收价值进行测算,形成如下表格:

表6:锂电池回收价值

资料来源:九鼎投资

根据该测算,每Gwh的磷酸铁锂正极材料理论回收价值约为1亿元,三元锂正极材料由于具体成分差异,NCM333到NCM811的理论回收价值在3.3亿元至1.9亿元之间(详细数据见上表)。

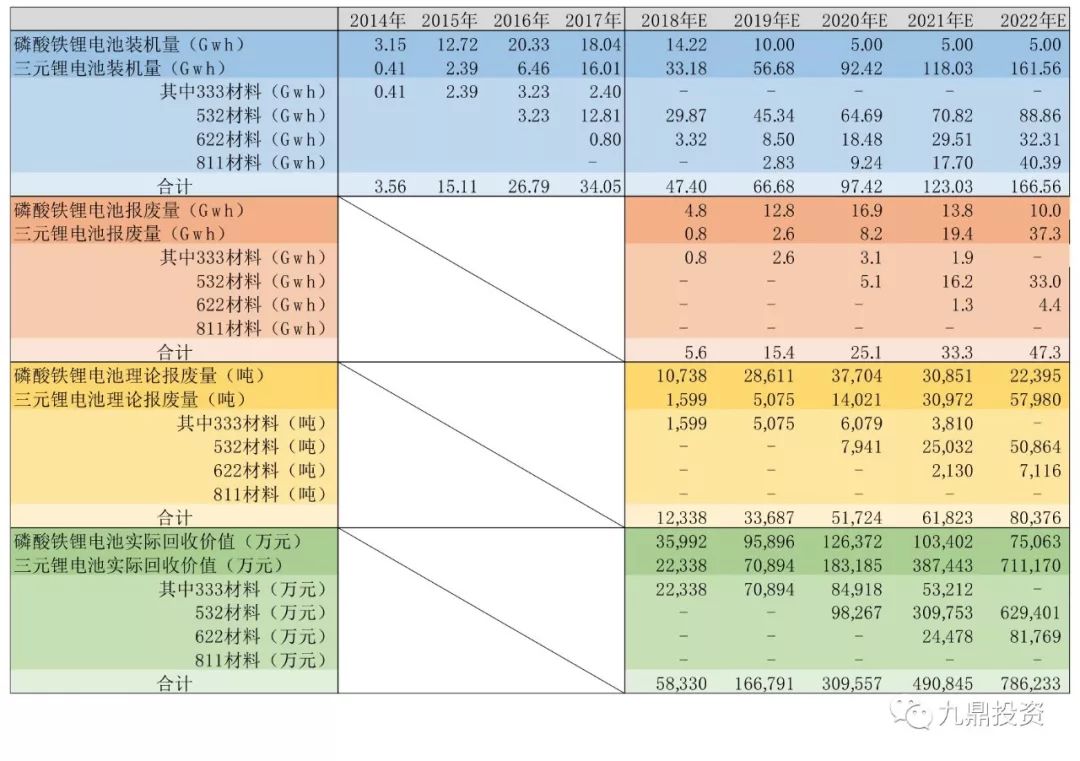

根据新能源汽车历年销量以及不同车型的电池容量,对动力锂电池装机量进行预测:

表7:动力锂电池装机量

资料来源:九鼎投资

根据上述预测,动力锂电池装机量由2018年的47.4Gwh亿增长至2022年的166.6Gwh,年复合增长率超过30%。

综合各类行业信息,我们做出如下基本假设:

(1)根据十三五规划,新能源汽车产量2020年需达到200万辆;

(2)鉴于磷酸铁锂的能量密度较低,预计其装机量逐年降低,2020年降至5Gwh并维持,动力电池其余装机量均有三元锂电池补充;

(3)短期来看523为三元锂电池绝对主力,目前一线电池厂商开始量产622与811,预计622为过渡产品,2018年后333彻底消失;

(4)在不同应用环境中,动力锂电池使用寿命一般在3-5年,本测算寿命取4年;

(5)动力锂电池当年报废量为N-4年的80%加上N-3年的20%。

基于以上前提假设,对动力锂电池资源化的市场规模做出如下预测:

表8:动力锂电池资源化市场规模

资料来源:九鼎投资

注:镍、钴、锰采用纯金属价格,锂采用电池级碳酸锂价格

根据上述测算,动力锂电池理论报废量由2018年的5.6Gwh增长至2022年的47.3Gwh,年复合增长率超过70%,对应的回收价值由2018年的5.8亿增长至2022年的78.6亿元,年复合增长率超过90%。

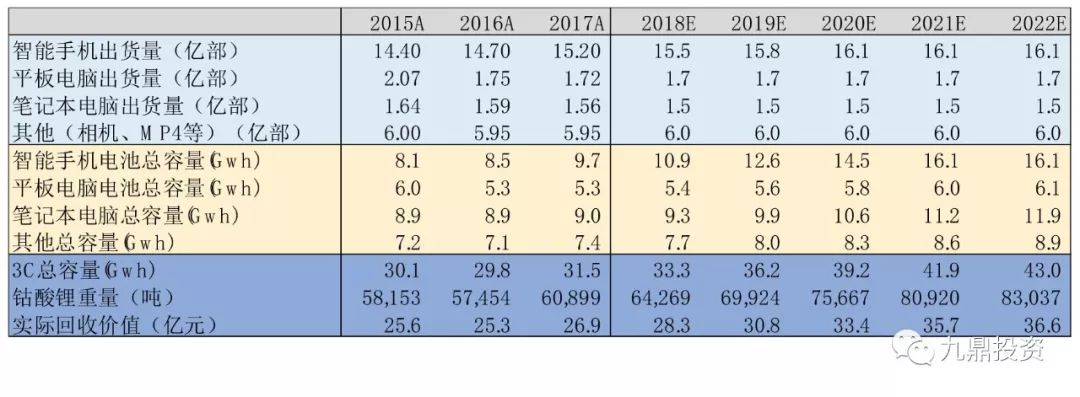

2.2.2 3C数码电池资源化市场规模

数码电池主要集中在智能手机、平板电脑、笔记本电脑、相机和电动工具等。因此测算主要根据这几类数码产品的出货量,以及平均电池含量对数码电池的使用量进行测算。根据公开资料显示,目前数码电池主要使用钴酸锂电池,因此测算主要根据钴酸锂的分子式、比容量、实际能力密度等重要参数,对3C数码电池的回收进行测算。

表9:3C数码电池资源化市场规模

资料来源:九鼎投资

注:3C数码电池回收率定为15%

通过该测算,数码电池的资源化回收规模从2018年的28.3亿可增长至2022年36.6亿元,年复合增长率约7%。

03

主要参与者

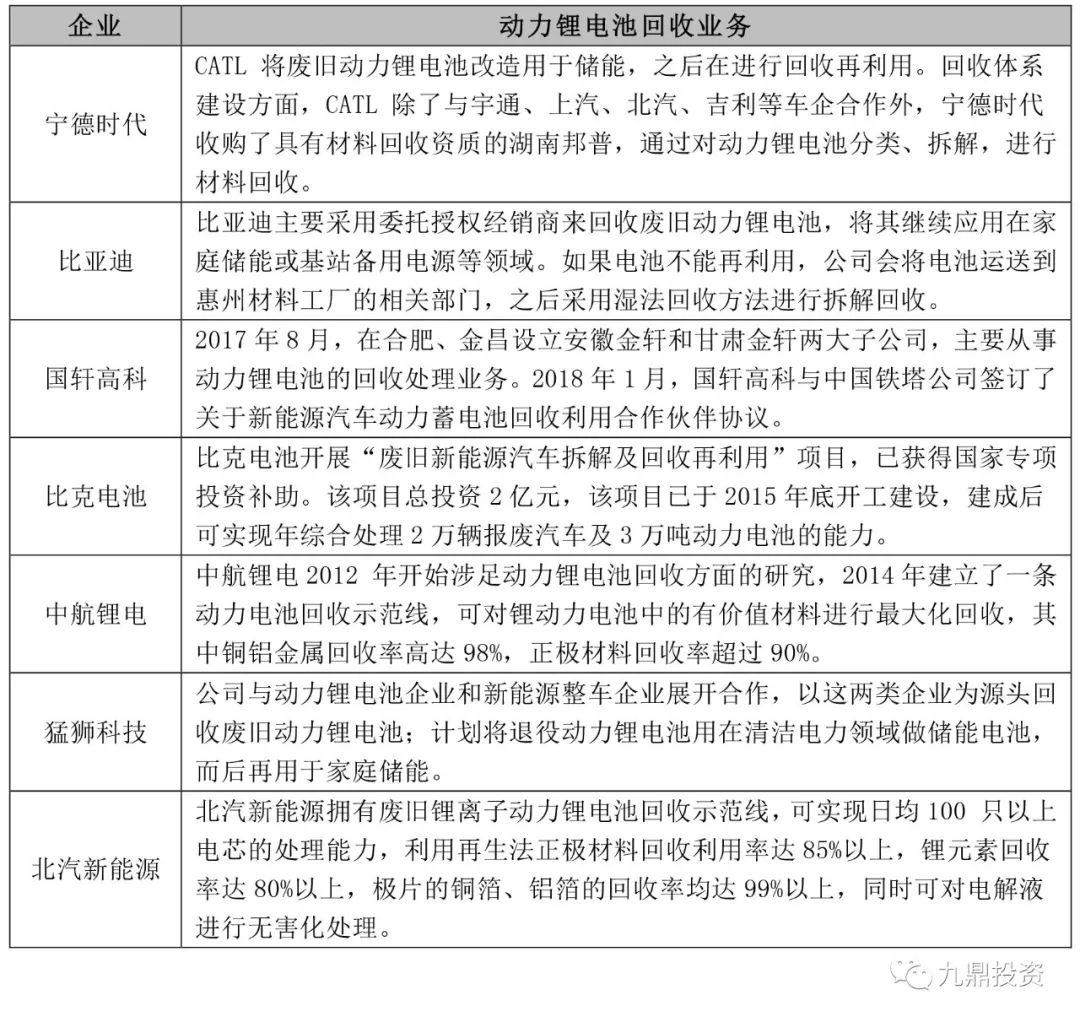

3.1 动力电池厂商积极布局

在政策及市场的推动下,动力电池厂商作为生产者责任制的承担主体,纷纷涉足动力锂电池回收领域,其回收模式和主要参与者如下:

图4:生产者为主体的动力锂电池回收模式

资料来源:锂电网

表10:部分动力锂电池厂商回收业务概况

资料来源:公开资料整理

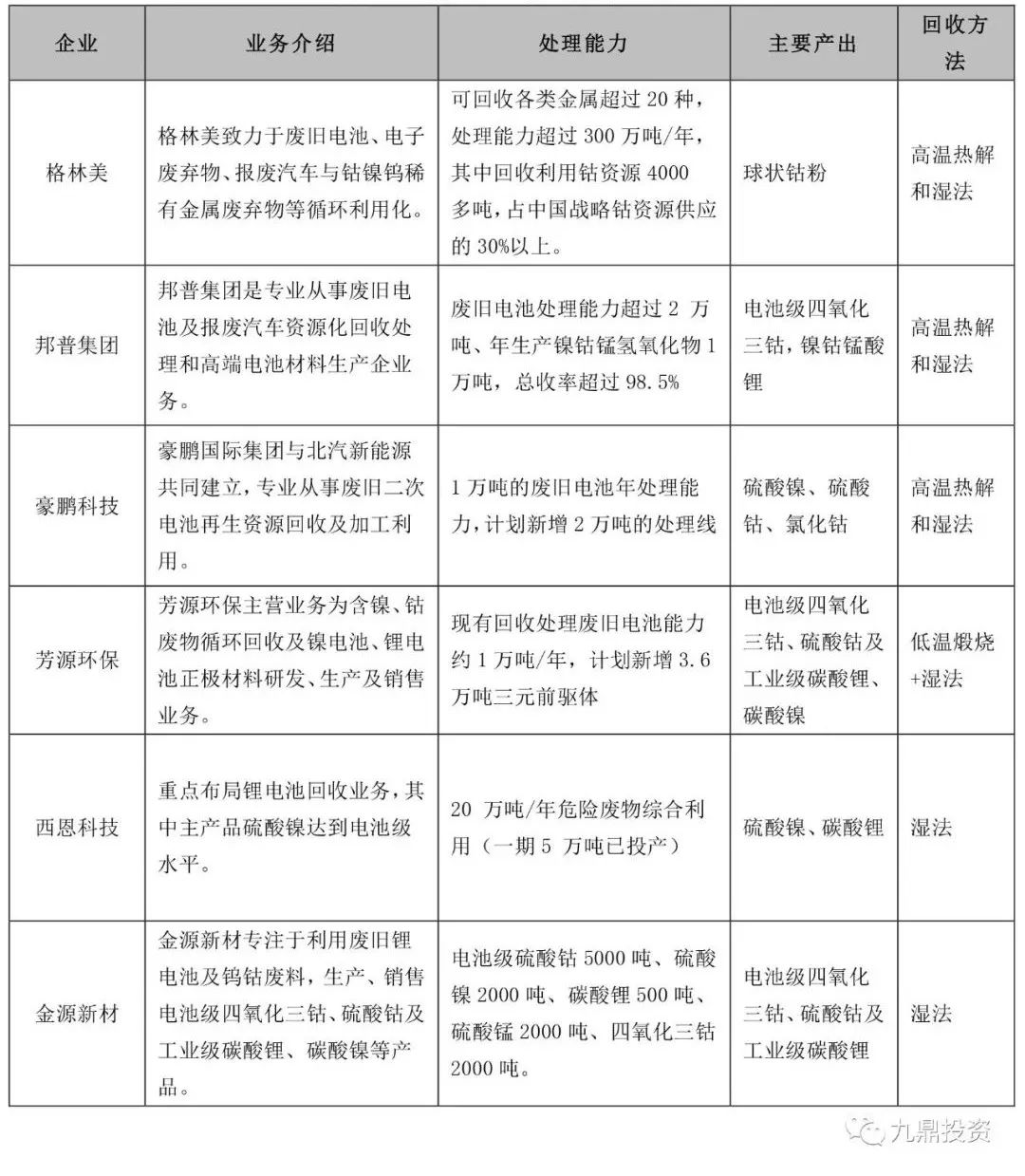

3.2 第三方回收商专业拓展

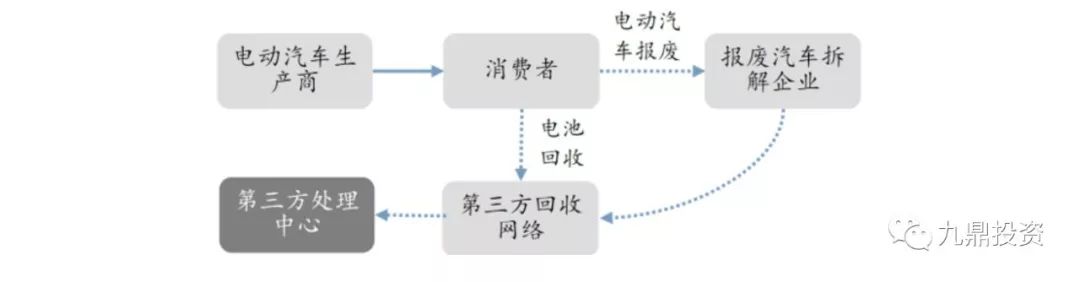

以专业第三方电池回收企业为主体的回收模式要求企业自建回收网络和物流渠道,将废旧动力锂电池进行集中处理。其回收模式和主要参与者如下:

图5:专业第三方的回收模式

资料来源:锂电网

表11:部分第三方回收商概况

资料来源:公开资料,九鼎投资

04

行业发展趋势及潜力企业特征

综合以上信息,我们判断:一方面,在新能源汽车对动力锂电池的需求持续高增长,动力电池厂商的行业集中度持续提升,三元锂电池的占比不断加大,且成本压力向全产业链传导的背景下,锂电池回收具有显著的经济效益和资源再生意义,回收价值持续加大;另一方面,生产者责任制要求动力电池厂商应建立有效率且环境友好的回收体系,使得锂电回收具有必要性和强制性。随着首批动力锂电池退役潮即将到来,未来五年的年退役锂电池量将呈现快速增长,无论是动力锂电池厂商还是第三方回收商乃至其他环保企业均会迎来重大发展机遇。

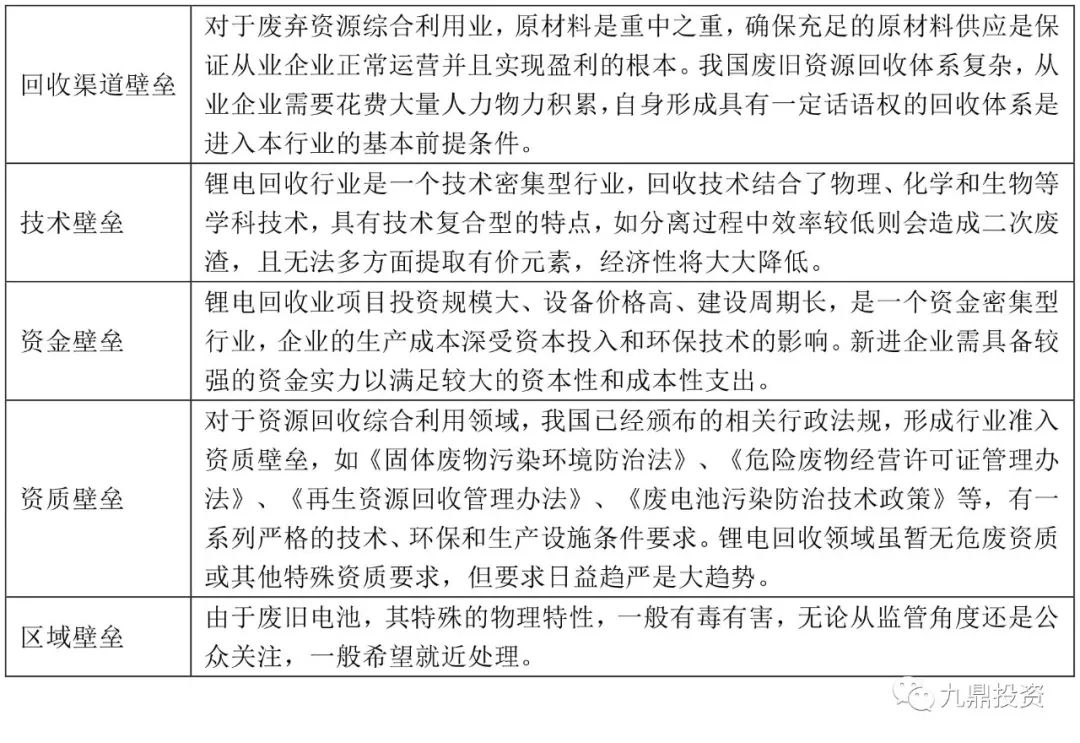

在未来锂电回收行业大发展的环境下,所有希望进入锂电回收行业的参与者均将面临以下行业壁垒:

表12:锂电回收行业壁垒

资料来源:九鼎投资

综合以上各类因素,我们判断,未来能在行业需求快速爆发和竞争日益加剧的市场环境中脱颖而的锂电回收企业应具备以下特征:

1)回收网络完善。对于任何资源回收企业,原材料的回收始终都是重中之重,只有保证有足够数量以及合理收购成本,才可保证资源回收企业的盈利能力。现阶段而言,专业的第三方回收商在动力电池回收渠道较弱,大量原料来自于电池厂商的边角废料和个体回收商,议价能力较弱,未来在回收体系率先形成实际竞争优势的企业,成长潜力巨大。

2)客户优良。由于上游动力锂电池厂商竞争格局基本确定,而动力锂电池厂商既是锂电池回收企业的原材料供应商也是下游客户,只有与各大动力锂电池厂商形成良好的合作关系,资源化产品满足电池厂商高性能要求,才能保障锂电池回收企业的良性发展。

3)资金实力雄厚。当前来看,资源回收行业在在收购原材料普遍采取现金交易,企业面临较大现金压力,充足的现金是保证企业原料供应稳定的前提。

4)环保达标。环保政策日益严格的大背景下,对主打环保绿色的锂电回收行业,环保达标更是企业立命之根本。但应注意,资源回收一般都处理具有一定价值的废旧资源,我国常年存在部分无良企业基于利益出发,采用非法方式处理废旧资源,反而对环境造成更大危害,长期来看政策不会姑息。

5)提前布局危废资质。虽然废旧电池尚未正式纳入危废名录,但是业内对此一直都有讨论,由于锂电池中含有多种重金属离子,预计未来纳入危废名录可能性较高。

本站声明:网站内容来源于网络,如有侵权,请联系我们,我们将及时处理