近年来,新能源整车市场颇为繁荣,据中国汽车工业协会数据显示,2018年国内新能源汽车产销量分别为127万辆和125.6万辆。上游“三电”产业受到带动,同样表现出明显增长的态势。就电机行业来讲,2018年中国新能源汽车电机出货量为141.78万台,同比增长达50.8%。

2018年中国电动汽车驱动电机行业研究报告

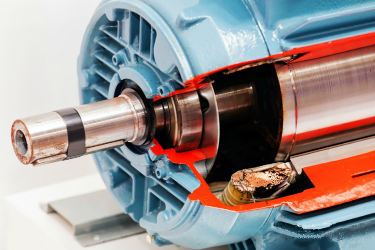

据了解,应用于新能源汽车的驱动电机主要有永磁同步电机、交流异步电机和开关磁阻电机三类。其中永磁同步电机体积小,质量轻,峰值效率更优越。交流异步电机结构简单,运行可靠,维护成本低,目前多用于电动客车、物流车、商用车等车型。开关磁阻电机与交流异步电机的优点相近,但其运转噪声大、转矩脉动(转矩时大时小)严重,因此应用相对较少。

对比三种电机类型表现,永磁同步电机当之无愧地成为当前电机市场的主流,现阶段,大多数车企采用了永磁同步电机。因为在同等功率下,永磁同步电机能够更好满足车企关于能效的需求。虽然永磁同步电机在高温下有退磁的风险,但目前一些车企已经克服了这个问题。但永磁同步电机所需要的钕铁硼永磁材料需要使用稀土资源,对于稀土资源缺少或稀土工业不发达的国家而言遭到了一定掣肘。其中最典型的就是特斯拉,此前,特斯拉ModelS/X一直坚持使用交流异步电机,但在Model3上特斯拉已经改用了永磁同步电机,其能效得到有效改善,百公里加速为3.5秒(性能版),最高车速超过200km/h。

公开数据表明,2018年比亚迪新能源电机出货量国内行业占比为22.69%,2018上半年电机装机量近10万辆,几乎是第十名方正电机的10倍。排名第二位的北汽新能源,电机装机量是比亚迪的53%。由此可见,在整个国内新能源汽车电机市场上,比亚迪和北汽新能源体量较大,其它跟跑企业彼此差距不是特别明显。

从市场占有情况的角度来看,当下国内新能源汽车电机行业由三大势力占据,它们分别是:布局上游产业链的整车厂、从事新能源汽车电机电控供应的专业企业,以及涉及其它领域电机生产的传统企业。

整车厂经验老道,以自给自足方式延伸全局

布局产业链上游的整车厂大多具备丰富的整车或零部件研发制造经验,电机与整车的设计生产能够达成较好的同步性和匹配性。此类企业的电机产品大多用在自有品牌整车上,有利于对整体成本的控制。代表企业包括比亚迪、北汽新能源、江铃新能源等。

1.比亚迪

成立时间:1995年

主营业务:包含新能源汽车及传统燃油汽车在内的汽车业务、手机部件及组装业务、二次充电电池及光伏业务,并积极拓展城市轨道交通业务领域。

2018年1-6月电机装机量:94533台

下游装机企业:自有品牌比亚迪为主,少量电机安装在广汽比亚迪、北京华林的整车上。

谈到新能源整车厂,就不得不谈比亚迪。2018全年比亚迪新能源汽车售出24.78万辆,同比涨幅超过100%,销量表现略胜特斯拉,居于全球首位。新能源汽车销量摘冠,离不开企业在上游“三电”的布局。比亚迪当前在国内电池、电机、电控市场,均占有20%以上的份额,相关产品几乎全部自供。

据了解,比亚迪旗下涵盖多种类型不同功率的产品。截至2018年,比亚迪乘用车驱动电机拥有最大输出功率70kw、110kw、120kw、150kw、160kw和180kw级别六款。其研发和生产的电机为永磁直流电机,该种电机线圈采用永磁体激磁,这样能够省去激磁线圈工作时消耗的电能,提升电机机电转换效率,对车载有限能源的电动车来讲,可以降低行驶电流,在一定程度上能够延续续航里程。从机器本身角度来讲,比亚迪采用的永磁同步电机结构相对简单,设备维护较容易。

但其在技术储备、应用领域尚未完全成熟;此外,其也受制于永磁体所包含的稀土材料造价高,因此在电机方面的投入也会相应提高;另外,比亚迪“自产自销”的模式有利于整车成本控制,然而相对单一的流通方式,也增加了应对产业发展不确定性的难度和风险。

2.北汽新能源

成立时间:2009年

主营业务:新能源纯电动汽车与核心零部件的研发、生产、销售和服务。

2018年1-6月电机装机量:50045台

下游装机企业:北汽新能源自供为主,少量供应北京汽车、昌河铃木。

2018年北汽新能源整车销量为15.80万辆,其中EC系列车型9.06万辆,占到总销量的57%,该系列车型价位大体居于5-15万之间,其EC系列车型主要采用了卧龙电气的电机。而北汽EU5和EC3车型搭载了北汽拥有自主知识产权的电机驱动系统。这台电机由北汽新能源自主研发设计的永磁同步电机,电机额定功率为160kW。北汽新能源标榜该电机具有重量轻、体积小、扭矩大、损耗低的特点。能够实现起步加速快、持续输出动力。

3.江铃新能源

成立时间:2015年

主营业务:新能源汽车研发、生产、销售和服务。

2018年1-6月电机装机量:17125台

下游装机企业:几乎全部供应江铃新能源自有品牌,少部分供应长安汽车。

2018年江铃新能源整车售出近5万辆,同比增长约65%。虽然上一年的销量表现绩优,但面对当前补贴退坡、跨国品牌进入等因素造成的复杂市场态势,公司同样亟待进行产品升级,提高竞争实力。而且江铃新能源起步较晚,行业积累相对薄弱,其面临的潜在挑战不可小视。

在电机方面,江铃新能源新一代产品搭载的是永磁同步电机,平均能量转化率达到90%以上。相关负责人曾表示,今后将在三电核心技术方面,加快产品推陈出新,提升品牌和营销能力。

专业企业成技术研发主力,推动行业迭代升级

从事新能源汽车电机电控供应的专业企业多由海外归国人才或科研机构学术带头人创建,因此具有较强的研发和创新实力。这不仅使专业企业生产出高端化的电机产品,也推动了全行业的技术进步。代表企业包括联合汽车电子、安徽巨一、精进电动等。

1.联合汽车电子

成立时间:1995年

主营业务:生产用于车辆应用的电子控制系统及其零部件、混合动力汽车和电动汽车的动力系统及其零部件。

2018年1-6月电机装机量:33008台

下游装机企业:产品大部分用在上汽乘用车上,少量用于陕西通家、宝沃汽车等品牌。

联合汽车电子有限公司,由中联汽车电子有限公司与德国罗伯特·博世有限公司合资组建。中联汽车电子有限公司主要股东有:无锡威孚高科技集团股份有限公司、东风资产管理有限公司、一汽资产经营管理有限公司等。这些股东企业涉及科技、汽车、投资等领域,多方位本土优势由此延及联合汽车电子。另一方面,博世的资金、技术支持,以及品牌影响力,也为联合汽车电子拓宽市场提供了有力支撑。

据了解,联合汽车电子自2009年成立新能源业务部门以来,从博世引进并自主开发了两款针对新能源车的永磁同步电机类型,一种是类似于Toyota Prius驱动电机分离式电机,主要面向纯电动和混合动力驱动系统;另一种类似于Honda IMA的扁平式结构的同轴式电机,主要用在与发动机、变速箱集成的环境,构成P1或P2形式的同轴并联驱动系统。

2.安徽巨一

成立时间:2005年

主营业务:新能源汽车电驱动系统,汽车动力总成装测系统、汽车白车身焊装系统及通用工业装配和测试系统的研发、生产与服务等。

2018年1-6月电机装机量:23159台

下游装机企业:主要为江淮汽车和奇瑞汽车提供配套,广汽本田、云度新能源、昆明客车等品牌也有应用。

安徽巨一是国家高新技术企业、国家创新型试点企业。公司法人林巨广,同时也是合肥工业大学机械与汽车工程学院教授、汽车装备研究所所长,因此公司与高校间有着教学-研发的双向互动。在高校研发力量支持和当地政府推动下,安徽巨一与江淮汽车集团、中国汽车工程协会、天津大学、中科院智能所等机构达成“平台战略”合作,多方配合促进企业科研优势的形成。

2015年11月,安徽巨一与江淮汽车签订合作框架拟共同设立合资公司,根据协议,双方拟在合肥市投资设立一家开发生产电机及电控系统技术的合资公司。结合双方优势,共同开发生产销售电机及电控系统产品,合资公司产品供给江淮汽车配套使用,为江淮汽车生产的新能源汽车提供电机及电控系统产品。

3.精进电动

成立时间:2008年

主营业务:新能源汽车电机和动力系统及其核心零部件生产制造。

2018年1-6月电机装机量:21959台

下游装机企业:广汽、吉利是其主要客户,此外还有三菱汽车、长安汽车、中通客车、东风汽车等企业。

创始人兼CEO余平毕业于清华大学汽车工程系,曾于通用公司任混合动力汽车高级工程师、全球混合动力战略与规划经理等职位。基于创始人在电机设计制造方面的经验和造诣,精进电动选择了看齐国际质量水平的发展道路,并且在2010年获得ISO9001和TS16949认证,在产品高端化路线上锚定了自己的方向。

精进电动旗下主要包括140kw驱动电机和100kw高性能发电机。其中140kw驱动电机适用于小型、紧凑轿车纯电动动力系统,电机最高效率达到96%;100kw高性能发电机适用于小型轿车/MPV/SUV插电混合动力系统,峰值功率驱动140kW。

4.英搏尔、华域电动、上海电驱动

这三家企业具有如下共同特点:成立时间较短,创始人具备专业背景,与高校、整车厂、当地政府等机构达成战略合作意向。2018上半年各自电机装机量分别为15125台、14520台和10636台。英搏尔产品主要供应江淮汽车、北汽新能源两家,华域电动的前两大客户为上海汽车和长沙众泰,上海电驱动多为奇瑞、知豆两企业提供配套。目前上海电驱动已形成了适用于混合动力与插电式客车、燃料电池与纯电动轿车、混合动力与插电式轿车、小型纯电动轿车等产品研发平台,形成了系列化产品,产品覆盖了3kW-200kW功率范围。

传统企业技术储备雄厚,转型面临挑战

拥有其它领域电机生产经验的传统企业,通常成立时间较长,在资金、技术等方面有深厚储备,擅长电机本体的批量化生产。近些年新能源汽车电机走俏,很多传统电机企业纷纷新增或着手强化相关产品布局,但2019年新能源汽车补贴大幅退坡,传导性风险应当引起足够重视。

1.方正电机

成立时间:1995年

主营业务:家用缝纫机电机、汽车电机(含新能源汽车驱动电机)、汽车电子、智能控制器等产品的研发、生产和销售。

2018年1-6月新能源汽车电机装机量:9478台

新能源汽车驱动电机下游装机企业:上汽通用是公司的第一大客户,东风汽车、郑州日产、昌河汽车等品牌整车,也有应用方正电机产品。

2015年底,方正电机收购杭州德沃仕后,其驱动电机业务开始快速增长,2016年电机驱动系统产出21742台,国内市场份额达4%。但在2018下半年,由于新能源物流车市场增速放缓,纯电动物流车驱动电机销售受到波及,德沃仕业绩不及预期,这成为导致方正电机企业整体亏损超过三亿元的原因之一。反观新能源整车市场,北汽新能源、江铃新能源这样的企业,有着产品升级的需求,方正电机具备充足的电机研发生产经验,二者或可通过合作谋求双赢。

相关投行研究报告说明,方正电机2017年拟定增4.1亿用于扩大产能和技术研发,预计2019年正式投产。其中重点研发的扁线电机与圆线电机相比,功率密度更高,散热性更好,并且具有噪音小、材料成本低的优点。开发扁线电机的技术路线,有望将现有主流电机产品峰值功率提升30%左右。电驱动集成系统是方正电机发力的另一节点,电机与减速箱一体化项目实施后,公司竞争力将得到进一步提升。

2.卧龙电气

成立时间:1998年

主营业务:各类电机及其控制、电气化铁路牵引变压器、城市轨道交通成套牵引整流机组、电力变压器、UPS电源、工程机械等。

新能源汽车驱动电机下游装机企业:EB/ED系列新能源汽车电机,主要配套银隆、福田、万象等整车厂;EA主要配套北汽、广汽、银隆、众泰等企业。

卧龙电气同为电机行业的老牌企业,虽然未能成为2018上半年新能源汽车驱动电机装机量前十名之一,但其与上海大郡绑定供应驱动电机,2016年也曾占据近6%的国内市场份额。卧龙电气曾在2018年中旬表示,新能源汽车驱动电机产能利用率处于比较饱和的状态。2019年政策变化对新能源汽车行业的影响势必波及上游电机企业,当前对扩大产能的策略持谨慎态度可能更为稳妥,扩展海外市场或是减少损失的可选方案之一。

在新能源汽车驱动系统领域,卧龙电气的产品覆盖了轿车、MPV、SUV、客车等多种车型,驱动电机、纯电驱动牵引系统、混合动力牵引系统等产品构成相对完整的产品链。为增强公司在新能源汽车电机方向的实力,卧龙电气搭建了EV事业部,主要生产三相交流永磁同步电动机。其中TZ185永磁同步电机多应用于物流车,TZ300永磁同步电机多应用于商用车。

3.江特电机

成立时间:1995年

主营业务:锂产业(锂矿采选、锂云母制备碳酸锂、锂电池正极材料生产销售)、汽车产业(电动商务车、新能源客车、电动物流车和特种电动车生产销售)、智能机电产业(起重冶金电机、电梯扶梯电机、高压电机、风电配套电机、新能源汽车电机等产品的研发、生产和销售)。

江特电机旗下智能电机、新能源汽车、锂产品三大业务板块中,新能源汽车的业绩贡献最大,其2017年度营收占比超过50%。而新能源汽车电机也是电机板块的主打产品,新建产品线可使未来产能出现大幅释放,同样应当警惕政策变化带来不利影响的可能。智能电机是江特电机的传统主导产业,发展新能源汽车电机不仅是对传统优势的发挥,也是对政策的主动响应。2018年江特电机发布的年报中,明确将发展新能源汽车电机列为重点项目。

从2009年的“十城千辆”政策落地开始,我国新能源汽车市场逐步走上了高速发展的道路。10年间,随着产业逐渐发展壮大,政策支持有序退出。这在推动新能源汽车市场化的同时,也成为对新能源汽车全产业链参与企业的一场考验。除此之外,今年国家出台的减税降费政策给传统车企带来重大利好,特斯拉、丰田等跨国品牌也在积极布局国内市场,二者对新能源车企的冲击,将不可避免地向产业链上游延续。

在当前较为严峻的产业环境下,具备电机生产条件的整车厂肩负产品升级的使命。但部分企业提高自身研发能力存在一定困难,可以考虑加强对外合作,一方面引进高质量电机产品提升整车性能,另一方面将自身产出的电机销售给适当客户创造收入。专业企业创新研发优势明显,能够同科技、资本领域公司及政府机构建立起合作平台,促进整体行业质量提升。传统企业发力新能源汽车驱动电机业务时,不应忽略市场环境波动盲目扩大产能,全球新能源汽车产业整体处于增长状态,海外市场值得关注。

尽管国内新能源汽车行业正处在变动中,对上游电机产业也造成了一定影响,但历史已经证明,市场化的长期结果是向好的。不同类型电机企业优势各异,这不但丰富了产品种类,而且构建起多样化的产业生态,未来整个国内新能源汽车电机行业的抗风险能力也会由此得以加强。

本站声明:网站内容来源于网络,如有侵权,请联系我们,我们将及时处理