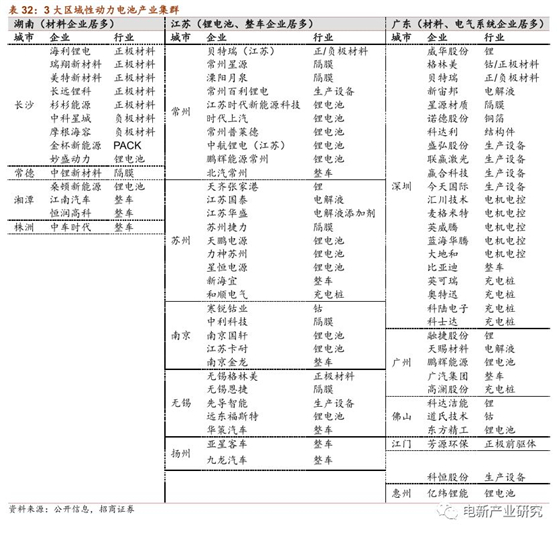

在全球数码电池的发展过程中,中国就形成了具有全球竞争力的电池材料产业。而过去5年,中国大力扶持新能源汽车产业,又加速培育出了一批动力电池、电气与控制系统、车载精密结构件产业集群。中国制造本身擅长精益化与成本管理,而行业know-how与材料体系正在快速发展和积累,长期来看,中国的电池材料、动力电池、电气与控制系统子产业,都有能力与潜力深度参与,甚至主导未来的全球供应。

全球主要市场的全球电动车产业基本都完成了产业导入。2018年,特斯拉等新型造车企业的优异表现,进一步刺激传统车企更急切的在电动化方向展开战略级投入。我们预计,海外传统车企可能在2020-2021年拉开电动车的新一轮快速增长,而在此之前,特斯拉等企业如能有效实现成本控制,亦有可能获得更为广泛的市场认可。中国的电动汽车中游产业已具有很强的全球竞争力,我们认为,市场对中国中游产业的竞争力认知是滞后的,未来中游相关产业将深度参与甚至主导全球供应,我们长期看好具有深度全球化能力的中游企业。

摘 要

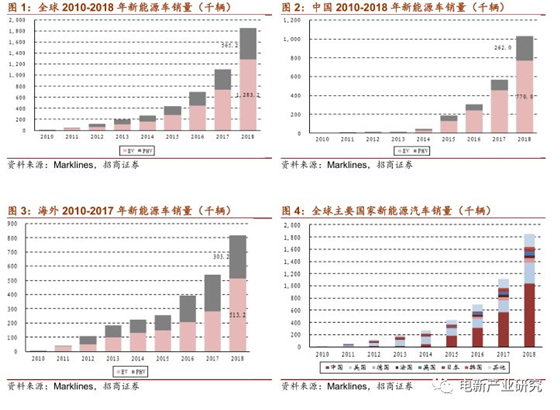

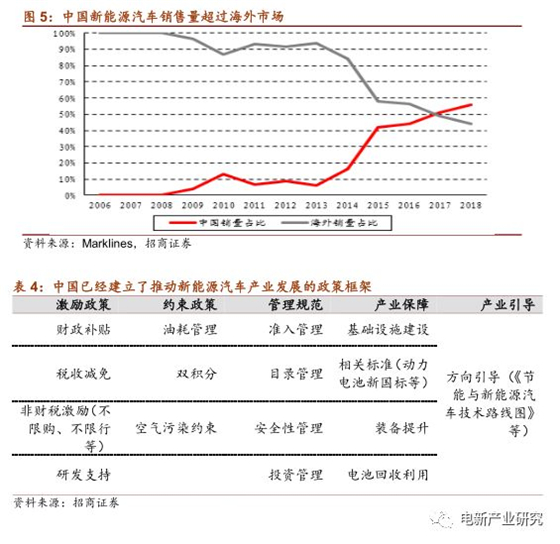

1.全球电动汽车产业已完成产业导入。全球电动汽车产业快速发展,2018年全球销量突破180万辆,其中中国占比超5成,海外市场近几年增速也在60-70%,美欧是中坚力量,日韩近几年开始倒向电动化,销量也在快速追赶。目前全球渗透率费近2%,供应链成熟度、消费者认可度都达到了一定高度。

2.全球电动汽车将在近几年开始新一轮快速增长。2018年,特斯拉等新型造车企的表现优异,考虑到电动化相当于整车运动控制实现了数控化,也为智能驾驶提供了重要的物理基础,这都刺激传统车企更急切的在电动车方向展开战略级投入。根据海外十多家主流车企的规划,海外车企可能在2020-2021年投放一批平台化的电动车,进而开启新一轮快速增长。而在此之前,特斯拉等新型造车企业的成本控制、运营效率如果能得到有效提升,也有可能获得更广泛的消费者认可。总体来看,由于主流参与方的持续、大规模投入,全球电动车很可能在近几年开始新的一轮快速增长。

3.中国中游产业将深度参与全球供应。在全球数码电池的发展过程中,中国就形成了具有全球竞争力的电池材料产业。而过去5年,中国大力扶持新能源汽车产业,又加速培育出了一批动力电池、电气与控制系统、车载精密结构件产业集群。中国制造本身擅长精益化与成本管理,而行业know-how与材料体系正在快速发展和积累,长期来看,中国的电池材料、动力电池、电气与控制系统子产业,都有能力与潜力深度参与,甚至主导未来的全球供应。

一.全球主要市场均已完成新能源汽车产业的导入

1.中国市场份额最大,海外发展较稳健但已开始加速

全球新能源汽车快速发展,渗透率近2%,基本完成产业导入。根据Marklines统计(主要是乘用车),2018年全球新能源汽车(EV+PHEV)销售184.8万辆,同比增长66.9%,其中纯电动和插电混动汽车分别达到128.3万辆和56.5万辆,同比增长74%和52.6%,增速较2017年进一步提升。

目前,全球新能源车(EV、PHEV、燃料电池)的渗透率超过1.5%接近2%,已经基本完成产业导入,整车集成能力、供应链成熟度、消费者认知,都达到了一定的高度。

中国市场急剧增长,全球销量占比达56%。中国市场2018年新能源汽车(EV+PHEV)销售103.2万辆,其中纯电动和插电混动销售量分别达到77和26.2万辆,同比分别增长81.9%、68.6%、136.9%。从全球角度看,在中国政府科学的政策路线推动下,中国新能源汽车销量的全球占比已达56%,稳居龙头位置。

海外市场发展比较稳健,近几年也开始加速。海外市场2018年新能源汽车(EV+PHEV)销售81.6万辆,其中纯电动和插电混动销售量分别达到51.3万和30.3万辆,同比分别增长51.1%、82.9%和16.7%。

2.美国、欧洲、日韩是主要市场,并都有补贴或优惠政策

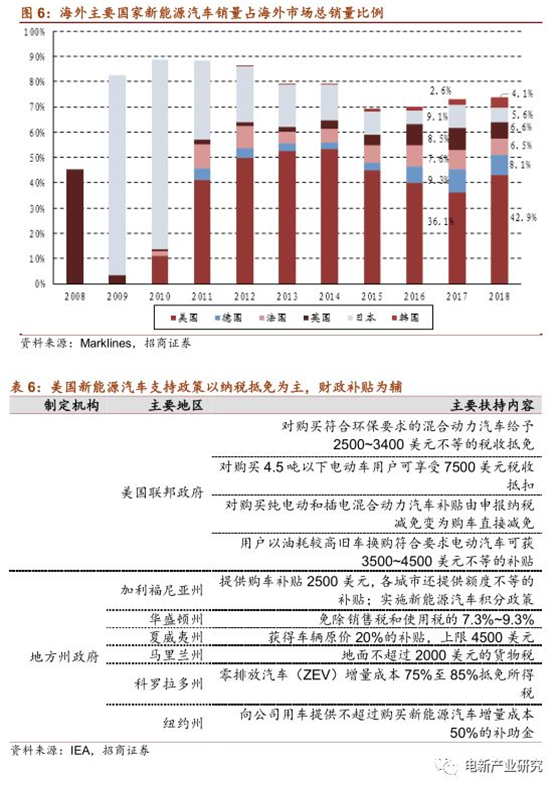

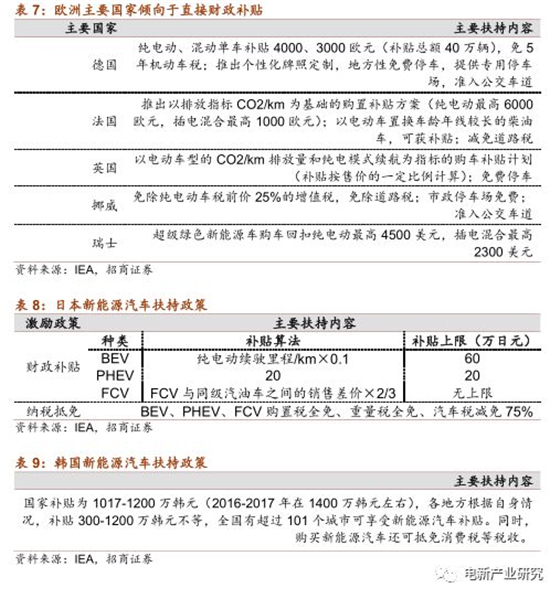

美国是海外新能源汽车销量最大的单一国家。2018年,美国新能源汽车销售35.1万辆,增长79.6%,占海外新能源汽车市场比例达到42.9%,较2017年提升6.8个百分点,连续多年为海外新能源汽车销量最大的单一国家。美国从80年代开始着手新能源汽车的研发,近几届政府重视程度也比较高,构建了以纳税减免为主、购车补贴为辅的产业支持政策;美国国内也出现了特斯拉为代表的创新企业。

欧洲近年增长势头迅猛。2018年,欧洲主要国家中,德国、英国、法国分别销售6.6、5.4、5.3万辆,同比增长31.7%、16.7%、29%,分别占海外比例达到8.1%、6.6%、6.5%,三国合计占比21.2%,较2017年有所下滑,但拉长时间看,较2011/12年15%左右已有较大幅提升。

近几年,多个欧洲国家提出或有意向禁售燃油车,同时推出财税补贴为主(倾向直接补贴)的产业支持政策。欧洲龙头车企也迅速响应纷纷提出电动化战略,预计随着欧洲龙头车企的电动化平台在2020年前后投放,欧洲国家销量将迅速提升。

日本重回前列,韩国奋起直追。2018年,亚洲主要国家中,日本、韩国分别销售4.6、3.4万辆,同比下滑7%、增长140.5%,分别占海外比例达到5.6%、4.1%,两国合计占比达9.7%。日韩近两年在电动化领域开始发力,且日本车企技术布局早、底蕴深厚,已经在电动汽车销量上重回全球前列,韩国仍在奋起直追。

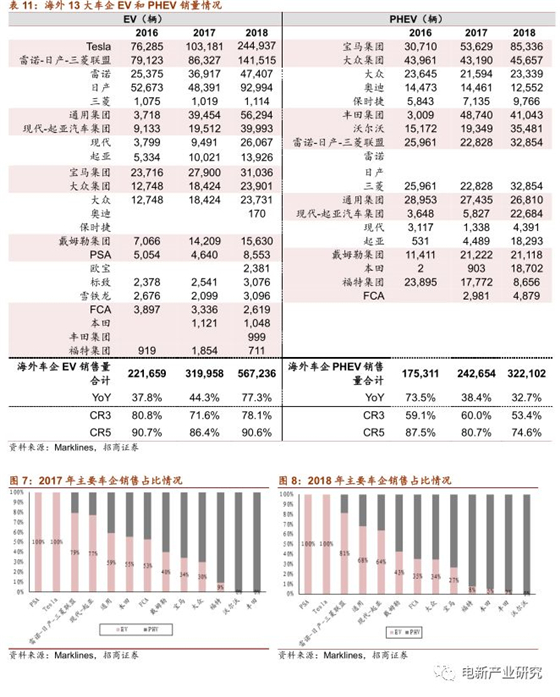

3.海外13大传统车企:新能源车销量实现高增长

海外主流车企电动车销量维持高增长,整体格局比较稳固。2018年,海外13大车企EV+PHEV销量达89.3万辆,同比增长58.9%,其中纯电动车销售约54.9万辆,同比增长达到84.4%;插电混动销售量达到34.3万辆,增长达30%。

2018年特斯拉、雷诺-日产-三菱联盟和宝马两家占据电动车(EV+PHEV)销量的前两位,达到10万台水平,通用、大众、现代起亚分列3-6位,销量在6万台以上(通用在8万台以上)。2015-2018年行业格局较为稳固,销量前5名基本没有变化。

纯电领域主要是特斯拉和日产拉动。纯电车型销量有两大特点,一是增速更快,另一个是集中度更高,主要系特斯拉、日产爆款车型的贡献,二者在智能驾驶、动力性能、性价比等方面具有领先优势。整体看,美系的特斯拉、通用;欧系的雷诺、宝马;日系和韩系的日产和现代起亚在纯电方面整体销量靠前。

插电混动可能还是更依赖同款燃油车的品牌粘性。插电混动方面,2018年宝马、大众、丰田位列前三。整体看,欧系在插电混动上的布局在全球处于较为领先的位置,日系的丰田和三菱也迅速跻身前列,美系对插电式混动的推广较为平稳,韩系的重视程度相对偏低。由于没有里程焦虑,同时可与同款燃油车共平台生产,既可摊销成本,也可作为向全面电动化布局的过渡方案,插混车型是传统车企的主要选择。不过由燃油车型改款而来的插混车型,其市场可能更多还是依靠原有的品牌粘性。

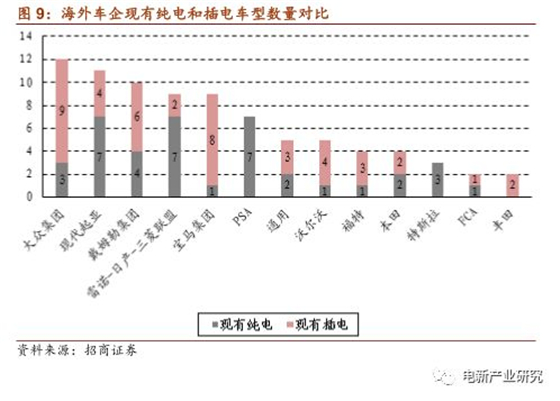

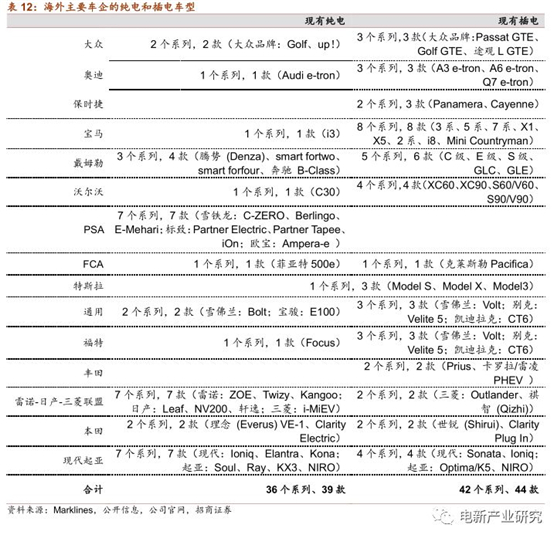

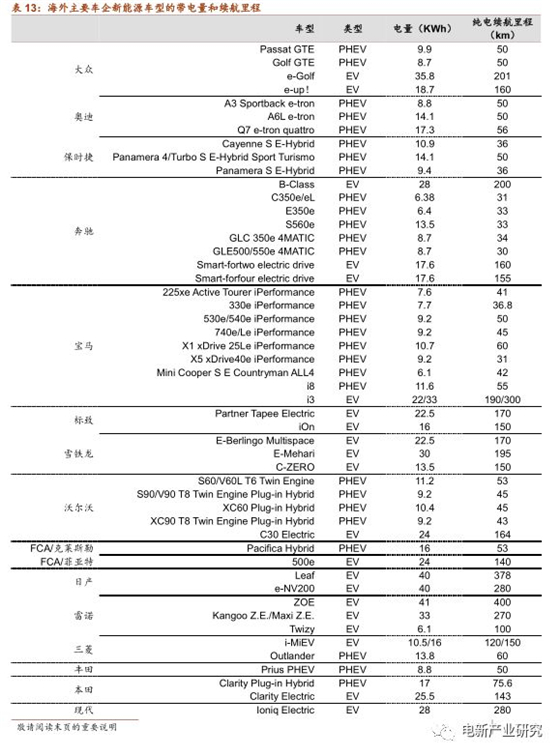

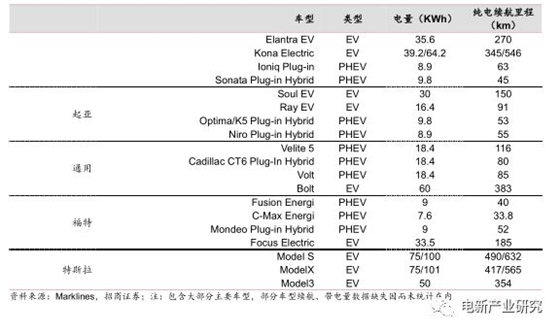

4.海外车型:现有车型插电混动偏多,各类畅销车型正在增加

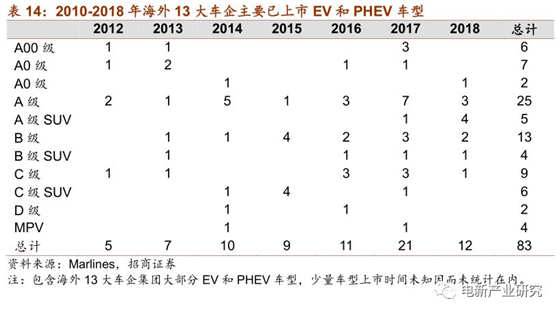

海外车企现有车型中插电混动数量多于纯电。截至2018年底,海外13大车企集团现有纯电和插电车型数量为39和44款,插电车型占比约53%,现有车型已插电混动为主。欧系厂商数量众多且深耕传统燃油车领域,因而此前在新能源汽车布局方面主要通过插电混动进行过渡,导致插电车型数量较多,而美国、日本、韩国厂商在纯电方面布局较为领先。

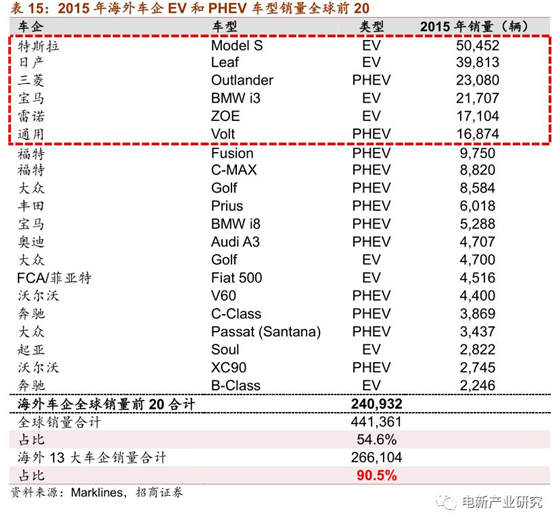

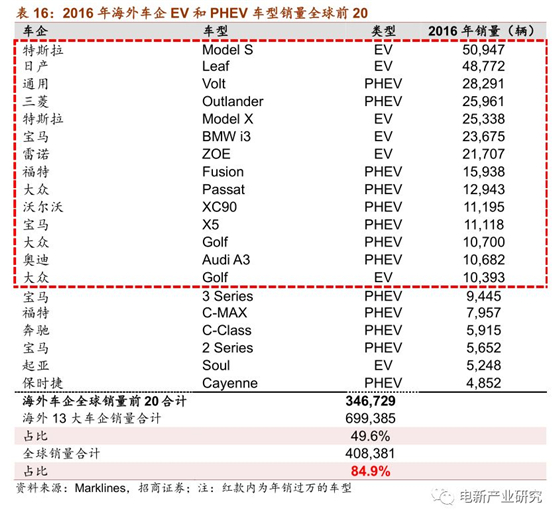

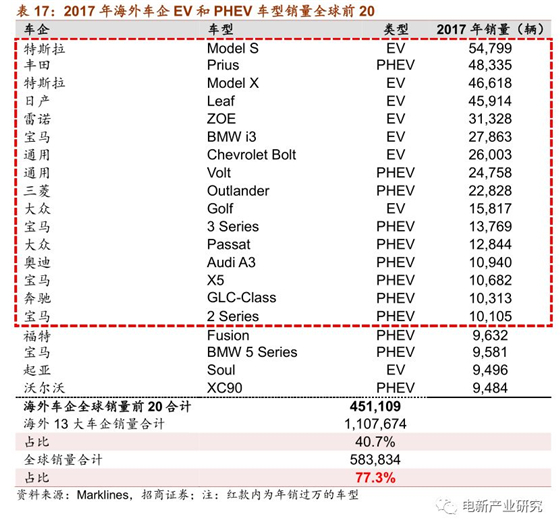

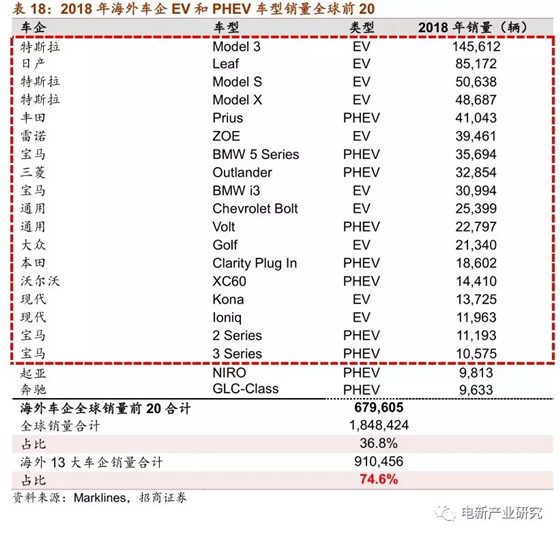

爆款车型数量增加。2015-2018年海外车企年销过万的EV和PHEV车型从6款增加到18款,增幅明显。分动力类型看,纯电车型从4款增加到10款,插电混动车型从2款增加到8款。分车企所属地域看,欧系从2款增加到7款,美系从2款增加到5款,日系从2款增加到4款,韩系从0款增加到2款。欧系厂商近几年开始发力。

新车型不断涌现,百花齐放。2015-2018年前20大车型销量(不考虑中国车企车型)占比海外13大车企集团为90.5%、84.9%、77.3%、74.6%,占比全球54.6%、49.6%、40.7%、36.8%。两个占比数据都在持续下滑,主要系新车型不断涌现,2016年以后海外13大车企集团新车型推出数量明显增加。

二.海外车企有望在近几年启动新一轮高增长

1.海外主流车企在电动车平台上已经展开战略级投入

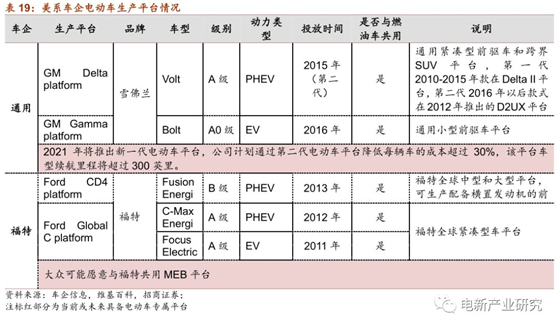

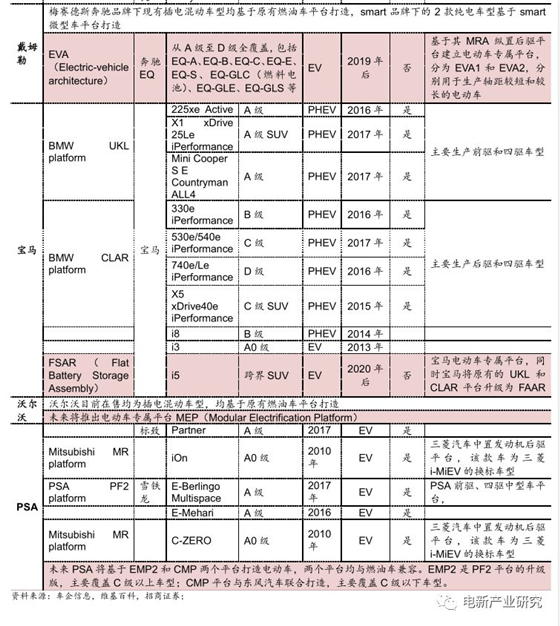

目前,海外主流车企基本以燃油车平台生产电动车。全球海外汽车生产商基本都还以燃油车平台生产电动车,包括不少明星车型,如通用Bolt、Bolt;雷诺ZOE;丰田Prius PHEV;三菱Outlander等。

特斯拉、现代起亚、日产已有电动车专属平台生产的车型。特斯拉作为电动车生产商已经拥有自己的生产平台,此外现代起亚已经通过Hyundai-Kia Eco-Car Platform生产其电动车,日产也有Nissan EV platform,目前专门生产Leaf。这些车企平台特点的是目前主要还是生产单一的车型,还暂不具备规模化生产多款车型的能力。

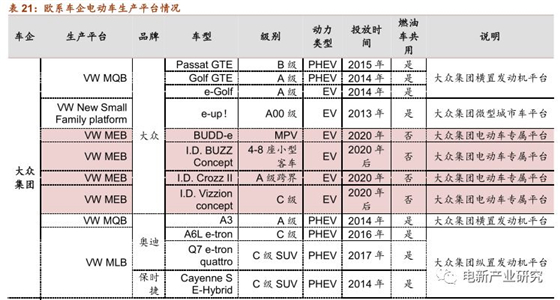

德系车企电动车平台化生产进度较快。大众、奔驰、宝马均已经拿出独立的电动车生产平台规划,并发布了对应的车型规划,规划的具体性和进度均优于于其他车企。

电动车专属平台是未来的主流。当前在旧平台基础上进行改造生产虽然具备便利性并且节省成本,但新能源汽车构造与传统车差异大,如果在没有颠覆性改变的情况下,汽车厂商的生产研发技术可能受到约束,未来电动车专属平台将会是车企的主流选择。

2.传统大汽车的新车型将在未来几年密集上市,并有望在2025实现10-15%以上的渗透率

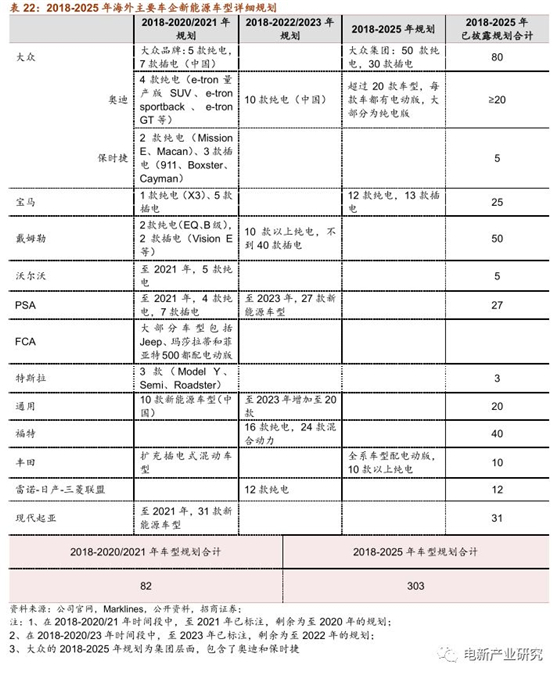

传统车企的新车型将在2020-2021年密集上市。根据各车企未来新能源汽车战略规划,海外13大车企集团在2018-2020/2021年期间,将推出的新能源车型数量将大于82款,年均21款以上。

在2018-2025年期间,将推出的新能源车型总数将大于303款,年均38款以上;而2015-2017年海外13大车企集团年均上市车型为13款。新车型推出数量快速增长,而其中部分企业还未提出明确的车型数量目标。

我们预计车型密集上市期在2020年左右开启,2020年之后以大众MEB平台为代表的各家车企的电动车生产平台投产后,无论是车型数量还是销量均将进入一个新的大增长时期。

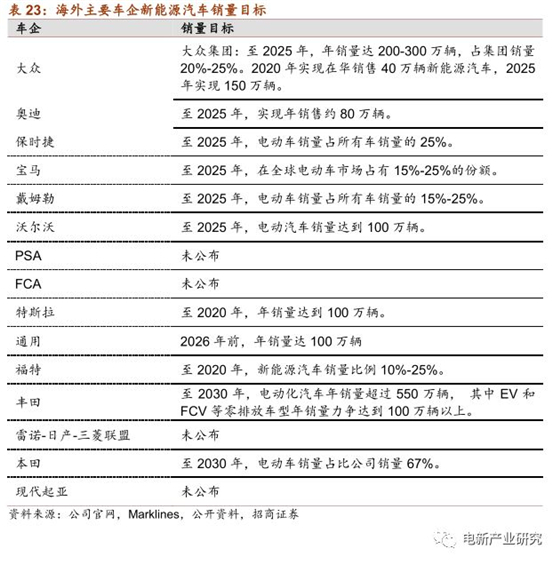

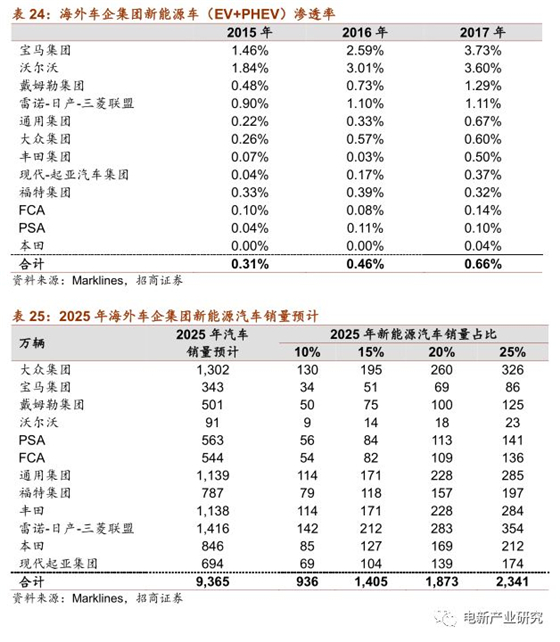

主流传统车企的电动车渗透率将快速从当前的2%提升到2025年的10-15%。传统车企龙头历史悠久,在生产工艺和技术研发具备深厚积淀,近几年,已经纷纷开始在电动化方向展开战略级投入。根据主要车企的规划,主流车企预计至2025年新能源渗透率为10%-25%,远高于其整体1-2%左右的渗透率,也远高于宝马(3.7%)等渗透率较高的企业。

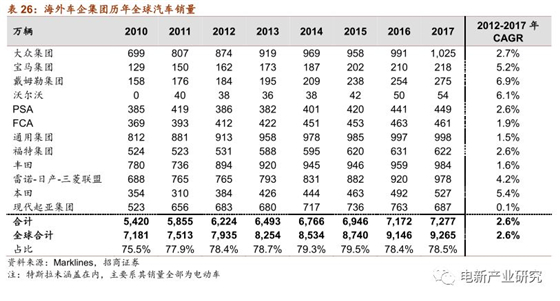

2025年海外车企新能源车当年销量预计达1400万辆以上。2012-2017年,海外12大车企集团(不包含特斯拉)所有整车销量CAGR约2.6%。假设该复合增速为2017-2025年的增速,对应2025年销量为9365万辆。我们分别假设2025年12大车企集团新能源汽车(EV+PHEV)渗透率为10%、15%、20%、25%,分别对应936、1405、1873、2341万辆的当年销量。中性预测2025年海外12大车企的新能源汽车销量有望达到1400-1900万辆。

3.特斯拉如果经营效率得到有效提升,将有可能获得更有广度的市场认可

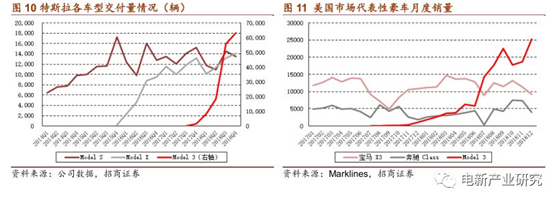

特斯拉交付能力提升带来优异的销量表现。在新型造车企业中,特斯拉投入最大,积累也相对比较深厚,在整车know-how、供应链整合能力上具有明显优势。2018年,特斯拉公司由于交付能力的提升,导致终端销量出现比较显著的爬升,在美国等市场获得优异的表现,也在一定程度上刺激了海外传统车企更坚定的开始电动车领域的大投入。

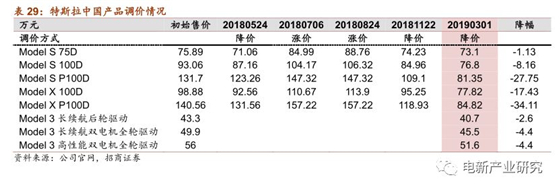

Model 3低配版和降价预计将刺激特斯拉全球销量,中国工厂提供中长期支撑。2019年前2月特斯拉销量环比有所下降,Model S/X/3共计销售0.17/0.21/1.23万辆,其中Model S/X同比下滑16%、增长28%,但Model 3相比去年Q4单月1.78-2.53万辆的水平下滑较明显。其主要原因:1)在美销售达20万辆,今年1月1日起联邦税收抵免由$7500下滑至$3750(7月1日后再减半,年底完全取消);2)Model 3高价车型需求放缓。因此,特斯拉提前4个月发布拥有大量意向客户的低配版Model 3(售价3.5和3.7万美元,续航354和386km),以低价车型冲击市场。同时,公司也开始降价,1月初在美国市场全系售价调降$2000,基本能对冲税收抵免的下滑影响;近期在中国市场开启第5次价格调整(第3次下调),3款车型价格下调4.4-34.1万元。2项措施预计均将刺激公司销量。

2019年1月特斯拉上海超级工厂一期动工,计划2019年中完成一期建设,并于年底开始生产Model 3低配版等车型,上海一期投产后将显著提升公司产能水平。

如果能有效降低成本,有望获得更广泛的消费市场认可。由于近几年的持续放量,对其历史攒单消化较多,后续检验市场的持续接受度,需要密切关注其2019年后续几个月的销量情况。而从中期逻辑来看,特斯拉公司是否能够有效提升运营效率、降低综合成本至为关键,如果能成功实现,其model3等较低价的车有可能在中国等市场获得更为广泛的市场认可。

三.中国的中游产业将深度参与全球分工

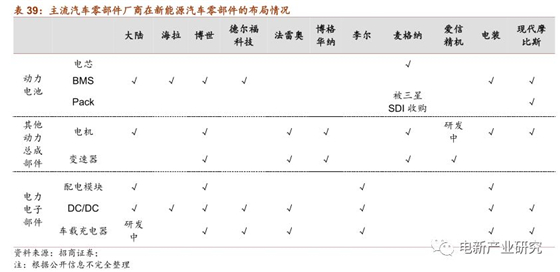

1.中国已经培育了具有全球竞争力的中游产业集群

电池电量产业在数码时代已经具有全球竞争力。在数码电池大发展时期,电池材料的国际化分工程度比较高,无论是电芯,还是正极、负极、电解液等,都已经很深的参与全球竞争。其中,在手机等数码电池领域的ATL,已经成为全球龙头。经过数码电池产业多年的拉动,国内在锂电池材料领域,已经出现了一批比较竞争力的企业,这些企业正在加快接轨全球动力电池产业链,并可能成为在全球产业格局有影响力的公司。

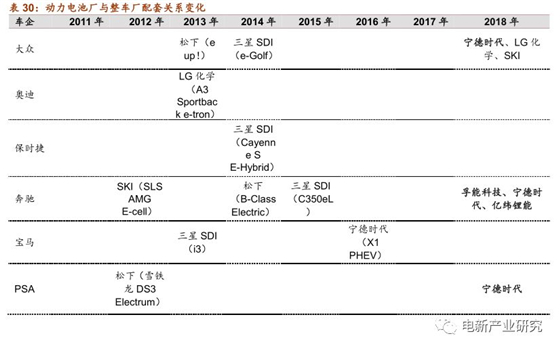

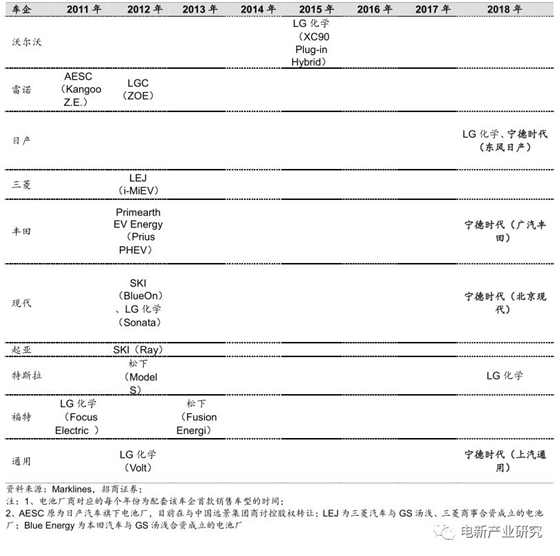

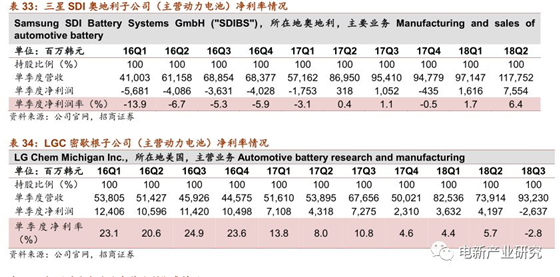

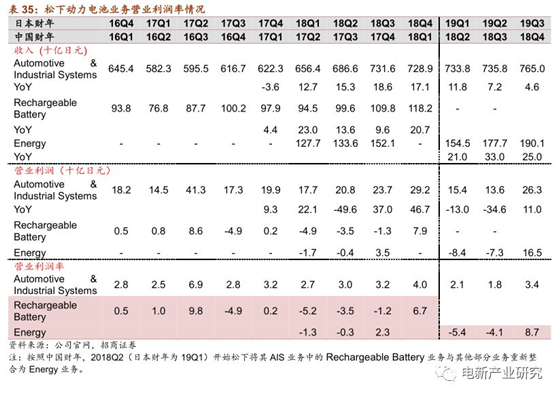

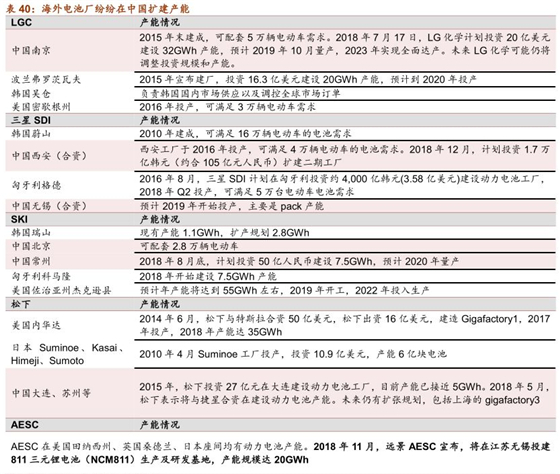

中国电池在全球的竞争力与竞争潜力是被低估的。此前大多数海外车企是由日韩动力电池企业配套供应的,欧洲企业主要选择韩国电池厂,日韩企业主要选择本国电池,而美国车企则对日韩企业均有选择。

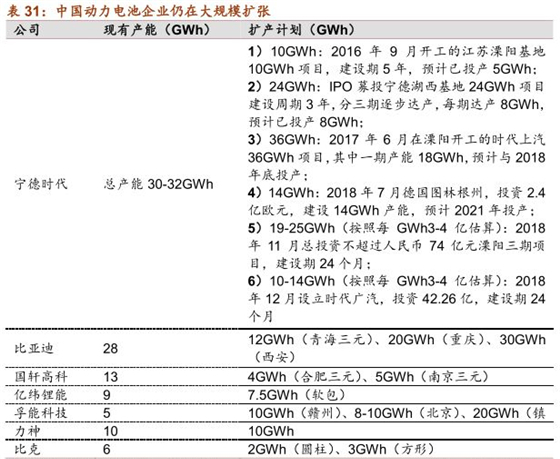

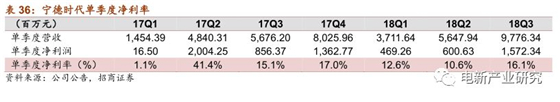

但随着中国新能源汽车产业快速发展,宁德时代等公司在4-5年前就已成功打入欧美日韩车企供应链,同时孚能科技和亿纬锂能等公司也在近几年进入海外主流供应体系。

2.中国中游的竞争力将会进一步加强

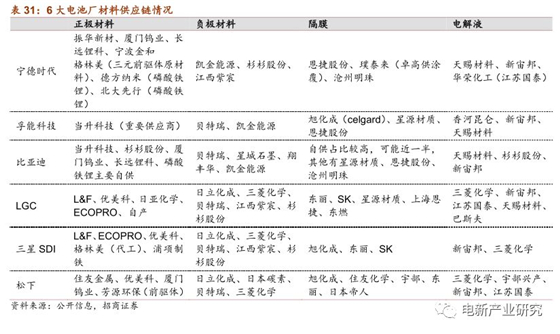

Know-how与材料体系正在加快学习。在锂电池、电池材料产业竞争中,制造与成本控制能力、汽车know-how、材料体系是体系竞争力的三大战场。中国企业在制造与成本控制方面一直有领先优势,近几年,know-how与材料体系正在快速学习和追赶,后续中国的竞争力会进一步加强。

在电驱、电气控制系统系统方面,竞争主要体现在制造与成本控制、电力电子与电机控制技术、汽车know-how,中国产业缺陷主要在know-how上,随着学习和积累,优势也会加强。其余精密制造、结构件,技术壁垒其实更低一些,中国制造的优势应该会体现的更早。

传统零部件企业的know-how不能完全复制,其优势在削弱。2016年以后博世、大陆、电装等零部件巨头均逐渐放弃动力电池单体或系统业务,基本只涉及BMS,更多涉及电驱动、电力电子部件等领域。动力电池及材料属于电化学品,与原来的汽车零部件相比,是比较新的跨学科技术,传统大车企的传统零配件供应商与中国企业在同一起跑线比赛,甚至由于相应产品基础不足,优势会进一步削弱。

巨大的中国市场是无可比拟的天然优势。中国已经成为全球最大的汽车消费市场之一,全球车企均高度重视中国市场。海外车企、电池公司也纷纷加快在中国的产能投入计划。中国电池、电池材料、驱动控制与电气体系、机械部件等产业将获得的本土化的优势,是巨大的、无与伦比的优势。

本站声明:网站内容来源于网络,如有侵权,请联系我们,我们将及时处理