为什么要上市?因为这是中国民营经济的最好归宿。—— 无名氏

(一)金融科技企业主要类型

金融科技(Fintech),根据国际金融稳定理事会(FSB)的定义,是指技术带来的金融创新,能够创造新的模式、业务、流程和产品。根据金融科技公司的业务特点,金融科技公司可以分为14个类型:互联网银行、互联网券商、互联网保险、互联网基金销售、互联网资产管理、互联网小额商业贷款、互联网消费金融、P2P、数字货币、众筹、支付、信用评估及征信、金融信息服务和金融基础设施。根据中国金融科技企业数据库统计的2008-2017年间各子行业金融科技公司的数量变化数据,P2P、互联网资产管理、金融信息服务三类公司的数量占据全部14个子行业的前3位。

(二)近年来金融科技企业上市情况

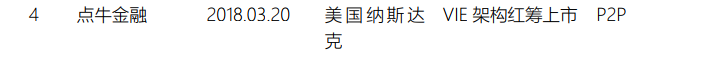

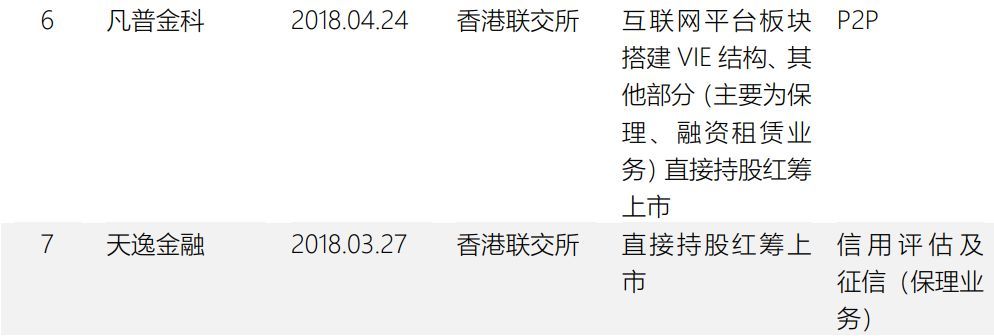

自2015年宜人贷(YRD)美国上市后,中国金融科技企业的上市经历了几年的沉寂,2017年堪称中国金融科技企业境外上市的爆发年份,多家互联网金融企业赴美国、香港等境外市场上市,尤其赴美上市更显热烈。2017年,自信而富(XRF)在纽交所正式挂牌上市,拉开了2017年金融科技公司上市序幕,趣店(QD)、和信贷(HX)、拍拍贷(PPDF)、简谱科技(JT)及乐信(LX)相继美国上市,众安在线(06060)及易鑫集团(02858)亦成功登陆港交所,敲钟不断。进入2018年,随着国家对互联网金融的监管力度加强,金融科技企业上市的数量有所下降,截至目前,先后成功上市的包括点牛金融(DNJR)、汇付天下(01806)、维信金科(02003)与51信用卡(02051)。

- 为什么金融科技企业不约而同上市

就时间选择上,2017年属于暴风雨之前的宁静。2015年7月,央行等十部委颁布《关于促进互联网金融健康发展的指导意见》,互联网金融逐步进入规范发展的新时代。尤其是2016年10月,国务院办公厅印发互联网金融风险专项整治工作实施方案后,金融科技进入“强监管”阶段。以P2P网络借贷为例,银监会等制定了《网络借贷信息中介机构业务活动管理暂行办法》,并配套出台资金存管、信息披露、备案登记等3个指引,形成了“1+3”的制度框架。但是,到目前为止,专项整治工作仍然处于清理整顿、督查评估等阶段,尚未进入收官阶段,P2P备案工作亦尚未正式展开。

因此,金融科技公司上市,既能巩固前期发展成果,又能在监管尚未明朗前降低合规风险,同时金融科技企业可以借由上市的契机进行合规性整改,上市企业的地位对企业将来获得“强监管”下所需相关资质或备案亦有裨益。金杜金融科技团队认为依靠上市后的信息披露和各上市地的监管规则,将企业纳入上市监管体系下,对于目前还不是特别明朗的国内监管政策而言,实际上也是一种提前的“阳光化”,在某种层度上,与国内监管属于相辅相成。

- 为什么金融科技企业扎堆海外市场

就上市地点选择上,相对于国内A股市场,美股与港股市场对企业财务数据要求更低,尤其是纳斯达克,更是鼓励创新型高成长型企业,尤其是互联网公司发展。同时,美股市场对于合规性要求相对较低,秉承发行人充分披露风险并由投资者自行判断的审核理念。金融科技公司所处行业为新兴行业,且监管政策尚在逐渐完善过程中,A股市场目前尚无法接受此类企业发行上市;此外,部分金融科技企业的盈利能力尚无法达到A股的要求。基于此,除部分支付机构选择申请A股上市外,绝大多数金融科技企业均选择美股或港股上市。

- 2018年以前金融科技上市企业一览

如前所述,无论是从自身业务发展需求出发,还是出于监管合规的考虑,抑或由于资本驱动,绝大多数金融科技企业均有非常强烈的上市诉求。因此,我们观察到,2018年金融科技行业已完成上市或进入上市程序的企业数量并未大幅减少。

(一)企业上市情况

2018年已经成功实现上市的金融科技公司情况如下:

2018年已经递交上市申请的金融科技企业情况如下:

(二)资本市场表现

2018年上市的金融科技企业的资本市场表现如下:

(三)宏观监管环境的影响

2018年以来,金融科技行业监管政策逐渐落地,类金融业务主要以国家牵线管控,行业第一梯队企业带头接受收编的形式实现业务合规,例如第三方支付平台接通网联清算,8家征信机构共享征信牌照,P2P行业颁布《网络借贷信息中介机构合规检查问题清单》、《P2P网络借贷会员机构自查自纠问题清单》等落地文件明确备案验收标准等。随着监管政策逐步落地,上市监管机构对于金融科技企业的上市合规审核更加严格,拟上市的金融科技企业普遍要求在递交上市申请前半年内完成业务合规性整改,合规性要求的提高伴随着企业为调整业务模式带来的利润下滑。同时,上市监管机构亦将针对金融科技企业的业务实质合规性进行针对性问询,并且随着收官阶段的逐步到来,未来可能将进一步要求拟上市金融科技企业取得相应牌照或备案。

(一)境内外重组

金融科技企业发展前期需要强有力的资金支持,在上市前,企业一般会通过私募股权融资引入投资人。除部分在设立之初即完成境外持股结构搭建的企业外,绝大多数企业的股权结构均为“人民币结构”,其上市前的股权结构中,除创始股东外,可能存在上层权益较为复杂的人民币基金或其他境内股东,甚至是国资股东。针对不同类别的股东,需要认真梳理架构境外化的可行通路,同时不可避免地要对现有的股权架构和股东安排进行调整,需要创始人在专业机构的配合下寻找和搭建新的利益平衡。

在金融科技企业上市过程中,人民币基金可以考虑通过最终权益持有人返程投资登记或境内退出境外持股等方式搭建境外结构,配合创始股东完成境内外重组的相关工作。

同时,由于金融科技企业多持有增值电信业务经营许可证(“ICP证”),境外上市前需要搭建VIE结构,选择港股上市的金融科技企业境内重组过程中还需考虑WFOE与VIE实体之间的业务划分,确保VIE实体的业务限于外商投资限制或禁止性领域,满足香港联交所HD43-3指引的要求。

(二)业务模式的合规性要求

境内金融科技企业正处于行业监管逐步加强和合规经营要求逐步提高的特殊阶段,其业务模式的合规性在上市审核中会受到重点关注。招股说明书中需根据最新监管要求对现有业务的合规性、历史问题的整改情况及影响进行充分披露。

P2P类金融科技企业主要需满足《网络借贷信息中介机构业务活动管理暂行办法》及相关指引、《关于做好P2P网络借贷风险专项整治整改验收工作的通知》及《关于开展P2P网络借贷机构合规检查工作的通知》的合规性要求,披露其备案登记进展。

助贷平台则主要需确保其与银行业金融机构、P2P平台等业务合作模式满足《关于规范整顿“现金贷”业务的通知》的要求。由于监管规定处于不断更新和细化之中,金融科技企业的业务模式亦需密切结合监管动向进行调整。

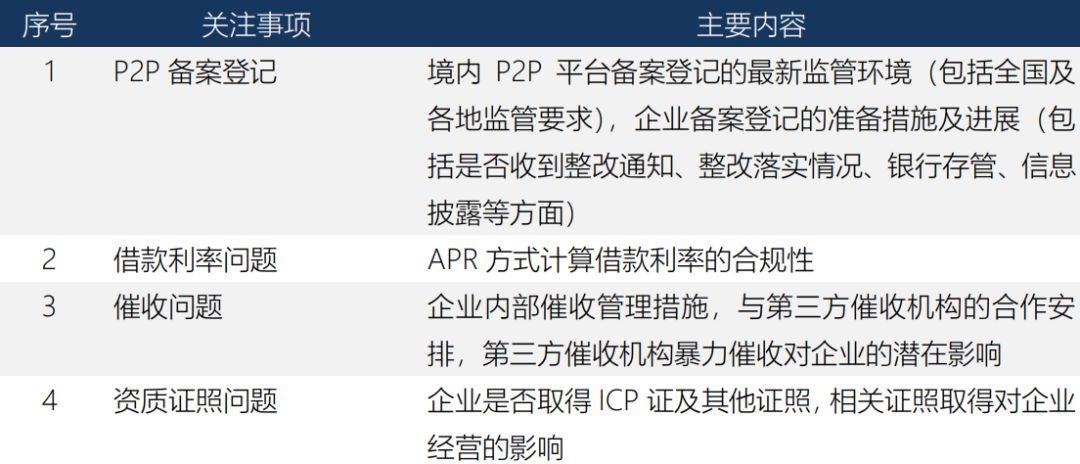

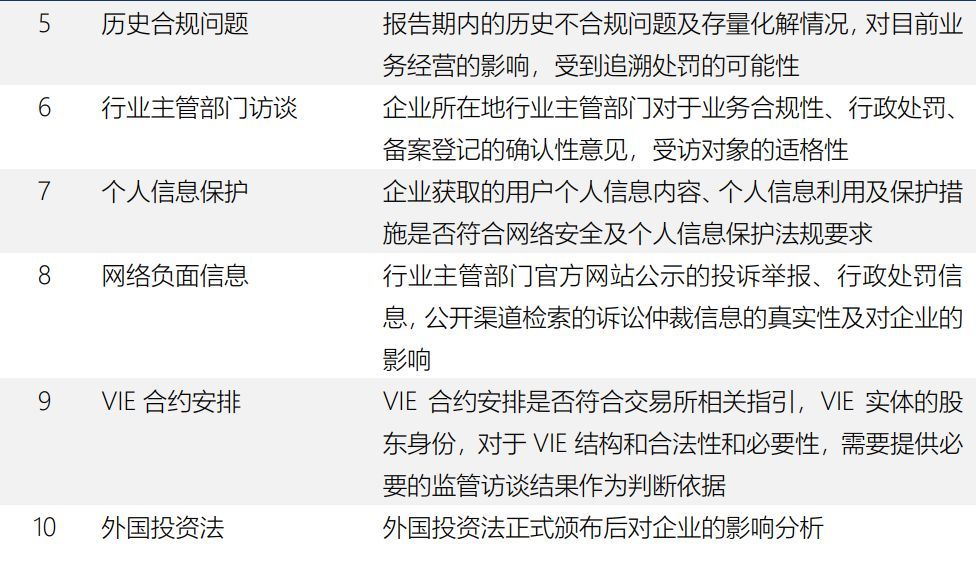

(三)境外监管机构的核心关注问题

根据本所近期金融科技企业美股及港股上市项目经验,交易所反馈问题主要针对以下方面:

(四)时间安排

在监管及政策不确定及动态调整的环境下,上市时间点的把握非常重要。在整体安排过程中,需要考虑监管现状、监管政策出台的窗口期,并充分研判未来监管形势可能对上市造成的影响,因此会计报表截止日的选择也是一个重要的决策指标。

未来一段时间内,可以预期是最终持牌金融科技机构数量上会大幅减少,因此,在上市的阶段也要考虑是否需要与相关的资产/资金供应方达成必要的合作/合并安排,抱团取暖。业务合并过程中,如何配合上市的节奏,并考虑是否分步骤装入不同的资产也需要妥善安排。

采取不同的上市路径,本身也会带来不同的上市节奏安排。境外资本市场的金融工具众多,除了IPO之外,实际上还有其他各类型的上市工具,包括转板、借壳、换股等等交易,需要综合考量,整体安排进度。

原文地址:http://www.sohu.com/a/251129299_530597