1 动力电池基本概念

1.1 定义

动力电池是指在汽车上配置使用的、能够储存电能并可再充电的、为驱动汽车行驶提供能量的装置,包括锂离子动力电池、金属氢化物镍动力电池和超级电容器等,不包括铅酸类电池。目前我国新能源汽车动力电池应用以锂离子动力电池系统为主。由于动力电池在汽车应用领域的关键性,动力电池被比作新能源汽车的心脏。

1.2 分类

1.2.1 产业化应用动力电池

目前,全球新能源汽车的电池主流应用类型为锂离子电池。按照正极材料体系区别,目前市场应用的锂电池可分为磷酸铁锂电池、三元电池和锰酸锂电池等类型。

磷酸铁锂电池,正极材料为磷酸铁锂,该类型电池具有技术成熟度高、生产成本较低、安全性良好、循环寿命长等主要特性。

三元电池,其电池正极材料主要由镍、锰(或铝)、钴与锂元素组成。目前市场份额最高的系镍钴锰酸锂电池。三元材料电池能量密度更高、充放电倍率性能和低温性能好,但安全性、循环寿命不如磷酸铁锂电池。

锰酸锂电池顾名思义其正极材料为锰酸锂。该类型电池的成本较低、倍率性能优异、安全性好,劣势在于存储和循环寿命较差、比能量偏低。

1.2.2 在研新型动力电池

在全球汽车产业电动化趋势下,高续驶里程的车辆要求更高能量密度、更佳倍率充放电性能的动力电池。因此下一代新体系电池应具备高比能量、高比功率、高安全性、循环寿命以及更低的成本指标。目前在研锂电池方向以固态电池为两类主要方向。

2 动力电池产业化发展现状

2.1 国际方面

2.1.1 市场分析

从全球动力电池产业发展格局来看,目前的动力电池材料研发与科技创新、生产制造与产业化形成3个主要集聚区域,分别是美国、日本在研发上领先,中、韩、日产业化规模最大。从市场份额来看,中、韩、日三国企业生产电池配套了全球近95%的汽车,其中中国品牌电池配套占比超过60%。综合技术与产业发展角度来看,美国、日本在技术研发领先,韩国在工程化应用方面领先,中国在产业规模方面领先。

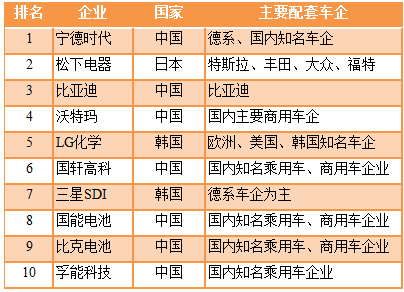

表1 全球动力电池企业配套车企

2.1.2 主流技术路线应用分析

根据国际、国内市场应用需求不同,不同技术路线类型的锂电池在国际、国内市场均有广泛应用。

从全球整车企业的电池匹配来看,日系和韩系电池主要配套全球知名车企集团,应用车型包含混合动力车型、插电式混合动力车型和纯电动车型。在技术路线方面,国际车用动力电池单体以锰酸锂、三元材料体系为主(高镍体系的镍钴锰和镍钴铝)。我国动力电池除宁德时代广泛配套国际品牌车型电池之外,缺乏实力较强的龙头企业参与国际竞争。

从国内车用动力电池供应来看,商用车(客车、专用车)市场在政策多年培育之下已经趋于稳步发展,各家动力电池应用技术路线差异很小,主要发展趋向是提升能量密度,主要技术路线仍以磷酸铁锂为主。国内乘用车企业主要使用国内品牌动力电池,产品应用以高能量密度的三元电池为主。

综上所述在技术路线的先进性和多元化、匹配车型多样化以及产品国际化发展程度方面,我国动力电池企业的综合实力,相比日、韩系的企业仍有较大发展空间。

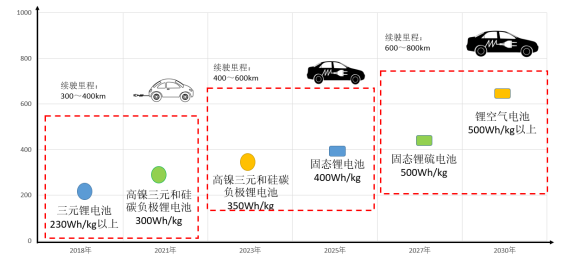

图 1 车用锂离子动力电池技术路线

2.1.3 全球主要区域发展策略

美国、欧洲、日本在动力电池方面发展路线有所差异。欧盟逐渐意识到动力电池在产业化发展方面落后,为避免产品供应依赖性,开始推进实施“电池同盟”的计划,倡导欧盟各成员国加大投入,促进动力电池生产和回收在欧洲产业化发展。美国动力电池产业具备下一代电池研发优势。一是材料原始创新、工程技术创新方面的优势。美国的电池基础材料研发技术和产品集成应用技术全球领先。二是在动力电池关键主材方面,美国在固态电池、正极锂电池材料、硅基负极、隔膜等方面领先,其中陶氏化学在正极材料、Celgard公司在隔膜技术世界领先。

日本电池产业规模小于中国,但是在布局下一代电池方面领先。日本电池企业主要包括两类,一是与日系整车企业合资开展动力电池研发生产,二是独立面向全球车企供应电池,以松下为代表企业,为大众、特斯拉、福特等多家知名企业配套。在下一代电池研发领域,日本经济省与丰田、日产、本田、松下等23家汽车、动力电池及其材料类企业联合研发固态电池,计划于2022年全面掌握固态电池的相关技术。

2.2 国内方面

2.2.1 产业政策环境

为促进动力电池产业发展,我国出台了相应的政策体系,体系内容包括产业支持政策、发展指导意见、管理规范等内容。相关政策又分为宏观管理政策、行业发展政策、行政管理法规体系和可研专项支持等。在宏观层面,发展指导意见明确了动力电池产业发展的主要任务,包括基础和前瞻科研部署、技术创新目标、关键共性技术突破、动力电池梯级利用回收等。在产业管理方面,为维护市场秩序、合理配置资源、促进产业发展,国家发改委、工信部出台了对相关企业经营活动实施规范化管理的政策。动力电池在这政策体系的支持下,技术水平快速进步,产业规模不断扩大,市场集中度持续提升。在这产业发展趋势下,动力电池产业出现了阶段性、结构性的产能过剩现象,政策环境也相应由扶优扶强转向优胜劣汰。

2.2.2 行业特点

我国动力电池行业特点是单位投资投入高(1GWh产能建设一般需要5亿人民币)、技术门槛高、研发创新快、人才要求高、升级换代快、生产自动化要求高等特点。

动力电池产业属于典型资本密集型高科技产业,具体体现在资金投入规模大、人员从业素质高、技术体系门槛高、产品研发迭代快、生产设备自动化、质量管理精益化等特点。目前动力电池企业建设规模都在10GWh左右,仅项目建设投入至少5亿元人民币。动力电池技术研发与工艺工程包括纳米级基础材料性质研发、四大主材工艺(正极、负极、隔膜、电解液)、电芯制造、电池系统集成等,生产过程复杂、环境要求苛刻、设备精度要求极高,因此行业门槛非常高。

2.2.3 主流技术类型分析

我国动力电池技术路线与全球主流应用基本一致。全球车用动力电池产品应用技术路线以镍钴锰三元材料电池为主,锰酸锂、磷酸铁锂技术路线发展逐渐放缓,固态电池等先进产品技术路线尚未形成规模化工程应用。从产品规格与标准来看,动力电池系统已经逐渐由燃油车基础开发逐渐转向为新能源汽车平台正向开发,动力电池系统与汽车底盘一体化设计,从而逐渐形成电芯、模组和系统规格尺寸标准统一的趋势。在全球竞争中,我国动力电池单体产品的核心技术指标、规格标准方面,已经与全球先进产品差距不大。

2.2.4 地区性产业集群分析

我国动力电池产业主要分布在京津地区、华东地区、中原地区和华南地区。京津地区产业发展较早,以中信国安盟固利、天津力神、北京国能、天津捷威、天津比克等企业为主;中原地区具备传统的电化学产业基础,形成了以上游材料和动力电池整个产业链的为主的企业集群,主要企业包括中航锂电、多氟多、郑州比克、河南锂动、新太行、环宇等。华东地区是我国动力电池研发实力、产业规模、上下游产业基础最发达的地区,以大规模市场需求拉动了动力电池产业投资和发展,包括宁德时代、国轩高科、万向、天能、超威、双登等知名企业,该地区知名车企集团车用动力电池需求带动了市场和产业的发展。华南地区具有一批数码产品电池企业,在此产业基础上形成了以比亚迪、沃特玛、雄韬电源、天劲、深圳比克、亿纬锂能、欣旺达、振华新能源、卓能新能源等一批动力电池企业。

2.2.5 市场分析

我国动力电池市场发展呈现出乘用车电池配套量增长、高能量密度电池配套增加,行业聚集度进一步提升的特点。根据中国化学与物理电源行业协会动力电池应用分会的数据统计显示,2018年度我国新能源汽车动力电池配套量超过56.89GWh,同比2017年增长56.88%,前20强企业装机量52.23GWh,占全年装机量的91.8%。其中,三元电池30.1GWh,占比58.17%,同比2017年增长103.71%;磷酸铁锂电池22.2GWh,占比39%,同比2017年增长23.51%;锰酸锂电池1.08GWh,占比1.9%,同比2017年减少26.7%;钛酸锂电池0.52GWh,占比0.91%,同比2017年减少8.99%。从各动力类型来看,纯电动汽车配套的动力电池装机量累计约53.01GWh,同比增长55.64%;插电式混合动力汽车配套的动力电池装机量累计约3.82GWh,同比增长75.34%。

我国动力电池产业企业优胜劣汰快速,双雄+多强的市场格局初步形成。2018年前十家单体企业累计配套量约470亿瓦时,市场占比约82.72%。其中宁德时代和比亚迪配套量大幅领先,分别达234亿瓦时和114亿瓦时,宁德时代市场占比由2017年的29.0%提升至2018年的41%,比亚迪市场占比则由2017年的15.5%提升至2018年的20.1%。根据产业政策引领方向和产业发展趋势,我国动力电池产业集中度有望进一步提升。

表2 2018年动力电池企业配套量排名

2.2.6 重点企业分析

从动力电池配套特征来看,动力电池行业传统领先企业宁德时代、比亚迪、力神、国轩、孚能等产品类型基本可以代表国内产品主流类型,一是材料体系主要为三元和磷酸铁锂;二是高能量密度的三元电池主要配装乘用车,高安全性低成本的磷酸铁锂电池主要应用于客车和专用车;三是除宁德时代外,国内动力电池企业配套仍以国内整车企业为主,与日韩电池配装国际知名品牌汽车的规模和影响力相比仍有差距。

表3 不同企业动力电池产品类型和应用情况

3 动力电池产业化发展的路径

随着不同技术路线动力电池产品工程化、商业化发展,锂离子动力电池技术正朝着更高的能量密度、循环寿命等指标逐渐进步。其中,正极材料采用高镍三元材料,负极加入纳米硅形成硅碳负极材料,电解质逐渐由液态发展为固态,以实现更高的锂电池能量密度产品与相关市场领域产业化。

3.1 高镍三元正极材料

3.1.1 技术原理、优缺点

三元材料目前是高能量密度动力电池最优选择。高镍三元短期内正在成为动力电池应用主流。三元材料结合了镍(提升电池容量)、钴(提高离子导电性)、锰(稳定结构)的性能优势,是近阶段高能量密度、高性能和低成本的主流产品。到2020年,我国高镍三元锂电池产业化能量密度指标是300Wh/kg,力争实现350Wh/kg。

高镍三元材料在技术方面仍存在一定的缺点。一是高镍三元材料的镍比例提升,加剧镍锂离子混排,降低了放电比容量;二是镍在脱嵌锂过程中相变导致体积变化,降低了材料结构稳定性,进而导致循环寿命下降;三是碳酸锂等杂质在高镍正极材料上更易形成,高温环境会导致胀气,杂质与电解液发生副反应,最终导致循环寿命下降,;四是镍含量的增加产生热量,使得正极材料热稳定性下降;五是高镍三元材料表面杂质增加,电解液配方优化方案目前仍属难题。

3.1.2 研发及产业化、主要研发企业

国际方面,松下、三星SDI、LG化学等企业高镍三元电池已经实现量产(松下镍钴铝三元材料电池配套特斯拉车型,镍、钴、铝比例为8:1.5:0.5,单体电芯能量密度为300 Wh/kg)。

国内方面,目前企业普遍在研发三元材料622体系、811体系技术,尚未大规模量产。宁德时代、比亚迪、力神、国轩高科等行业领先企业在高镍三元锂电池研发方面已取得进展。比亚迪、中航锂电、比克电池的正极材料采用高镍三元材料,负极材料选用纳米硅材料体系,2020年能量密度拟提升到300Wh/kg。宁德时代高能量密度电芯采用高镍三元/硅碳材料体系, 计划2020年达300Wh/kg。国轩高科、中电力神、亿纬锂能的高能量密度电芯采用高镍三元正极和硅基负极材料体系 ,计划2020年达300Wh/kg。

3.2 硅碳负极材料

3.2.1 技术原理、优缺点

纳米硅与石墨形成的硅碳负极材料,能够有效提升锂电池的克容量,进一步实现更高的能量密度。从目前已产品化的硅碳负极材料性能来看,相比于石墨负极材料而言,硅碳负极材料最大的优势在于比容量的提升。硅碳负极材料的最低比容量均都超过石墨负极材料的理论比容量。石墨的理论能量密度是372 mAh/g,硅负极的理论能量密度高达4200mAh/g。

尽管如此,硅碳负极材料目前仍存在缺点,一是硅体积在充放电的过程产生体积膨胀100%~300%,一定程度上影响电导率。二是硅为半导体,导电性与石墨存在差距,在锂离子脱嵌过程中不可逆程度大,首次库伦效率发生下降。

3.2.2 研发及产业化、主要研发企业

国际方面,特斯拉Model 3使用硅碳负极的动力电池,电池容量达到了550mAh/g以上,能量密度达到300Wh/kg。日本GS汤浅研发的硅基负极锂离子电池,已应用于三菱等知名品牌汽车;日立集团麦克赛尔公司已研发出高容量硅负极锂电池。

国内方面,宁德时代、国轩高科、比亚迪、比克、力神、中航锂电等企业已经在硅碳负极电池研发方面取得进展。同时国内负极材料生产企业均在硅碳负极领域有所布局,贝特瑞、紫宸等企业已率先推出多款硅碳负极材料已纳入上述动力电池研发体系,杉杉能源已将硅碳负极材料进行产业化。硅碳新型负极材料已成为电池和材料企业产品研发的主攻方向。

3.3 固态电解质

3.3.1 技术原理、优缺点

固态电池,是一种应用固体电极和电解质的电池。目前包括全固体锂电池、锂空气电池等(金属锂与氧进行可逆反应)。全固态锂电池是锂电池的一种创新体系。一是电芯中业态电解质含量逐渐下降,固液混合电解质逐步替代液态电解质,并最终发展成为全固态电解质。电解质主要包括两大类,一类是有机聚合物固态电解质,一类是无机聚合物固态电解质。其中的固态电解质不同于传统的锂电池业态电解质,具有高离子电导率、高离子迁移数、机械性能好、热稳定性好,具有良好的兼容性。

固体电解质相比液态电解质稳定性好,电极材料不会溶解。更多较高电化学稳定性的固体材料电解质正在研究,未来正负极材料正朝着更高电压、更大电流容量密度方向发展。但与此同时,固态电池的产业化发展存在成本较高,阻抗和电导率导致充电倍率偏低,以及电极与电解质界面阻抗过大等缺点。

3.3.2 研发及产业化、主要研发企业

国际方面,丰田在固态电池领域具有较长的研究历史,其锂硫体系电池已在美国成功申请专利,该体系最大特点在于良好的热稳定性和安全性,成为最具产业化发展的技术路线。Solid Power公司则采用锂金属作为负极技术路线,研发更高能量密度的产品,并于宝马公司开展产业化合作。此为,三星SDI、现代集团、日立集团、法国Bolloré、美国Sakti3等公司也在固态电池自主研发方面取得进展,力求早日实现产业化。

国内方面,中科院宁波所以锂金属负极和锂硫体系为方向,研究不同电解质体系的高安全性、高倍率性固态电池。中科院青岛能源与过程研究所提出离子导电聚合物体系,该体系由高分子聚合物和锂盐构成,该体系对结构的力学强度有明显提升。此外,宁德时代、中电力神、赣锋锂业、国能电池等国内企业已开展400Wh/kg以上高能量密度固态电池研发和制造工艺研究,固态电池替代当前锂电池的产业化进展逐渐加快。

4 结论

本文从产业、市场、技术等方面详细分析了我国锂离子动力电池产业化的发展现状,并从产业和技术角度分析了我国动力电池产业化的发展趋势,探讨了我国动力电池在产业结构、发展质量、技术研发、国际发展等方面情况,最后指出我国锂离子动力电池产业化发展的路径。我国动力电池市场需求巨大,但行业竞争日益激烈,行业洗牌和整合正在进行,市场将进一步向优势企业集中。在产业化发展的过程中,动力电池产业主体必须将产品性能和安全性放到首位,不断加强新材料体系动力电池研发和制造工艺创新能力建设,只有拥有足够产品研发实力及规模化生产能力、把握产业化发展方向的主体才能在未来竞争中立于不败之地。

作者:阮艺亮