晶圆制造涉及众多流程,刻蚀为其中重要的一 步,目的是在衬底上留下需要的图形电路。刻蚀分为干法刻蚀和湿法刻蚀,其 中干法刻蚀是主流工艺;在干法刻蚀中,反应离子刻蚀应用最广泛。为了精确复制硅片上的掩膜图形,刻蚀必须满足速率快、刻蚀剖面各向异性等一系列特 殊要求。半导体工艺节点的不断缩小,对刻蚀设备提出了更苛刻的要求。以下为全球刻蚀设备深度分析报告全文:

1.刻蚀设备:半导体的“雕刻刀”

1.1 半导体制造壁垒高,涉及众多流程

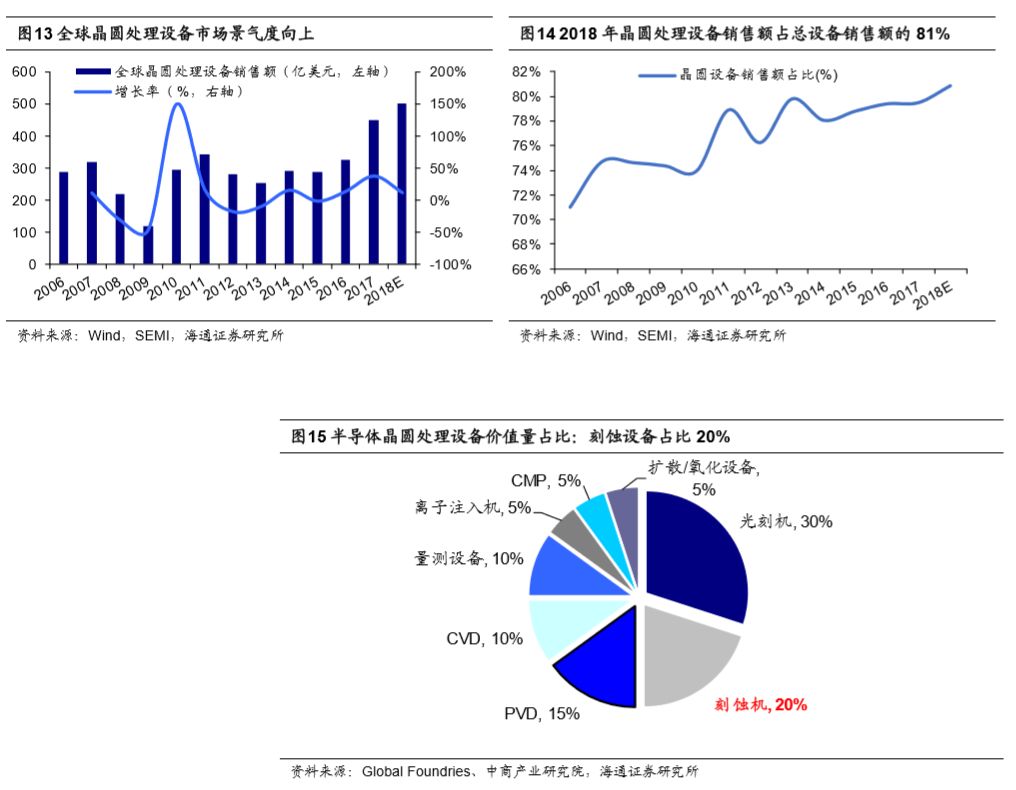

半导体制造工序繁多,涉及大量设备。由于半导体产品加工工序多,所以在制造过 程中需要大量的半导体设备和材料。半导体产品的加工过程主要包括晶圆制造(前道, Front-End)和封装(后道,Back-End)测试,随着先进封装技术的渗透,出现介于晶 圆制造和封装之间的加工环节,称为中道(Middle-End)。半导体设备投资中,晶圆处 理设备占比最大,根据 SEMI 预计,2018 年晶圆处理设备投资额占整体设备投资比例达 81%。

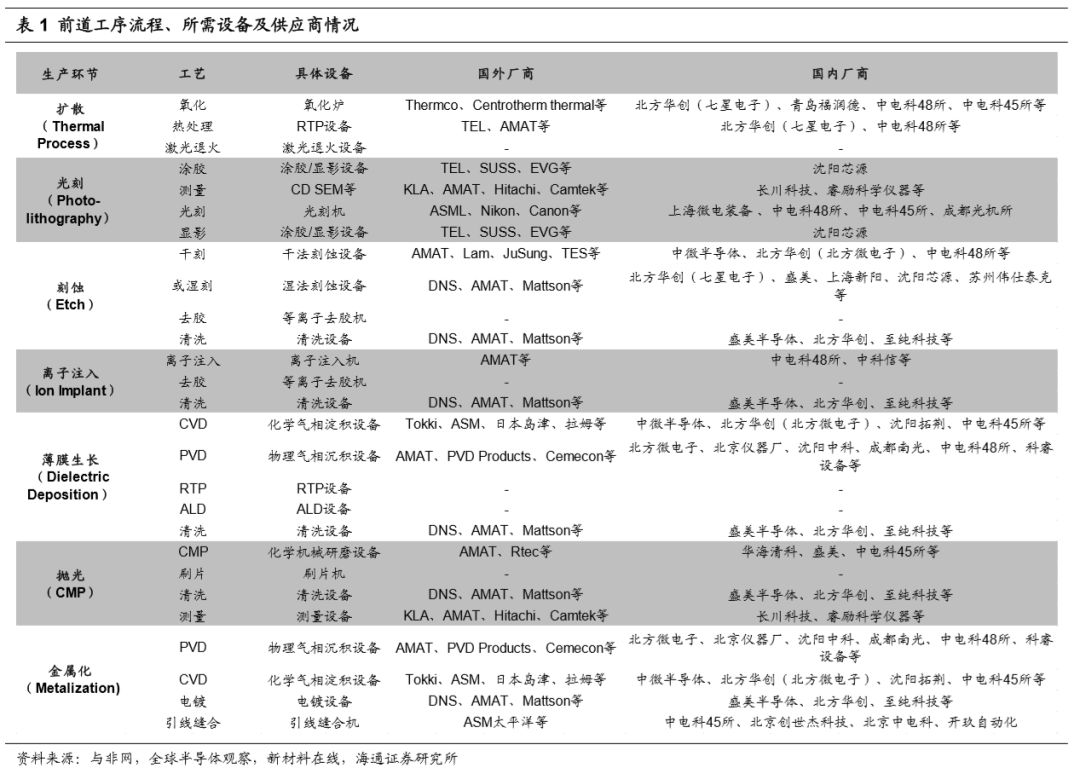

晶圆处理线可以分成 7 个独立的生产区域:扩散(Thermal Process)、光刻(Photo- lithography)、刻蚀(Etch)、离子注入(Ion Implant)、薄膜生长(Dielectric Deposition)、 抛光(CMP)、金属化(Metalization)。7 个主要生产区的相关步骤以及测量等都是在晶 圆洁净厂房进行的。在生产区都放臵有若干种半导体设备,满足不同的需要。

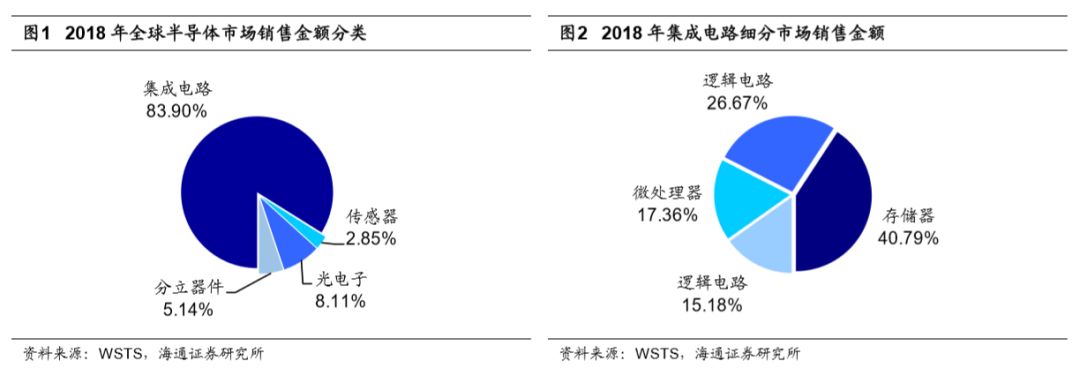

半导体产品中,集成电路销售额最大。半导体是导电性介于导体(金属)与绝缘体 (陶瓷、石头)之间的物质,包括硅、锗、砷化镓。半导体分为四类产品:集成电路(IC)、 光电子器件、分立器件和传感器。其中销售额规模最大的是集成电路,2018 年集成电 路市场规模达到 3933 亿美元,同比增长 15%,占半导体市场的 83.9%。集成电路产品 又可以细分为逻辑电路、存储器、模拟电路、微处理器。

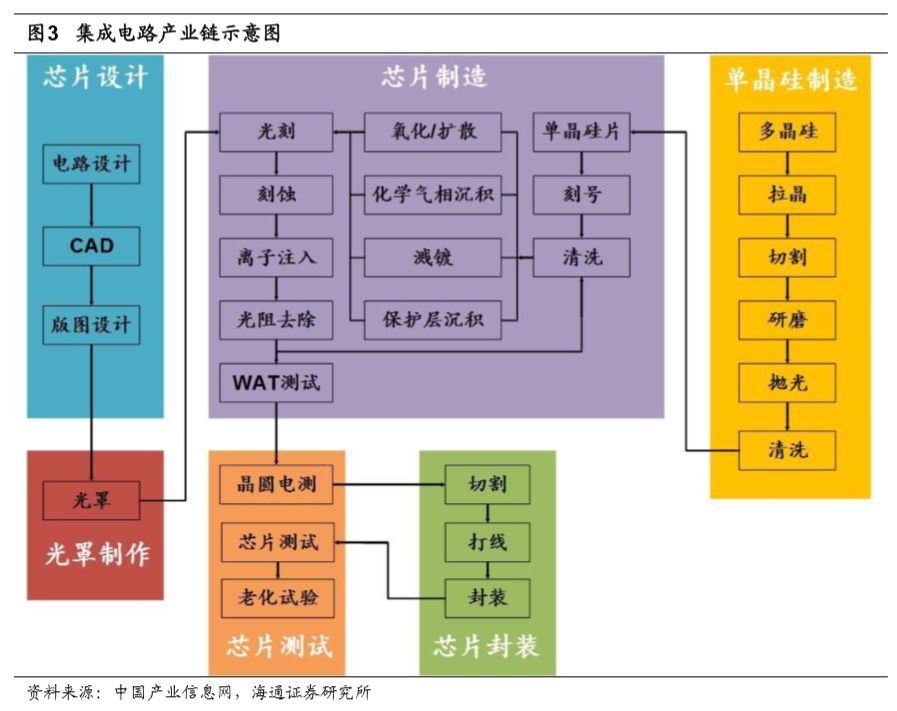

集成电路(IC)的制造过程可以分为芯片设计、芯片制造(晶圆制造和晶圆加工)、 芯片封装与测试。芯片设计就是建立电子器件间互连线模型,包括逻辑设计、电路设计 等;晶圆加工包括氧化、光刻、刻蚀、扩散、植入、沉积等过程,分为 IDM(一体化生 产)和晶圆代工两种模式.

1.2 半导体先进制程加速,对刻蚀设备要求提高

1.2.1 干法刻蚀为主流工艺,其中介质刻蚀应用最广泛

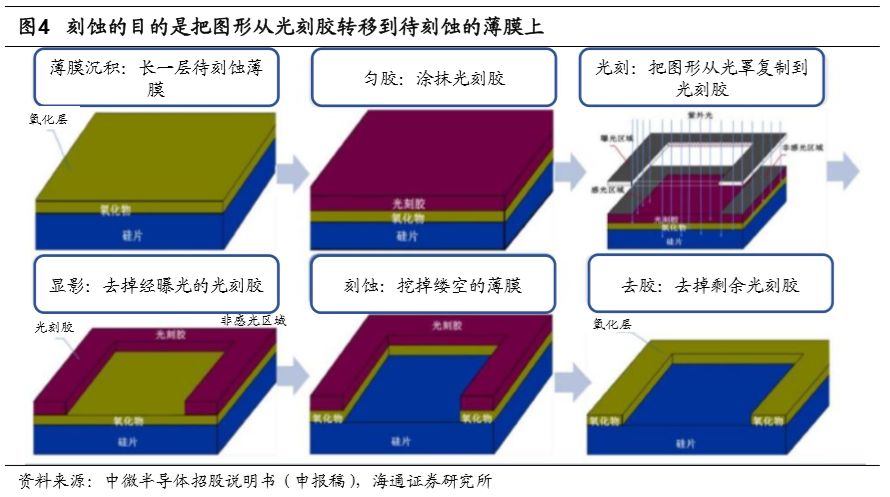

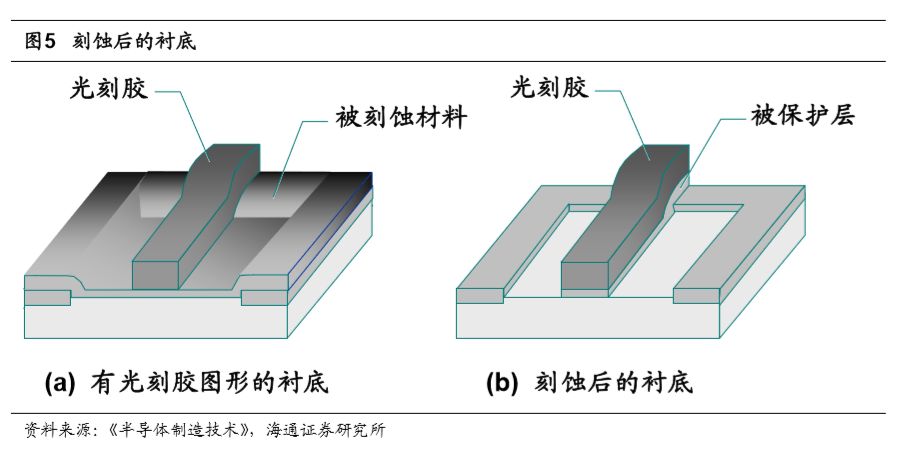

刻蚀环节为芯片制造重要一步。刻蚀是用化学或物理方法有选择地从硅片表面去除 不需要的材料的过程。刻蚀的基本目标是在涂胶的硅片上正确地复制掩膜图形。刻蚀的 选择性质来自于:紫外光会破坏抗蚀剂,而掩膜版会遮挡紫外光,这样被掩膜版遮蔽的 薄膜层就会被保留。因此,经过物理或者化学刻蚀之后,衬底上留下的图形电路就与掩 膜版的形状一模一样了。

如上图所示,一层结构的加工就需要十几个步骤,如果要建立 60 层的复杂结 构,就需要约 1000 个加工步骤。单个步骤的合格率即使达到 99.0%,1000 个步 骤后的合格率就趋近于零。因此只有每个步骤的合格率均达到 99.99%,才能实现 总体合格率 90%以上。

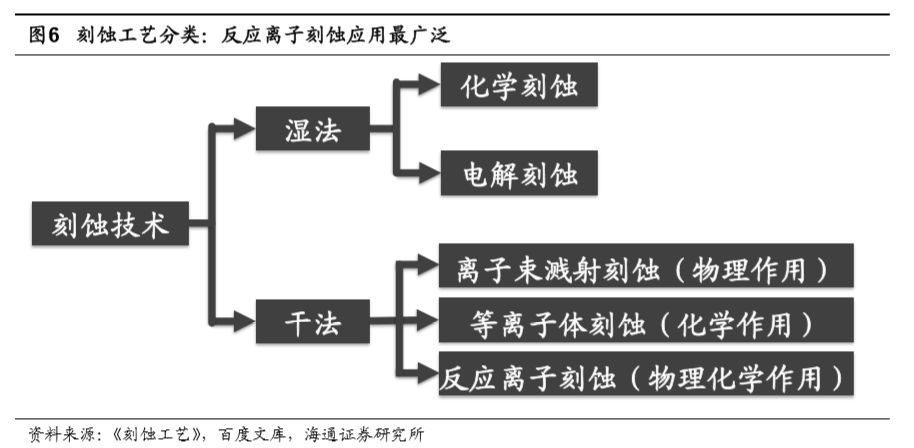

刻蚀分为干法刻蚀和湿法刻蚀,其中干法刻蚀是主流工艺。干法刻蚀是把硅片表面 暴露于气态中,产生等离子体,等离子体通过光刻胶中开出的窗口与硅片发生物理或化 学反应(或这两种反应),从而去除暴露的表面材料。干法刻蚀是亚微米尺寸下刻蚀器 件的主要方法。湿法刻蚀是使用液体化学试剂(如酸、碱和溶剂等)以化学方式去除硅 片表面的材料。湿法刻蚀一般只是在尺寸较大的情况下(大于 3 微米)。湿法刻蚀也用 于腐蚀硅片上的某些层或用于去除干法刻蚀的残留物。与湿法刻蚀相比,干法刻蚀的 优点在于:

1)刻蚀剖面是各向异性,具有非常好的侧壁剖面控制;

2)好的 CD(尺寸大小)控制;

3)最小的光刻胶脱落或粘附问题;

4)好的片内、片间、批次间的刻蚀均匀性;

5)较低的化学制品使用和处理费用。

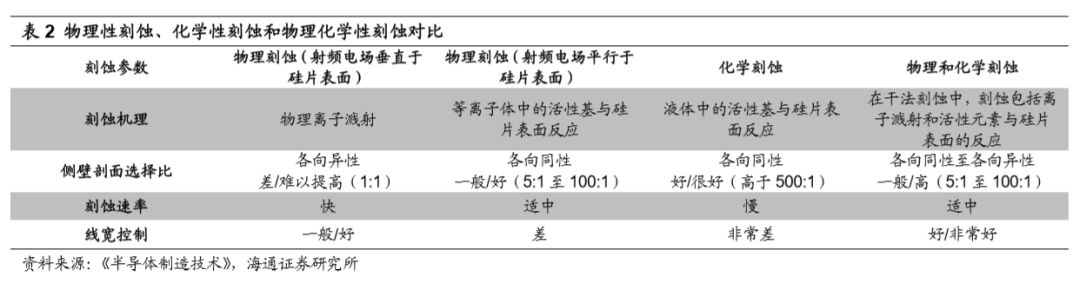

按照反应原理来划分,干法刻蚀分为三种:1)物理性刻蚀,又称离子束溅射刻 蚀,原理是使带能粒子在强电场下加速,这些带能粒子通过溅射刻蚀作用去除未被 保护的硅片表面材料。2)化学性刻蚀,又称等离子体刻蚀,纯化学刻蚀作用中,通 过等离子体产生的自由基和反应原子与硅片表面的物质发生化学反应达到刻蚀的效 果。3)物理化学性刻蚀,即反应离子刻蚀,为物理刻蚀与化学刻蚀混合作用。这种 物理和化学混合的作用机理结合了两种作用的优点,能获得较好的线宽控制并有较 好的选择比,因而在大多数干法刻蚀中多采用反应离子刻蚀。

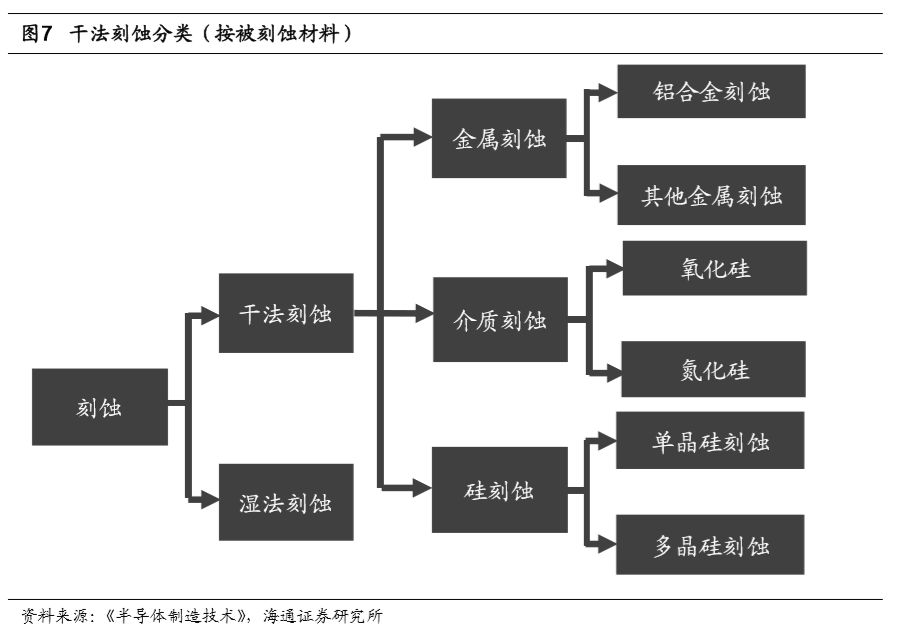

按照被刻蚀的材料,干法刻蚀可以分为:金属刻蚀、介质刻蚀和硅刻蚀;其中, 介质刻蚀使用量最大。金属刻蚀主要是在金属层上去掉铝合金复合层,制作出互连 线;介质刻蚀是用于介质材料的刻蚀,如二氧化硅;硅刻蚀(包括多晶硅)应用于 需要去除硅的场合,如刻蚀多晶硅晶体管栅和硅槽电容。在 200mm 晶圆时代,介 质、多晶以及金属刻蚀是刻蚀设备的三大块。进入 300mm 时代以后,随着铜互连 的发展,金属刻蚀逐渐萎缩,介质刻蚀份额逐渐加大。目前介质刻蚀设备的份额已经超过 50%以上,而且随着器件互连层数增多,介质刻蚀设备使用量就越大。

1.2.2 刻蚀工艺参数繁多,对设备提出高要求

为了复制硅片上的掩膜图形,刻蚀必须满足一些特殊要求。

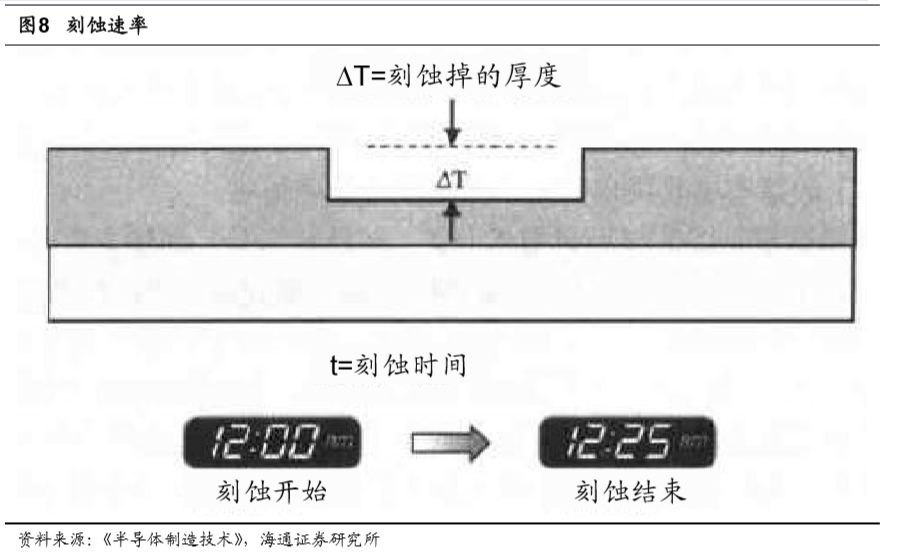

● 刻蚀速率:指在刻蚀过程中去除硅片表面材料的速度。上世纪 80 年代之前, 大部分等离子刻蚀设备是设计成批量处理的刻蚀机,然而随着技术节点的缩小,当前半 导体制造的趋势是采用单片处理的集成设备。在单片工艺的设备中,刻蚀速度是很重要 的一个参数。刻蚀速度由工艺和设备变量决定,如被刻蚀的材料类型、刻蚀机的结构配 臵、使用的刻蚀气体和工艺参数设臵。刻蚀速率通常正比于刻蚀剂的浓度。

刻蚀速率 = ∆T/t

∆T = 去掉的材料厚度(微米)

t = 刻蚀所用的时间(分)

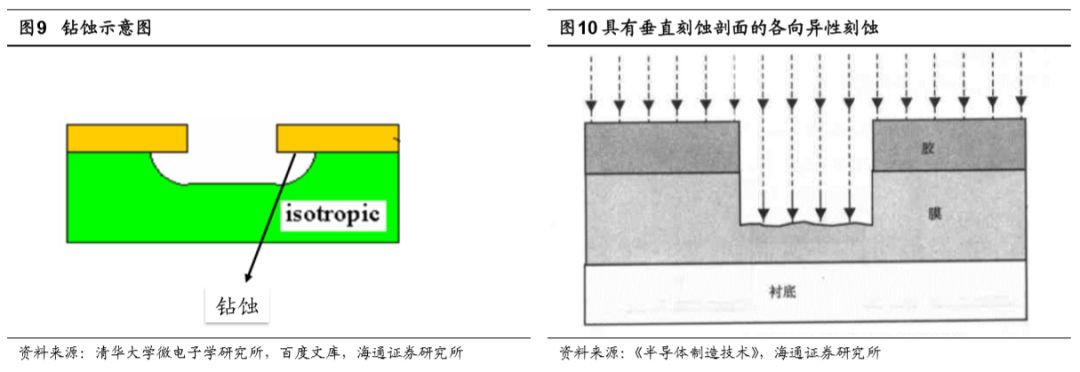

● 刻蚀剖面:指被刻蚀材料的侧壁形状。有两种基本的刻蚀剖面:各向同性和各 向异性刻蚀剖面。各向同性的刻蚀是在所有方向上(横向和垂直方向)以相同的刻蚀速 率进行刻蚀,这会导致被刻蚀材料在掩膜下面产生钻蚀,带来线宽损失。湿法刻蚀本质 上是各向同性的,因此湿法刻蚀不适合用于亚微米器件中的选择性图形刻蚀。

对于亚微米尺寸的图形来说,要求刻蚀剖面是各向异性的,即刻蚀只在垂直于硅片 表面的方向上进行,只有很少的横向刻蚀。各向刻蚀大部分是通过干法等离子体刻蚀来 实现的。我们认为,刻蚀剖面的角度要求越严格,对于刻蚀设备的要求就会越高。随着 工艺节点的加快迭代,会要求垂直侧壁的角度越接近 90°,对设备提出的要求也越来越 高。

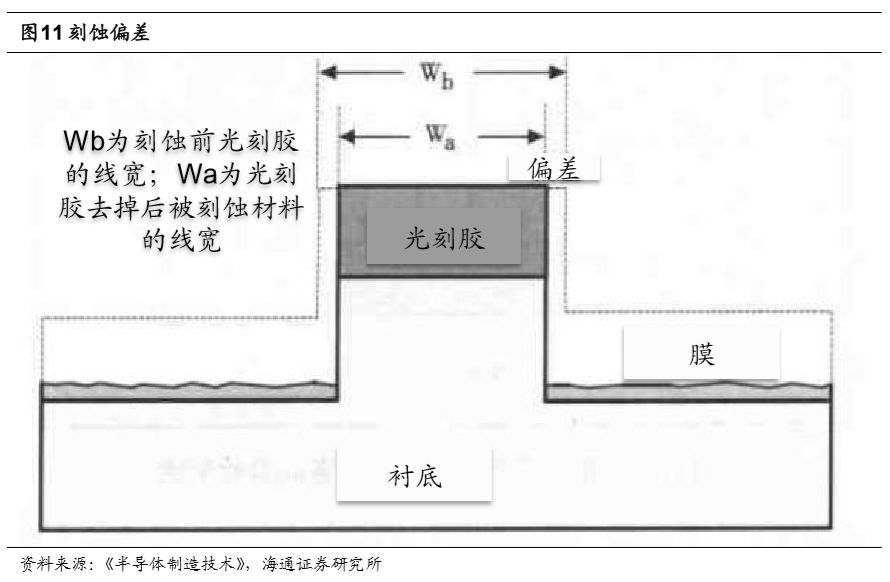

● 刻蚀偏差:指刻蚀以后线宽或关键尺寸间距的变化。刻蚀偏差通常是由于横向 刻蚀导致的。刻蚀偏差是不必要的。

● 刻蚀选择比:可以定义为被刻蚀材料与掩膜层材料刻蚀速率的比值。高选择比 意味着只刻蚀想要去除的那一层材料而不刻蚀或少刻蚀其他材料。高选择比在先进工艺 中是必须的,有利于确保关键尺寸和剖面控制。关键尺寸越小,选择比要求越高。

● 刻蚀均匀性:刻蚀均匀性是衡量刻蚀工艺在整个硅片上,整个一批中,或批与 批之间刻蚀能力的参数。均匀性与选择比有密切的关系,保持硅片的均匀性是保证制造 性能一致的关键。

● 刻蚀残留物:刻蚀残留物是刻蚀以后留在硅片表面的不想要的材料。刻蚀残留 物是 IC 制造过程中的硅片污染源。为了去除刻蚀残留物,有时在刻蚀完成时进行过刻蚀。在一些情况下,刻蚀残留物可以在去除光刻胶的过程中用湿法化学腐蚀去掉。

● 刻蚀聚合物:为了形成高的各向异性图形,有时会有意形成刻蚀聚合物,因为 聚合物能阻挡对侧壁的刻蚀,增强刻蚀的方向性。但聚合物淀积也有副作用,即会导致 工艺腔中的内部部件也被聚合物覆盖。因此,刻蚀工艺腔需要定期的清洗来去除聚合物 或是替换掉不能清洗的部件。

其他的参数还有刻蚀等离子体诱导损伤、颗粒玷污等等,我们认为随着先进技术的 发展,对集成电路的集成度要求不断提高,半导体先进制程加速提升,这对于设备端也 提出了更高的要求。半导体设备的更替潮或将到来。

刻蚀技术随着硅片制造技术的发展有了很多改变,最早的圆筒式刻蚀机简单,只能 进行有限的控制。现代等离子体刻蚀机能产生高密度等离子体,具有产生等离子体的独 立射频功率源和硅片加偏执电压、终点监测、气体压力和流量控制,并集成对刻蚀参数 进行控制的软件。

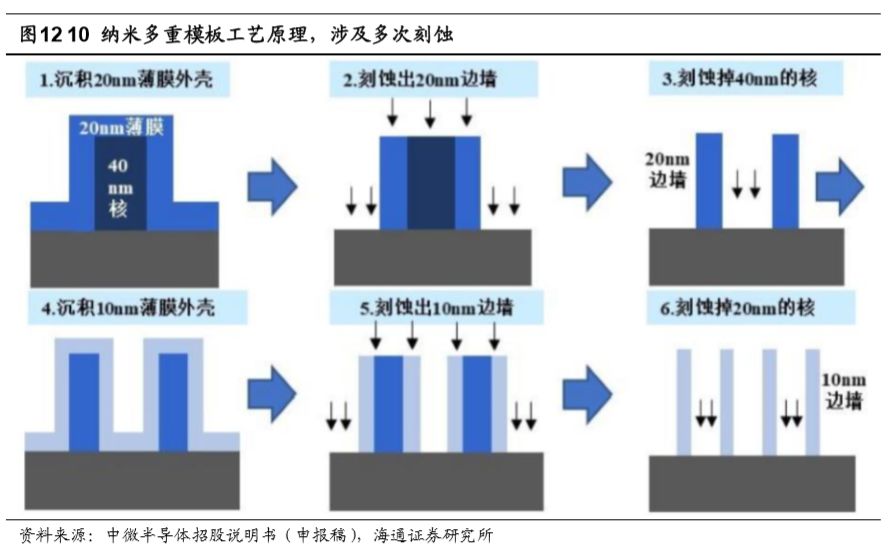

工艺节点逐步缩小,对刻蚀设备提出更高要求。随着国际上高端量产芯片从 14 纳 米到 10 纳米阶段向 7 纳米、5 纳米甚至更小的方向发展,当前市场普遍使用的沉浸 式光刻机受光波长的限制,关键尺寸无法满足要求,必须采用多重模板工艺,利用刻蚀 工艺实现更小的尺寸,使得刻蚀技术及相关设备的重要性进一步提升。下图展示 10 纳 米多重模板工艺原理,涉及多次刻蚀。

2. 半导体下游需求正旺,设备投资有望集中释放

2.1 2018 年全球刻蚀设备销售额创历史新高

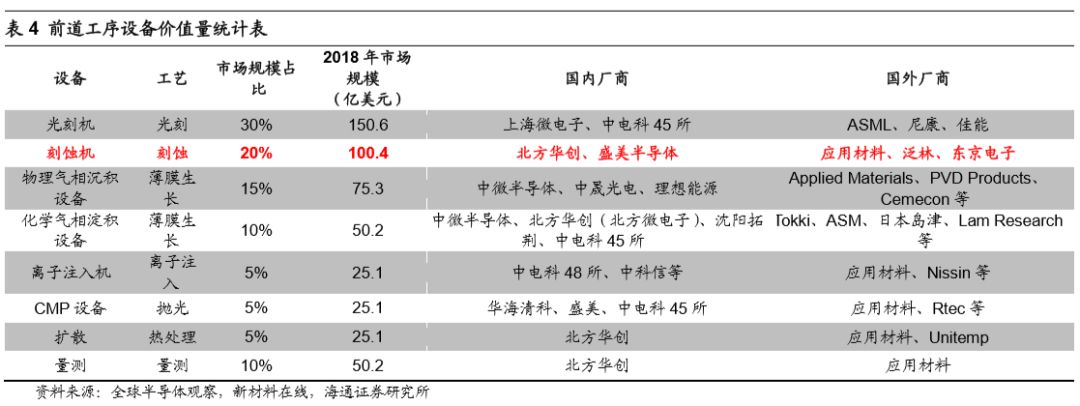

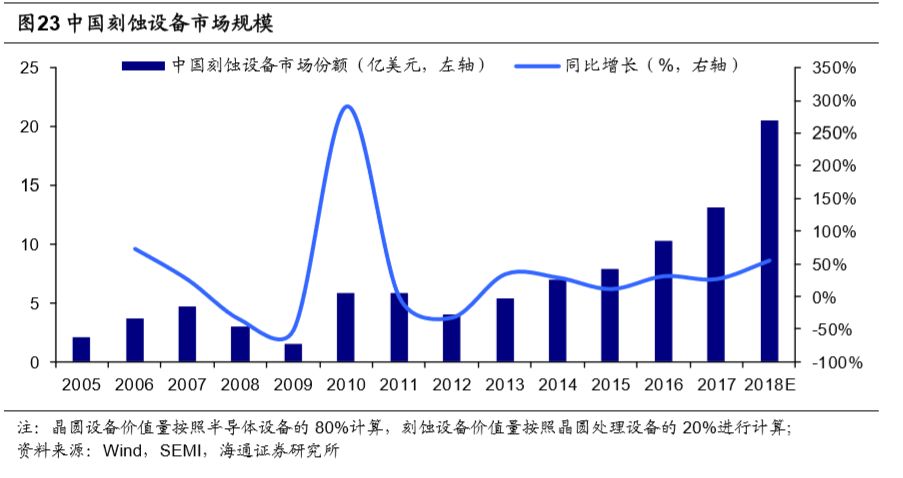

半导体制造业是重资产投入产业,需要大量设备投资,设备投资占整个总体投资比 例为 70%左右;设备投资中,晶圆处理设备投资额最大,占整体设备投资比例超过 80%。根据 SEMI 预计,2018 年晶圆处理设备投资金额占整体设备投资比例达 81%,根据中 商产业研究院,晶圆处理设备中光刻机、刻蚀机和薄膜沉积设备投资金额占比最大,除 了光刻机,刻蚀设备价值量最大,占晶圆设备投资的 20%左右。

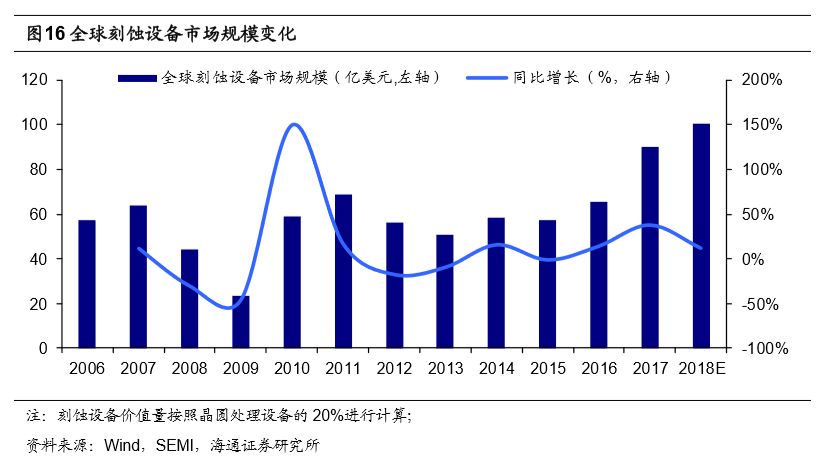

我们预计 2018 年全球刻蚀设备市场规模在 100 亿美元左右。 在晶圆处理设备中,刻蚀设备价值量仅次于光刻机,占晶圆设备价值比重在 20%左右。根据 SEMI 大半导体产业网援引 SEMI 数据,预计 2018 年晶圆处理设备市场空间为 502 亿美元。我们预计 2018 年全球刻蚀设备销售额在 100 亿美元左右。

除 2008/2009 年刻蚀设备销售额随着全球经济形势出现较大幅度衰退之外,2006 年至今,刻蚀设备市场规模一直在 60 亿美元上下波动。根据 SEMI 大半导体产业网援 引 SEMI 数据,全球半导体设备销售额将在 2018 年创纪录,2019 年重整,2020 年再 创新高。

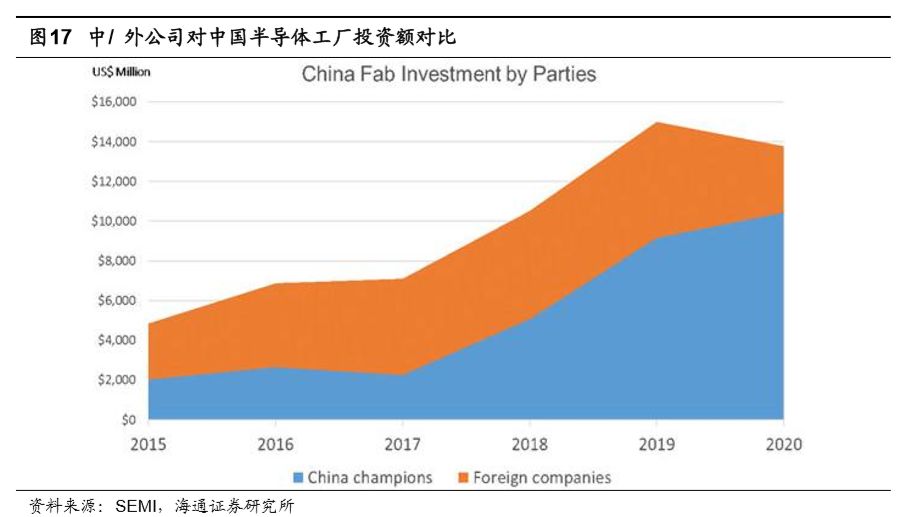

中国半导体投资主力正在改变,中国公司对半导体工厂投资逐渐超越外国公司。从 投资方角度看,2017 年前,海外国际性公司,如三星、SK 海力士、英特尔是国内晶圆 工厂建设主力,半导体设备消费也领先于国内其他公司;2017 年后,中国公司投资快速 增长,根据 SEMI 预计,2019 和 2020 年中国公司对国内晶圆工厂的投资将超越外国公 司。

中国区域内,中国厂商半导体前端设备消费将接近外国厂商。由于中国公司对半导 体制造的投资规模逐渐接近外国公司,中国公司的半导体设备消费也逐渐接近外国公司。2018 年,中国公司半导体前端设备消费将达到 58 亿美元,外国公司将达到 67 亿美元, 这也将是两个数值最接近的一年。

2.2 下游产业快速发展,新制程半导体设备需求或集中释放

2.2.1 下游产业快速发展,半导体产业加速更新迭代

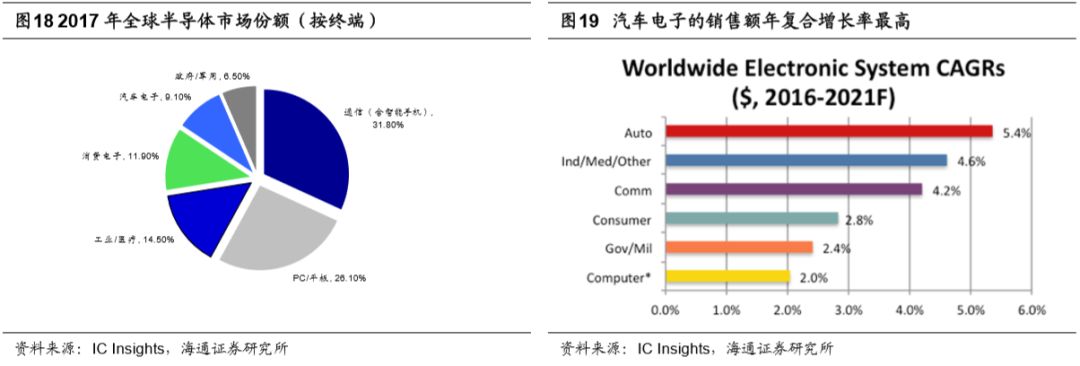

2017 年,通信是集成电路的最大应用终端。2017 年全球电子系统市场规模预计达 到 1.49 兆美元,以通信(含智能手机)(31.8%)、PC/平板(26.1%)、工业/医疗(14.5%)、 消费电子(11.9%)、汽车电子(9.1%)、政府/军用(6.50%)为主,其中通信行业是最 大的应用终端。

半导体市场主要增长动力在于智能手机、汽车电子、工业物联网等领域。云计算、 工业物联网、大数据、5G 等新业态引发了半导体产业的变革,半导体市场主要增长动 力在于汽车电子、工业物联网、智能手机等领域。智能手机市场增速放缓,而物联网、 汽车电子等新兴终端应用逐步放量。根据 IC Insights 的数据,2016-2021 年汽车电子、 工业/医疗、通信电子销售额的增长率分别为 5.4%、4.6%、4.2%。

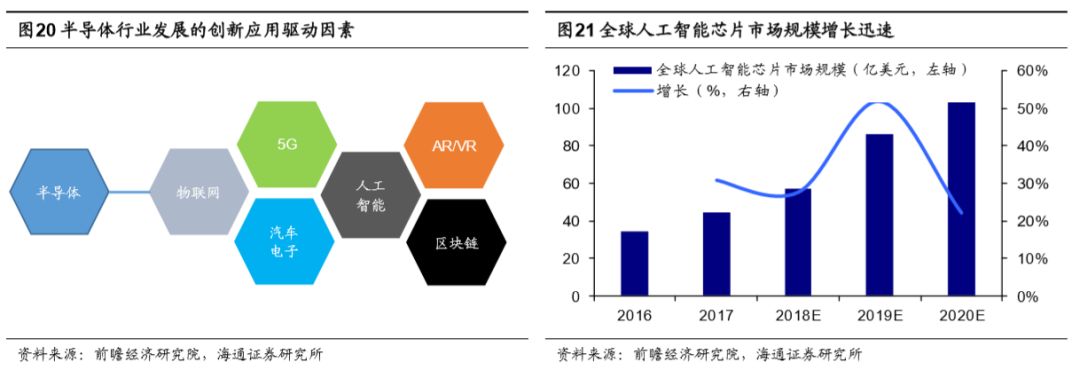

AI 和 5G 是半导体产业的新动能。根据贤集网援引中国电子报,AI 和 5G 已经成为 半导体产业的新动能。因为有 AI 和 5G 核心技术的发展,驱动新的智能应用,带动集成 电路的需求及增长,所以未来半导体产业仍会持续成长。

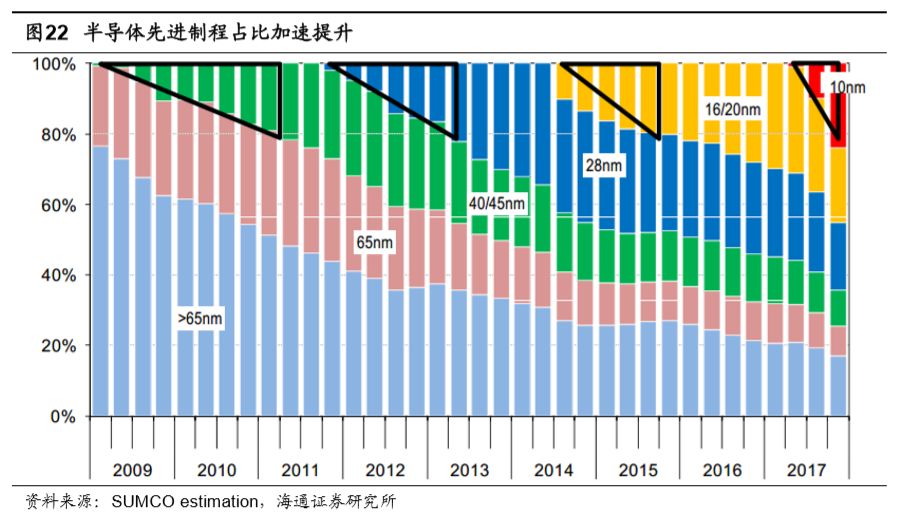

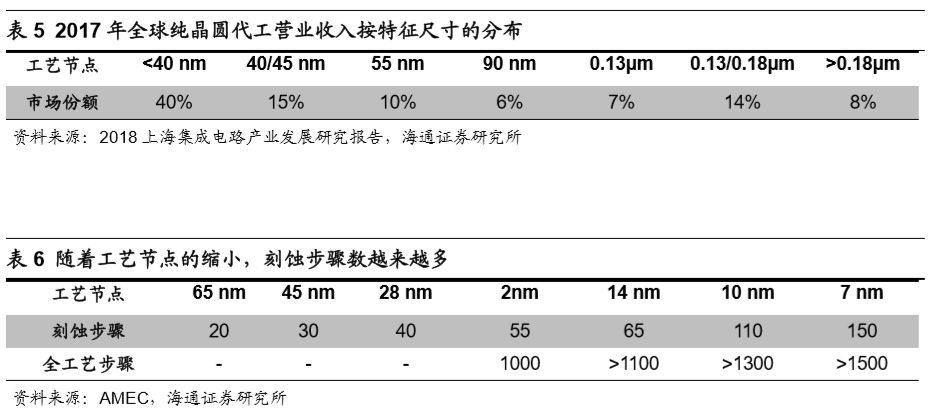

半导体产业加速更新迭代,带来新的设备需求。根据 SUMCO 预测,近年来全球半 导体先进制程处于加速发展期,每两年半出现新的先进制程。同时,先进制程的半导体 芯片应用推广速度呈加速态势,这也意味着下游终端对于电子芯片精密化的要求在不断 提升。我们认为,符合新制程要求的半导体设备需求或将释放。

从 14nm 到 5nm 器件加工,刻蚀步骤会增加近乎三倍,对设备提出更高要求。14nm 工艺节点等离子刻蚀机刻蚀步骤为 65 步,而在 5nm 节点下,刻蚀步骤数达到了 150 步。我们认为对于刻蚀设备而言,随着工艺节点的不断缩小,一是需要更精密的加工精度来 匹配先进制程,二是需要更高的刻蚀速度来完成更多的步骤要求。因此先进制程对刻蚀 设备的要求显著提高。

2.2.2 受益本土半导体产能投资扩张,设备端需求正旺

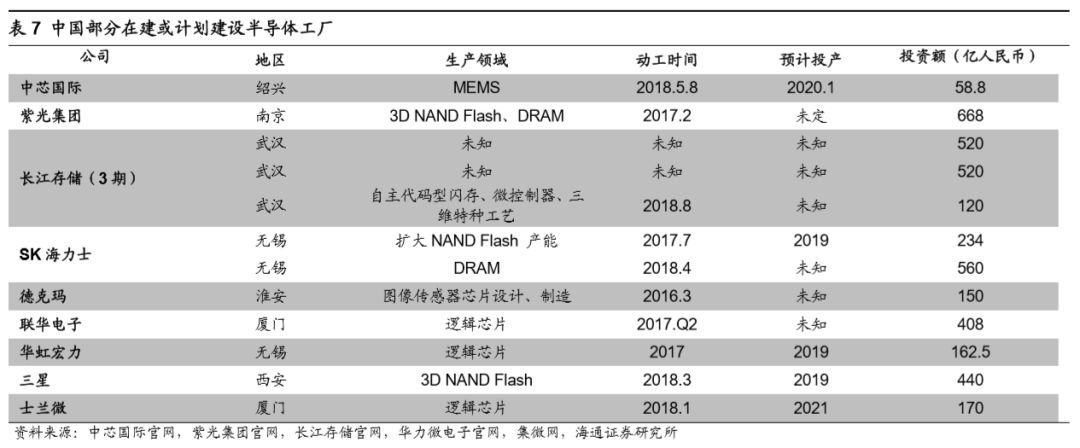

工程建设投资高峰到来,中国半导体设备市场规模扩大。根据各公司官网数据,我 们统计出目前在建及计划在建的生产线。未来中国半导体市场投资规模为 4011 亿人民 币,按照设备投资占总投资的 70%计算,未来半导体设备需求空间为 2808 亿人民币。按照晶圆处理设备投资占总设备投资的80%,刻蚀设备投资占晶圆处理设备投资的20% 进行核算,未来中国在建或计划建设的半导体工厂刻蚀设备投资额度大约为 449 亿元。

根据《2018 年上海集成电路产业发展研究报告》,2017 年,全球半导体设备市场 高涨的原因在于全球芯片需求旺盛,存储器价位飙升及激烈竞争推动晶圆厂设备投资额 达到高位。许多厂商用于新的晶圆厂建设和购臵设备的投资都超过了历史纪录。2018 年,英特尔、美光、东芝(包括西部数据)及格罗方德都增加了对晶圆厂的投资。韩国 的三星更是掀起了新一波投资浪潮,2017年其设备投资从原计划的80亿美元增加到180 亿美元,同比增长 128%。SK 海力士的设备支出也增加了 70%,达到 55 亿美元,也创 历史新高。

2.3 国际巨头紧跟半导体产业趋势,刻蚀设备不断进化

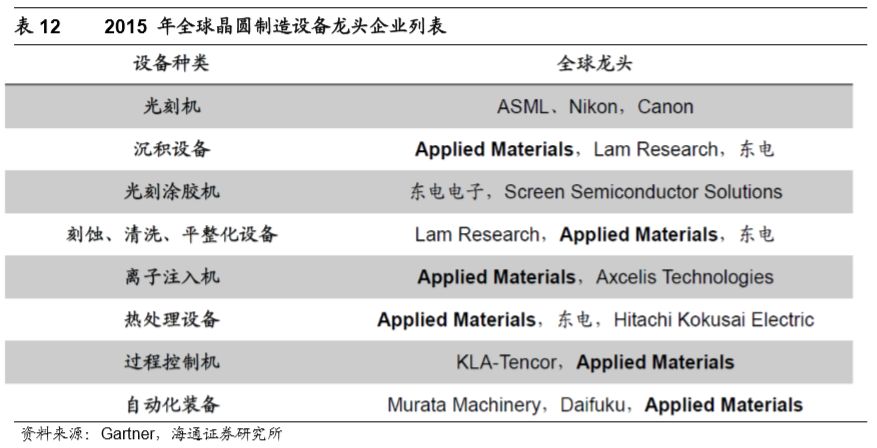

根据 Gartner 统计,全球前十大半导体设备厂商基本被美国、荷兰和日本厂商所占 据,并且在相当长的时间内保持稳定,其中美国的应用材料公司更是稳坐全球龙头位置。

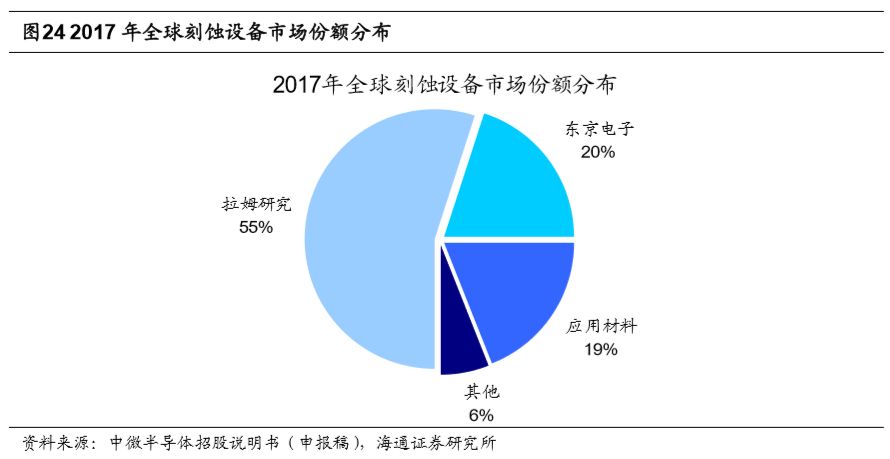

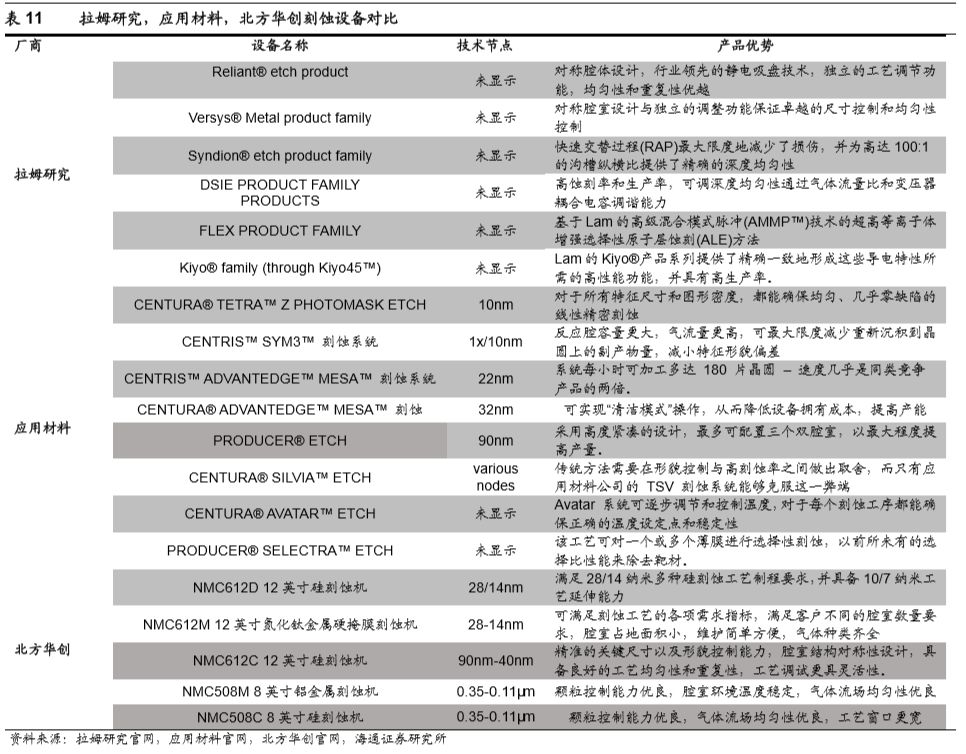

刻蚀设备集中度高,拉姆研究占据半壁江山。根据搜狐网援引立木信息咨询,国外 刻蚀机设备厂商主要有应用材料(Applied Materials)、科林研发(KLA-Tencor) 、东 京电子(TEL)、日立国际(Hitach)、牛津仪器,且均已经可以实现 7nm 制程。随着 器件互连层数增多,介质刻蚀设备使用量有望进一步增大。在这样的趋势下,刻蚀机厂 商拉姆研究(Lam Research)利用其较低的设备成本和简单的设计,逐渐在 65nm、45nm 设备市场超过 TEL 等企业,占据了大半个市场,成为行业龙头。根据中微半导体招股说 明书(申报稿),拉姆研究、东京电子和应用材料三家市场占比超过 90%。

拉姆研究提供各种家族系列产品,涉及多种刻蚀领域,如金属刻蚀、半导体刻蚀、 介电刻蚀等。应用材料提供 CENTRIS 系列、CENTURA 系列、PRODUCER 系列刻蚀 产品,CENTRIS 系列有着独特的反应腔技术,精度更高,效率更高;CENTURA 系列 下有多种类别产品,功能更有针对性,而 PRODUCER 系列具有高选择比。

2.3.1 国际巨头紧跟半导体产业转移趋势,调整产业布局

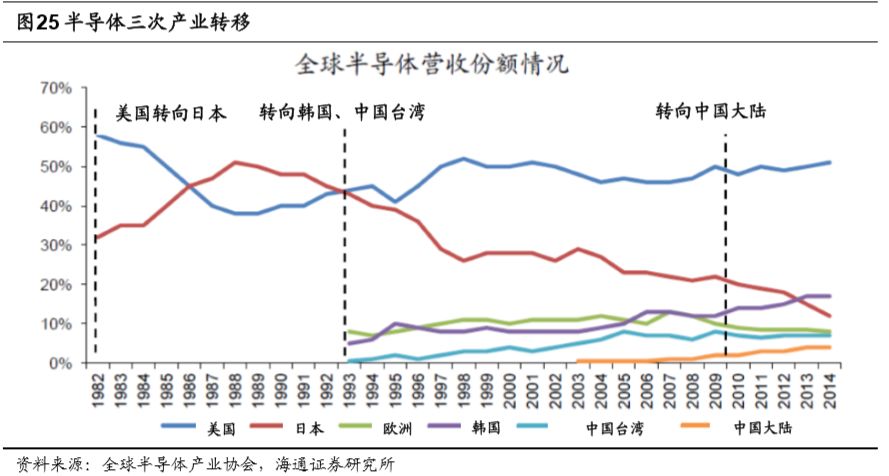

以拉姆研究和应用材料为代表的国外半导体设备公司紧跟产业转移趋势,调整产业 布局。自半导体产业在美国诞生以来,全球半导体产业总共发生过三次大规模转移:第 一次是上世纪八十年代,由美国本土向日本转移;第二次是从九十年代开始向韩国和中 国台湾转移;第三次是半导体产业近年来向中国大陆转移。三次转移中,拉姆研究和应 用材料都及时调整了全球战略布局,充分利用了产能转移带来的机遇。

在 1979 年应用材料就在日本设立了子公司 Applied Materials Japan。在 1983 年, 应用材料在日本的营业收入就几乎达到了其全球总收入的三分之一。应用材料于 1985 年在韩国设立办事处,1989 年在中国台湾设立办事处。中国台湾营收在 2004 年超过北 美,成为应用材料营业额全球最高的地区。

拉姆研究 1980 年成立,1989 年便在韩国开设了第一间办公室,1990 年拉姆研究 在中国设立办事结构,根据拉姆研究 2018 年年报披露,中日韩三地营收占其营收总比 例的 80%。我们认为,紧跟产业转移趋势,是海外半导体设备公司长盛不衰的重要原因。

2.3.2 国际巨头紧跟半导体制程变化,刻蚀设备与半导体工艺同步成长

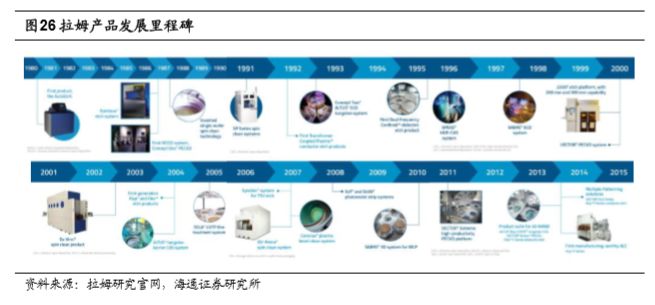

通过对拉姆研究产品端的分析,我们发现拉姆研究不断开发新产品以适应半导体行 业对新设备的不断需求。在刻蚀领域不断推陈出新,平均每五年就有新的刻蚀设备出现。拉姆研究刻蚀设备家族已经囊括了金属刻蚀、硅刻蚀和介质刻蚀三大系列产品的近 20 种型号的刻蚀设备,以其产品的灵活性和低成本牢牢占据刻蚀设备全球龙头的地位。

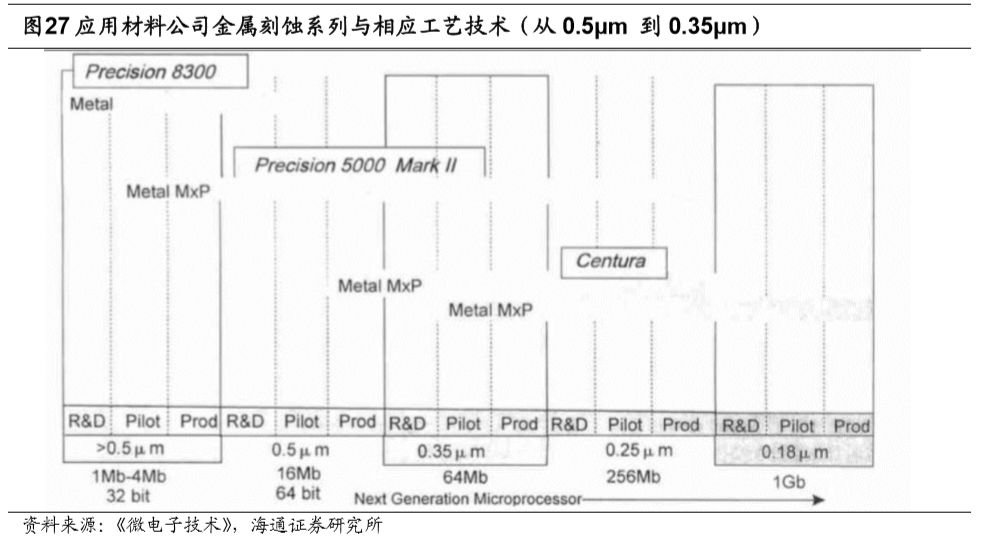

上世纪 80 年代,应用材料将核心业务转移至半导体设备之后,便乘着 80 年代半 导体产业蓬勃发展的东风,一跃成为业界龙头。在半导体工艺制程还停留在 500nm 的 90 年代,应用材料的金属刻蚀设备便在市场站稳了脚跟。此后,应用材料的刻蚀设备 便与工艺技术同步成长。在半导体制程从 500nm 发展到 350nm 的过程中,应用材料 公司的金属刻蚀设备也经历了 PE8330、P5000-Mark Ⅱ/MXP 到 Centura DPS 的三代 更迭。

2016 年,应用材料公司继推出 CENTRIS™ ADVANTEDGE™ MESA™刻蚀系统 和 CENTRIS™ SYM3™系统后,在刻蚀技术方面取得了全新的突破,推出业内首款极 致选择性刻蚀工具 PRODUCER® SELECTRA™ ETCH 系统,通过引入全新的材料工 程能力,助力 3D 逻辑芯片和存储芯片的尺寸持续缩小。

2.4 国内设备具备发展潜力与实力,刻蚀机国产化进程正在加快

2.4.1 国产设备具备发展潜力与实力,国产刻蚀设备已开始切入部分生产线

中国国产设备具备发展潜力与实力,除了美国、日本以外,中国已经逐渐成为世界 第三大半导体设备供应商,目前中国已经有 34 家装备供应厂家,主要集中在北京、上 海与沈阳等地。根据中微半导体创始人尹志尧预计,未来在刻蚀机领域国产率将达 50%;MOCVD 领域未来将达 70%国产率。

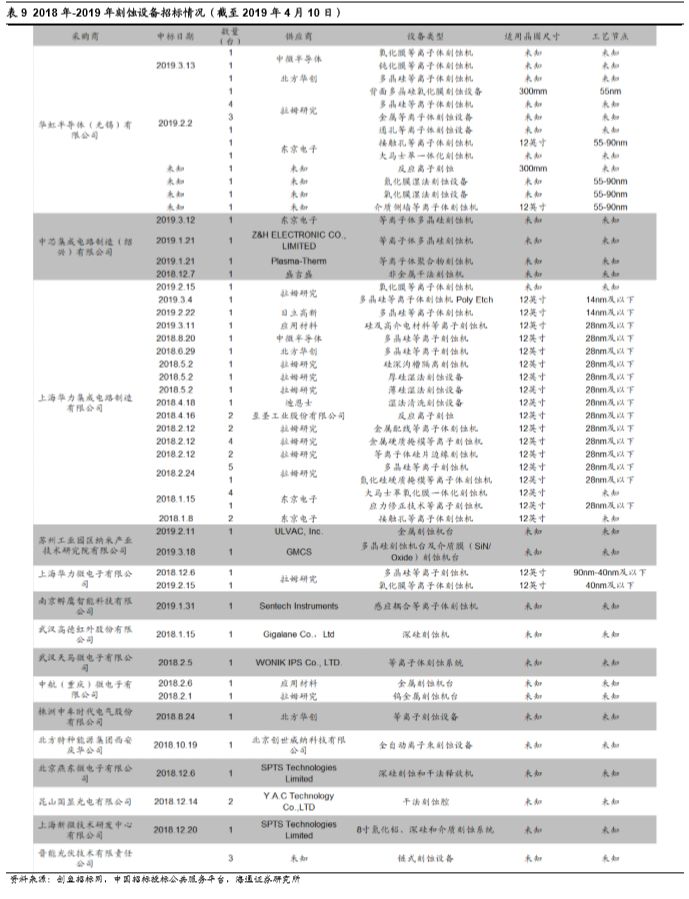

国产刻蚀设备正在加速进入半导体生产线。1)根据剑鱼招标网和中国招标投标公 共服务平台,2018 年 6 月和 8 月,北方华创两台等离子体刻蚀设备分别中标上海华力 集成、株洲中车时代电气生产线;2)2018 年 10 月,北京创世威纳一台离子束刻蚀机 中标北方特种能源集团;3)2018 年 8 月,中微半导体一台等离子体刻蚀设备中标上海 华力集成;4)2018 年 12 月,盛吉盛一台非金属干法刻蚀设备中标中芯集成;5)2019 年(截至 2019 年 3 月 16 日),已有北方华创、中微半导体的 3 台刻蚀设备中标华虹半 导体生产线,国产刻蚀设备正在加速进入半导体生产线。

国产核心设备中,刻蚀机国产化率最高,比率逐年上升。晶圆加工的核心设备有薄 膜沉积设备、光刻机、刻蚀机三类。其中,刻蚀机国产化率最高,上升速度最快。根据 SEMI 预计,到 2020 年,国内刻蚀机国产率将达到 20%。

2.4.2 本土刻蚀设备厂商有望逐步突破国际垄断

北方华创有望在刻蚀机领域突破国际垄断。北方华创在 2016 年突破 14nm 生产技 术,当时与国际水平只差两三年。而根据其 2018 年中报,北方华创 12 英寸 90-28 纳米 集成电路工艺设备已实现了产业化,12 英寸 14 纳米集成电路工艺设备也进入了工艺验 证阶段。

3. 海内外重点公司梳理

3.1 应用材料:研发不遗余力,并购带来新技术

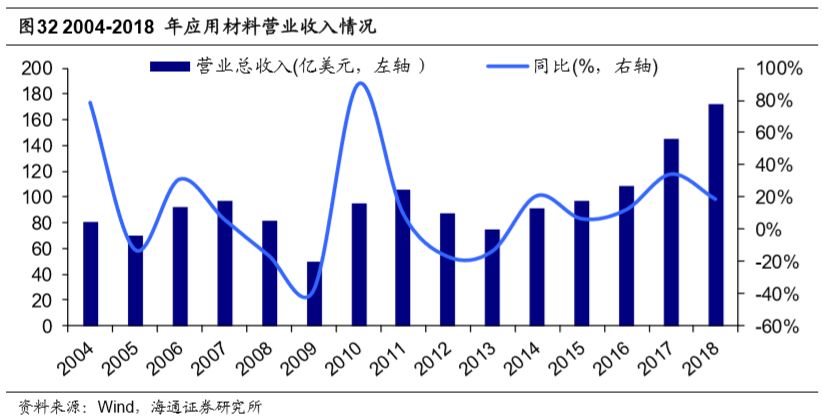

应用材料是全球最大的半导体设备厂商。作为一家老牌的美国半导体设备商,应用 材料(AMAT)是全球最大的半导体设备公司,产品横跨 CVD、 PVD、刻蚀、CMP、 RTP 等除光刻机外的几乎所有半导体设备。在全球晶圆处理设备供应商中排名第一。根 据中国工控网数据,应用材料在 PVD 领域占据了近 85%的市场份额,在 CVD 领域占 据占 30%的市场份额。2018 财年,应用材料半导体业务收入占比为 63%。

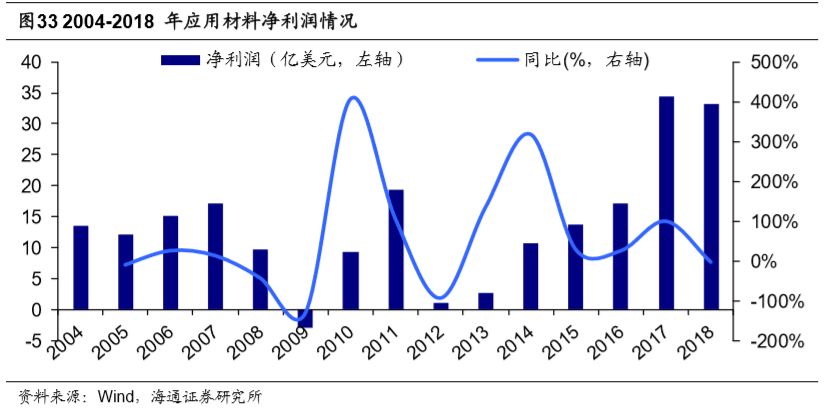

全球半导体设备龙头,2018 年营收 173 亿美元。从营业收入来看,应用材料在 1972 年上市时,全年营业收入为 630 万美元。2018 财年应用材料营业收入达到了 173 亿 美元。46 年间,应用材料营收扩大了 2746 倍,年均复合增长率接近 19%。

从净利润的角度来看,1990 年应用材料净利润为 3400 万美元,2018 年净利润为 33 亿美元。从 1990 财年到 2018 财年,净利润扩大了 97.4 倍,年均复合增长率为 18%。

多个主要设备处于全球龙头,技术水平领先全球。应用材料作为全球最大的半导体 设备供应商,在晶圆制造设备领域具有巨大的优势。2015 年,Gartner 统计了 8 类主 要晶圆制造设备的行业领导者情况,在晶圆制造设备中,应用材料有 6 类设备处于全 球领先的位置。

分析应用材料的成长之路,我们发现其可鉴之处在于:

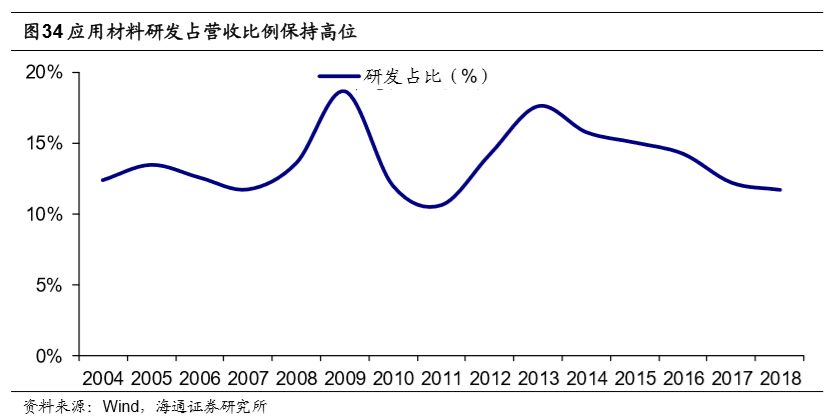

1) 研发不遗余力,研发费用占总营收比例持续高位。

研发支出占营收比值常年在 15%左右。1990 年应用材料的研发投入为 0.97 亿美 元,到 2018 财年,研发投入已经达到了 20 亿美元。2017 年泰瑞达设备营收 16.63 亿 美元,位列全球第七大半导体设备公司,而同期应用材料研发费用已经超过泰瑞达设备 营收。从20 世纪90 年代起,应用材料公司研发支出占营业收入的比重始终保持在15% 左右。可见,应用材料公司一直把研发新技术和新产品放在一个非常重要的位置。

技术工艺先进,研发成果显现。在刻蚀领域,应用材料于 2016 年推出了业内首款 极致选择性蚀刻工具 Applied Producer® Selectra™系统,通过引入全新的材料工程能 力,实现了原子级的蚀刻精准性,推动了摩尔定律发展,使得 3D 逻辑芯片和存储芯片 的尺寸持续缩小。

2)应用材料紧跟市场的发展和需求, 并购带来新技术。

1997 年,为了进入集成电路生产过程监测和控制设备市场,应用材料先后分别以 1.75 亿美元和 1.1 亿美元收购两家以色列公司 Opal Technologies 和 Orbot Instruments;1998 年,应用材料为完善自己的生产线收购了 Consilium 公司;2000 年, 为了进入光罩生产市场和薄膜晶体管阵列测试领域,以换股并购的方式、发行约 2900 万股收购了 Etec Systems 公司;2001 年,应用材料又以 2100 万美元的价格收购了 以色列公司 Oramir 半导体设备有限公司,该公司的半导体晶片激光清洗技术是对应用 材料已有的晶片检测控制系统的一个补充;2009 年,应用材料公司耗资约 3.64 亿美 元收购 Semitool Inc.(Kalispell, Mont.),加快了晶圆级封装(WLP)和存储器产业向铜 互连工艺的转变,增强了公司在两大快速增长市场的地位;2011 年 5 月,应用材料公 司以 50 亿美元的价格收购了半导体制造商 Varian Semiconductor Equipment Associates,这项收购交易不仅让应用材料重新回到电离子移植设备市场,还让应用材 料获得了生产太阳能电池板和发光二极管的技术。

3)同高校和晶圆厂开展广泛合作,提升研发实力

为了将自己的产业经验和高校的科研力量结合,应用材料与世界范围内的众多高校 或科研机构都有着合作关系。2012 年,应用材料与新加坡科技研究局(A*STAR)研究机构微电子研究院(IME)联合投资 1 亿美元在新加坡设立先进封装卓越中心。该中 心拥有 14000 英尺的 10 级无尘室,配有一条完整的 12 寸制造系统生产线,支持 3D 芯片封装技术的研发。在 2014 年,应用材料又新增投资 1.3 亿美元扩大研发合作范围, 专注先进散出型晶圆级封装技术。2015 年,应用材料再次和新加坡科技研究局 (A*STAR)合作,双方联合投资 1.5 亿美元,在新加坡设立新的研发实验室,致力于 发展先进半导体技术。

与此同时,应用材料还与很多高校有合作关系。如与亚利桑那州立大学的柔性显示 器研究中心共同开发用于软性显示器的薄膜晶体管技术(TFT);与浙江大学、南开大 学合作进行的光伏技术研究等。

此外,应用材料便与晶圆制造商有着许多合作。由于半导体设备的研发离不开晶圆 厂工艺技术节点的演进,而工艺节点的演进往往由晶圆厂主导,因此,产业链下游的晶 圆制造商往往很乐意与半导体设备供应商合作进行研发,而设备供应商也能利用到晶圆 制造商的资金及工艺优势。

比如,2001 年,台积电从应用材料采购黑钻石 CVD 低介电质薄膜,用以生产公 司当时最新的高性能 0.13 微米铜芯片,为了将技术节点向前推进,应用材料与台积电 展开合作,共同研究使用黑钻石方案制造 0.1 微米级的晶体管。

2003 年,以解决业界最为棘手的纳米级问题为宗旨,应用材料与台积电、ARM 等 公司共同成立了硅设计链产业协作组织。这一组织在 2005 年利用经流片验证的低功耗 90 纳米芯片设计技术,使芯片的总功耗降低了 40%。

应用材料与英特尔也有着合作,如 2001 年时,英特尔从应用材料采购 FAB300MES 软件以后,就与应用材料签订了一份多年协议。双方合作对 FAB300 MES 软件进行升级和完善,使其能够用于英特尔将来 300mm 晶圆的生产。

4)围绕设备的配套服务提高用户粘性与营收稳定性

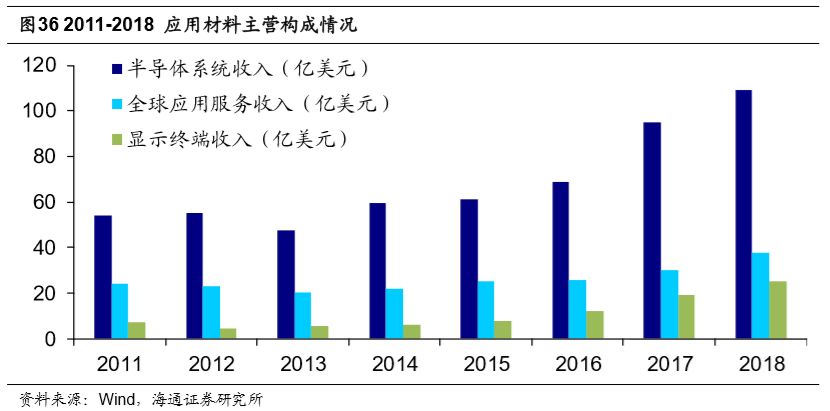

观察应用材料公司的营业收入可以发现,“半导体系统”是公司营收最大的部门,每 年可给公司贡献 50%—70%的收入。但除了这一最主要的营收来源之外,“全球应用服 务”部门也会为应用材料带来一大笔营业收入。

―全球应用服务‖主要为晶圆厂的性能和效率的提高提供全套的优化服务方案,其中 包括备件、升级、服务、早期设备的翻新,以及半导体工厂软件自动化部署等。2018 年, “全球应用服务”为应用材料带来 26%的营业收入,过去几年中在公司营收构成中也都 能占据 20%—30%的比例,是应用材料除了“半导体系统”部门外营收最大的部门。

另一方面,全球应用服务部门也是应用材料营收最稳定的部门。公司的半导体系统 部门以及显示部门虽然常常能带来大量的收入,但这部分收入受客户预算以及市场行情影响剧烈。而与之相对的是,只要晶圆厂持续运行,就需要全球应用服务部门持续提供 配套服务,这一特性使得全球应用服务部门不易受市场行情影响,因此给应用材料带来 的收入明显较其他部门更稳定。

2015 年以来,全球应用服务部门各季度最大同比涨跌幅仅为 5%,而半导体系统部 门营收最大波动达到了 19%,显示终端部门更曾有 87%的剧烈变化。全球应用服务部 门这一特性使得行业陷入低谷,导致设备及显示终端部门营收下降时,公司仍能有稳定 的营收来源。可以说这一部门的存在是应用材料营业额不出现剧烈波动的重要保证。

风险提示。全球半导体行业景气度周期变化。

3.2 拉姆研究:专注半导体设备,紧跟时代潮流

拉姆研究是全球最大的半导体刻蚀机厂商,产品除刻蚀机外还包括薄膜沉积设备和 去除光阻设备。根据中微半导体招股说明书(申报稿),拉姆研究在刻蚀设备中占据 55%的市场份额。随着集成电路中器件互连层数增多,刻蚀设备的使用量不断增大,泛 林半导体由于其刻蚀设备品类齐全,从 65 纳米、45 纳米设备市场起逐步超过应用材 料和东京电子,成为行业龙头。

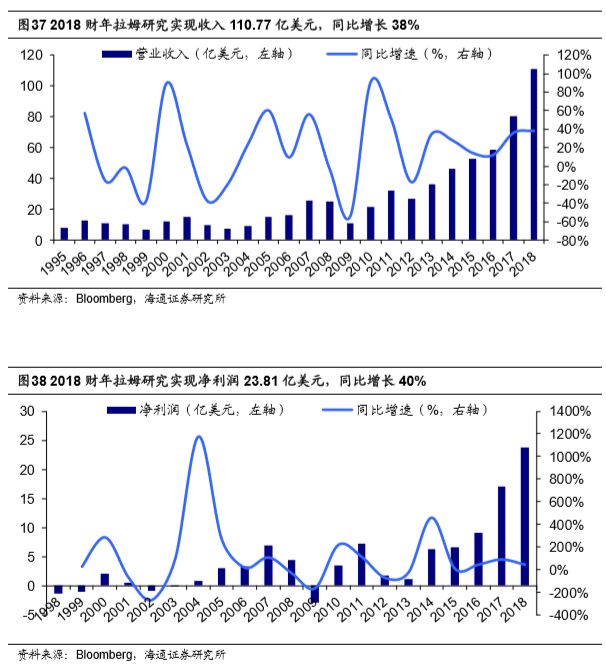

2018 财年拉姆研究营收/净利润同比增长 38%/40%。2018 财年拉姆研究实现收入 110.77 亿美元,同比增长 38%。1995-2018 年,拉姆研究收入扩大了 13 倍,年复合增 长率达到 12%。2018 财年拉姆研究实现净利润 23.81 亿美元,同比增长 40%,净利润 规模不断扩大。

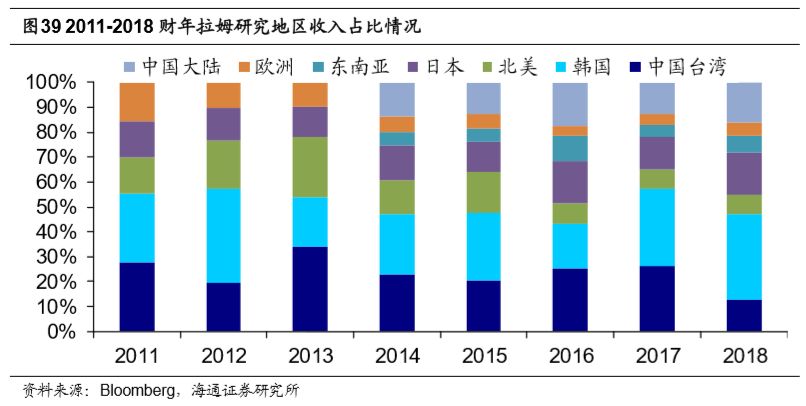

北美、日本、韩国、中国台湾销售额贡献了拉姆研究大部分收入,中国大陆营收增 长最快。拉姆研究的大部分收入由北美、日本、韩国和中国台湾贡献。2018 财年,上述 四个地区贡献了拉姆全年 72%的收入;近年来,中国大陆的销售额奋起直追,2018 财 年拉姆研究在中国大陆地区的销售额占比为 16%。

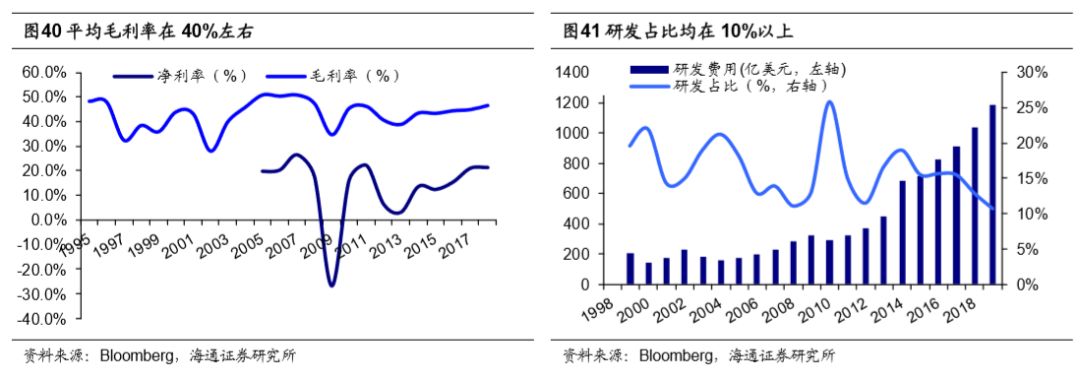

拉姆研究毛利率维持在 40%左右。拉姆研究研发费用占收入比例保持在 10%以上, 2018 年拉姆研究毛利率为 47%。

拉姆研究紧跟半导体发展潮流,1981 年,FCC 批准手机用于商业开发,同年拉姆 就开发出了第一台自动刻蚀机;1995 年,拉姆半导体制程达到 350nm,同年发布首款 双频受限介质蚀刻产品,技术节点为 350nm;1999 年半导体制程达到 180nm,第二年 拉姆发布了 2300®蚀刻平台并且推出了 VECTOR® PECVD 系统;2010 年,半导体工 艺节点达到 32nm,同年拉姆推出用于晶圆级封装的 SABRE 3D ECD 系统。

3.3 北方华创:国内集成电路高端工艺装备的龙头企业

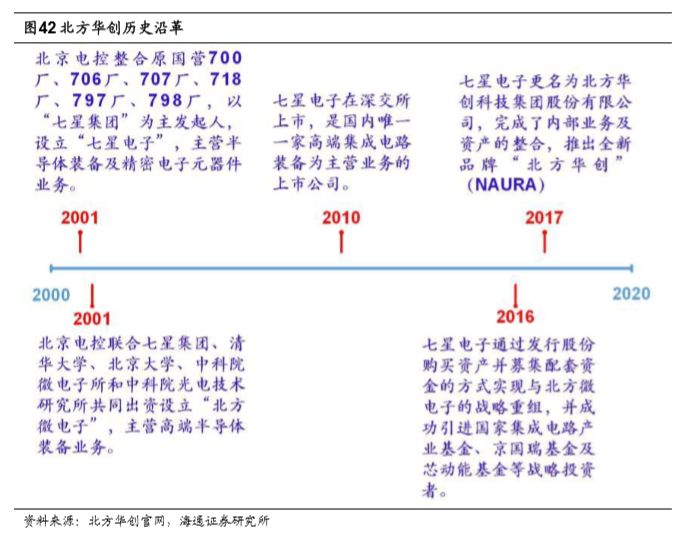

公司由七星电子和北方微电子战略重组而成,是目前国内集成电路高端工艺装备的 龙头企业。拥有半导体装备、真空装备、新能源锂电装备及精密元器件四个事业群,为 半导体、新能源、新材料等领域提供全方位整体解决方案。

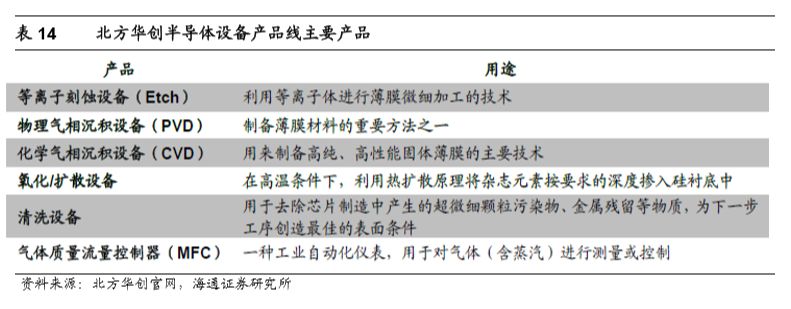

在两家公司合并之前,七星电子拥有清洗机、氧化炉、LPCVD(低气压化学气相 沉积)、ALD(原子层沉积)和气体质量流量控制器(MFC)等多个半导体设备项目, 是 02 专项的主要承担单位之一,作为国内电力电子芯片装备、光伏电池装备、平板显 示装备的主要供应商,与国内外行业龙头客户形成了长期友好的合作关系;而北方微电 子则深耕刻蚀设备(Etch)、物理气相沉积设备(PVD)和化学气相沉积设备(CVD) 等领域,研发设备广泛应用于集成电路制造、先进封装、半导体照明(LED)、微机电 系统(MEMS)等领域。

公司技术实力深厚,拥有中组部千人计划专家 10 人,在国内处于领先地位。公司 的产品涵盖等离子刻蚀(Etch)、物理气相沉积(PVD)、化学气相沉积(CVD)、氧化、 扩散、清洗、退火等半导体工艺装备,平板显示制造装备和气体质量流量控制器等核心 零部件;涉及集成电路、先进封装、LED、MEMS、电力电子、平板显示、光伏电池等 半导体相关领域。

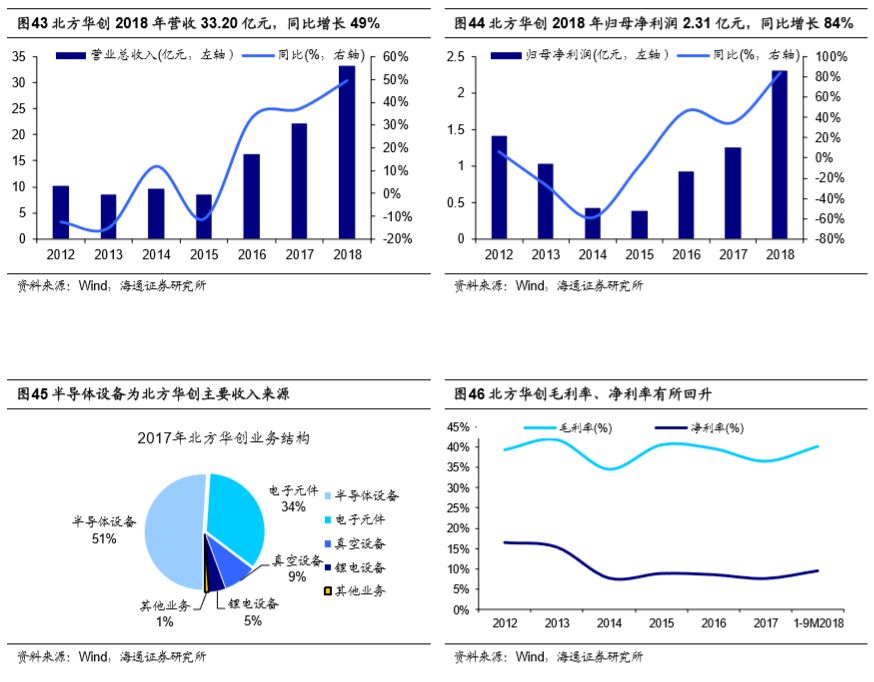

根据 2018 年业绩快报,公司 2018 年营业收入 33.20 亿元,同比增长 49%;归母 净利 2.31 亿元,同比增长 84%。根据公司 2017 年年报,公司的主要产品半导体设备营 收 11.34 亿元,占总营收比例过半。2018 年前三季度,公司毛利率为 40.25%,相比 2017 年回升 3.66 个百分点,净利率 9.46%,相比 2017 年回升 1.93 个百分点。

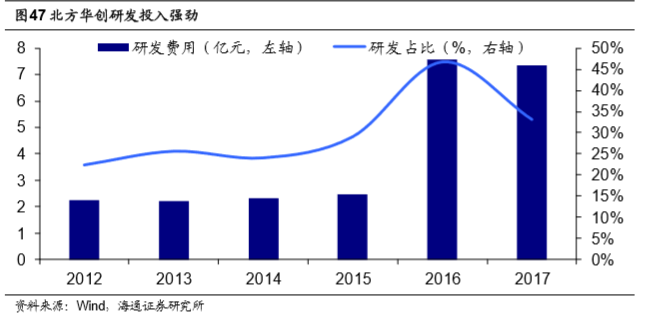

公司研发投入强劲,打造核心竞争力。2012 年-2017 年研发占营收比重均在 20% 以上。2016 年研发占比 46.73%,2017 年研发投入 7.36 亿元,占收入比重为 33.11%。

公司在半导体设备领域不断突破。据北方华创 2017 年报披露,公司的 14nm 制程 设备已交付至客户端进行验证,28nm 及以上技术代制程设备已批量进入了国内主流集 成电路生产线量产,部分产品更成为了国内龙头芯片厂商的量产线 Baseline 机台。而根 据其 2018 年中报,北方华创 12 英寸 90-28 纳米集成电路工艺设备实现了产业化,12 英寸 14 纳米集成电路工艺设备进入了工艺验证阶段。

本站声明:网站内容来源于网络,如有侵权,请联系我们,我们将及时处理