泰国市场基本数据

泰国是仅次于印度尼西亚的第二大东南亚经济体,人口数约六千九百万人,2018年一季度的GDP成长率达4.8%,过去曾发生多起政变,近年来最著名的政变为2014年红衫军事件,政变使得当年度GDP成长率重挫,成长率不到1%。

泰国拥有天然的资源基础,光照资源丰富,平均每日日照量达每平方米约5-6.5 kWh。在光伏发展上也是东盟国家中历史最悠久的,截至2017年累计装机量达2,697MW,目前政策目标为2036年达到6,000MW的装机量。

全球太阳能光伏支架系统市场信息报告 – 全球预测至2023年

泰国再生能源发展

泰国再生能源政策是以泰国整合能源蓝图Thailand Integrated Energy Blueprint (TIEB)为主架构,在该架构之下包含Thailand Power Development Plan 2015-2036 (PDP)、AlternativeEnergy Development Plan 2015 -2036 (AEDP)、Energy Efficiency Development Plan 2015-2036 (EEDP)三项能源政策计划以及针对石油和天然气的Gas Plan和Oil Plan两项能源政策计划,共计五项。

其中AEDP是泰国发展再生能源的主要政策,最新版的AEDP2015和前一版AEDP2012相比,政策时间从10年延长为20年,政策方针从注重能源价格转变为优先以废弃物、生物质和沼气为发展项目,光伏和风力将被推升为和天然气发展相当程度的再生能源项目。另外再生能源装机量目标也从13.7GW提高至19.6GW。

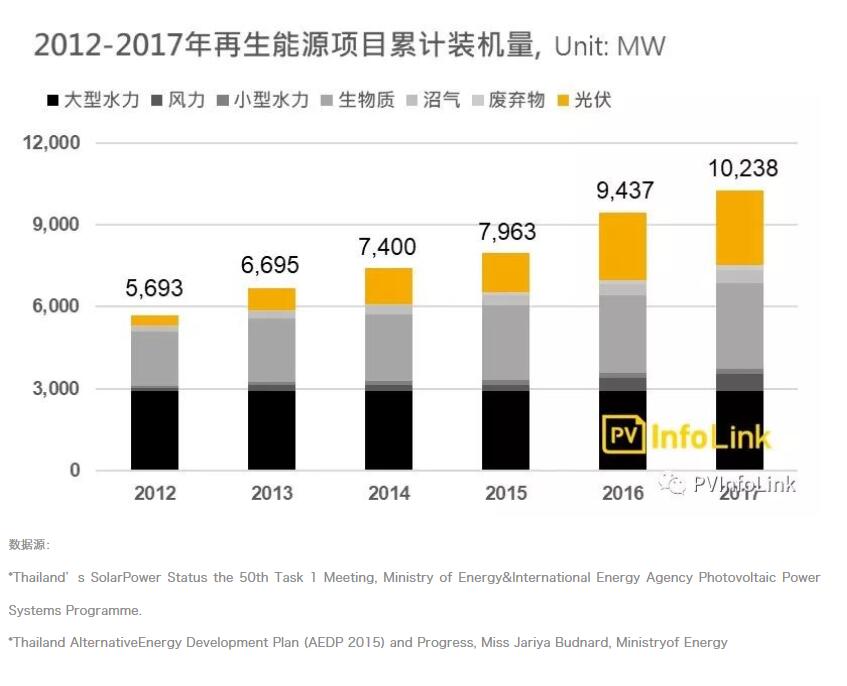

过去泰国的再生能源是以水力为主,然而这样的趋势已转变,目前再生能源装机项目中是以生物质最高、水力次之,光伏紧追在后。

泰国光伏政策

泰国光伏市场发展历史早,光伏政策最早可追溯至1993年推出针对离网项目的发展计划开始,到了2007年实行Adder随后FiT衔接上来,未来政策预计朝向屋顶型自发自用(Self-Consumption)方向发展。

1. Feed-in Tariff (FiT)

泰国FiT的补贴对象为屋顶型项目、地面型项目以及微小型能源项目VSPP三者,目前屋顶型项目的FiT已于2016年结束,地面型和VSPP尚在进行,其中地面型仅剩Agro-Solar计划的第二期项目。该期目标为100MW的政府项目和119MW的农业项目,合计219MW。补贴费率为4.12THB/kWh(约US$ 11¢/kWh),目前农业项目已全数被申请完毕,政府项目仅52MW被申请,所有项目计划并网(SCOD)时间为2018年12月31日前。

2. Self-ConsumptionScheme – Pilot Project (已于2017年结束)

该计划于2016年8月推出,政策核心在于屋顶型项目的自发自用(Self-Consumption),该计划目标装机量订定为100MW,且每五年需通过电力公司的技术审核才得以续约,另外额外产生的电力并无任何补贴。最终实行成效不佳,实际并网装机量仅约5.63MW。

3. Net Metering / NetBilling (尚未核准)

泰国政府正在计划针对屋顶型项目推出Net Metering 或Net Billing计划,该计划原本预定于2017年年底推出,主旨为每年新增300MW屋顶型项目直至2036年将新增至6,000MW,但目前该计划已宣布推迟。

4. 租税减免

光伏电持片和原料能享有8年免课所得税以及光伏相关产品设备或零件的厂商可享5年免课所得税以及免除相关进口关税。

泰国光伏发展

泰国,拥有较为低廉的人力、电价等相关制造成本、并且拥有相较其他东盟国家较为完善的基础建设,因此在全球光伏产业被定位为代工制造的角色。此外,泰国拥有第三地制造优势,免于印度Safeguard的关税威胁,使得泰国得以被作为出口至印度市场的跳板。

光伏市场发展上,泰国光伏发展历史悠久,最远可追逤至1993年,至今已长达25年的时间,截至2017年累计装机量已达约2.7GW,其中以地面型电站为主占整体装计量约95%,屋顶型项目仅占约5%。

泰国是亚洲国家中首批为光伏发展导入FiT概念与制度的国家,泰国政府过去以主打高额补贴费率为主要策略促进光伏发展,目前发展走向以主打低补贴以及自发自用的方向迈进,从目前补贴费率4.12THB / kWh(约11UScent / kWh)以及过往推出的Pilot Scheme计划能发现端倪。

泰国进口量分析

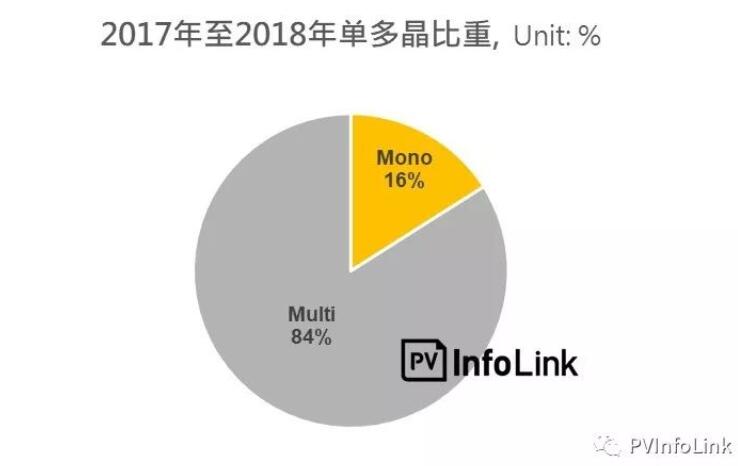

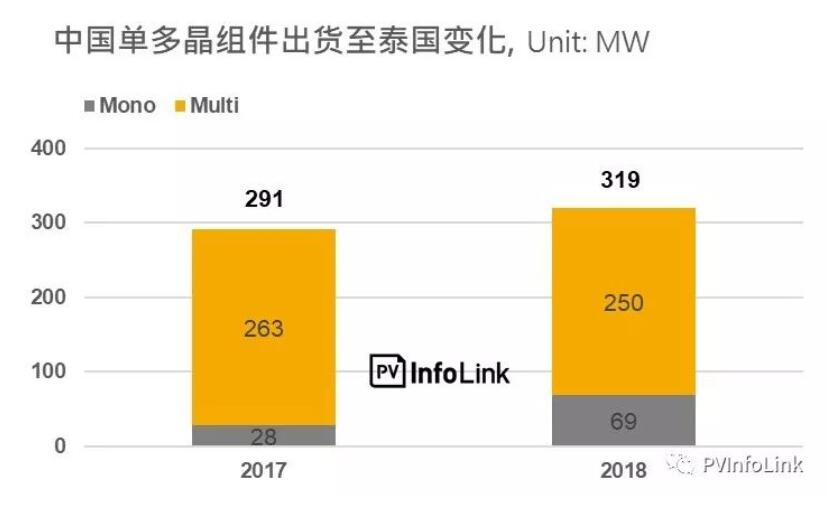

目前泰国出货的组件类型以多晶为主占比约84%,单晶仅占约16%。

然而这样的比重在未来可能会出现变化,对比2017年至2018年8月的差异,从2017年初起至2017年年底,中国单晶组件出货至泰国的数量约为28MW(其中在1月至7月的出货数量约为17MW),多晶组件约为263MW,比重分别约为9.6%和90.4%,然而从今年(2018)年1月起至今年(2018)8月,中国单晶组件出货至泰国的数量约为69MW,多晶组件约为250MW,比重分别约为21%和79%。

两时间段相比之下,2018年1月起至2018年8月,单晶的出货量和比重相较去年(2017)同时段甚至是去年(2017)整年的表现皆有明显的提升,凸显未来泰国的组件需求方向随目前单多晶的市况,逐步拉高单晶比重。

结语

目前泰国的新政策尚未出台,然而就现有政策而言,2036年达到6GW的装机量,这个目标对于目前泰国的装机表现以及所拥有的资源优势而言显得较为保守。

假设政策不变,以2036年6GW为目标,从今年(2018)起推算至2036年共计18年的时间,每年预期的市场空间仅约185MW,市场发展空间不大,然而若新政策推出后其目标订定的较现有政策高,预计能刺激装机需求带动市场发展。