作者:格隆汇·厚扬

编者按:在刚刚过去的2018年里,全球经济出现了全面放缓的趋势,但越南经济却逆势保持了强劲的发展势头。越南市场已经引起了中国投资者的密切关注。

“太像了,像极了改革开放初的中国”,这是最近,听过的最多的一句话。

总市值不到8000亿人民币的越南股市,近几年犹如黑马般的在亚太股市中脱颖而出,2018年上半年冲破1200点的胡志明指数,在沉闷的亚太股数中一枝独秀,尽现光彩。随着这势如破竹之势,各地的投资者就像哥伦布发现新大陆一样,券商们带着投资团,一批又一批的奔赴越南前线考察。

房地产,作为最没有门槛的投资,打的永远是头阵,中国人占到了2018年进入胡志明楼市外国人中的30%,而2018年Q1,外国人的购买力已经追平2017全年。然而已经被炒热的房地产,就像买热门的股票一样,早已不在低买的位置,而越南这个未开发的璞玉,还有很多值得雕琢的地方,比如今日的主角,自带高壁垒的医药市场。

1

历史的轨道

历史的进程总是如此的相似。

在越南,目前主管医疗问题、药品管制的还是卫生部。在1993年2月3日,越南政府就在第15/CP 号法令中规定了卫生部的职能和权利。3年后(1996年),越南设立了药品管理局(The Drug Administration of Vietnam, DVA)专门负责国家药品管理。但从那时起,DVA一直是卫生部监督下的药品监管机构。就如同1979年,中国刚成立国家医药管理总局时,也是由卫生部代管,1998年改名为国家药品监督管理局成为副部级后,改由国务院直属。

越南目前最大的问题是,如何完全满足国内的需求,为了解决这个问题,政府和卫生部、DVA合力做了个短中期策略,比如1996年的时候颁布了2000年到2010年的国家药物发展战略,2015年发布了现阶段的战略到2020年~2035年。从1990年开始,越南制药业已经进入到了第三个发展阶段,这些年到底越南医药到底经历了什么呢?

1.1

1990~2005年的过渡期

1990年前,越南的制药行业还没有什么发展,市场主要是国企医药企业,生产能力较低,人均每年支出药物约0.5~1美元/支,也没人关心药品质量好不好,医药市场比较混乱。直到1986年,一个叫做“Doi Moi”的经济改革推动了20世纪90年代初的医疗政策大改变。

改革先从市场开始,比如需要交费使用公共卫生设施、私营药房合法化、药品生产和销售自由化,免费医疗服务逐步被患者直接支付系统所取代。接着1993~1994年连着两个文件表明,对私营药企持开发态度,欢迎私营药企进入医药市场,药店和制药公司实现爆发式的增长。从1988~1992年间,药品生产增长了300%,药品进口增长了十倍。

因为停止了免费的公共药品供应,越南开启了公私混营阶段,但此时,监管还没配套跟上。1996年6月,出台了两个有里程碑意义的政策,一个是设立了2000年战略发现,以及2020年制药业愿景;第二个是出台了越南国家药品政策,目的为确保药品是患者可承受的价格、能提供充足的药品供应,以及确保用药的合理性。

看起来,是非常具有推动力的政策,但是在应用中,依然出现困境,自由市场监管的负面作用就是,会快速的出现另大部分人无法负担的医药价格。2005年,在调整一波药价后,创新药和最低仿制64价格依然是国际参考价格的46.58倍和11.41倍,依然高的惊人。

发现法规上的缺陷后,卫生在1997年起草了第一部“药品法”,经过十年的反复商榷和讨论,最终在2005年定稿,设立了制药部门新的法规,这其中就包括了具体的药品定价规定。1990~2005年,这十五的过渡期,从国企垄断开始逐步转变成竞争市场机制,吸引了资本市场和外企投资,法规也出现雏形,解决私营混乱的市场经济,允许私营药企参与药品的进出口,越南的医药行业逐步进入规范化的道路。

1.2

2005-2017年的整合期

2005年新的“药品法”的出台,政府制定了一个制药界的长期规划,最终的目标是通过建立药品供应、流通、分销一条龙网络,建立各环节分支来确保国内人民的充足的需求。介于这个终极目标,越南敞开大门,鼓励不管是个人还是企业,具备新药品制造技术、生物药研发和制造技术,欢迎来越南投资医药业的发展。政府还专门出台了,保护个人和企业在越南的研发、销售、使用药品的合法权益。

政府之前的目标是2015年,要求本地药企满足药品需求的60%,但是由于越南当地工业缺乏供应关键的原材料,以及没有足够人力资源,所有并没有达到标准。私营药企的研发投入还很低,而国营药企的投资也远远没有达到标准。

2007年,越南加入WTO,开始开放经济,越南承诺将47种药品的关税从2006年的10~15%降至2012年的2.5%。越南入WTO时就承诺,外国投资公司及其分支机构,从2009年1月1日开始,可以允许直接向越南进口药品,但不可以直接供应给终端。之前一些限制外国投资者投资医院、药品、牙医服务及跨境供应链等的条例被取消。越南同意在2009年开始,将独立于政府批准渠道的进出口贸易权扩大到药品。而为融入国际制药市场,从2007年开始,越南国内要求制药公司达到GMP-ASEAN标准,随后达到GMP-WHO、PIC/S和EU-GMP等标准。2015年,越南国内已经有150家药企可以达到WHO-GMP标准。2015年6月,世卫组织评估确认越南拥有设备齐全的国家监管体系可以确保疫苗生产的安全性和有效性,这是越南的疫苗能参与到国际组织资助药物供应清单中的必要条件,为越南提升国内生产力和接轨国际开了一个好头。

1.3

2017年后的高速发展期

慢慢走上正轨的越南,在2016年6月,再次发布了新的“药品法”,替代2005年的1.0版本,这个2.0的新版本从2017年1月1日开始生效,新的法典添加了四个新栏目,(1)国家制药业的发展政策(2)药房运营政策(3)临床药学(4)药品价格管制。

新法案的目的就是为了支持基本药物、社会疾病常见药物、疫苗等生产支持,为了鼓励新药的研发和生产,开发发展药材来源和养殖区,保护稀有地方性药用物种和品种。新政开始,到目前为止,越南国内企业霸占仿制药市场,外企控制非仿制药市场。越南想通过优先购买本国生产的药品来改变这个局面,包括国内生产的仿制药、生物类似物,用国内草药制造传统药物(像中国的中药)。

为了加快新药上市速度,新政中取消了临床试验5年的规则,旧法案中,只有在原产国已经上市了至少5年的新药才能在越南流通,否则就用重新进行临床试验再进行注册。越南现在是为了加快新药上市,尤其是重大疾病的药物,想尽办法给予政策支持。

2

困境和机遇

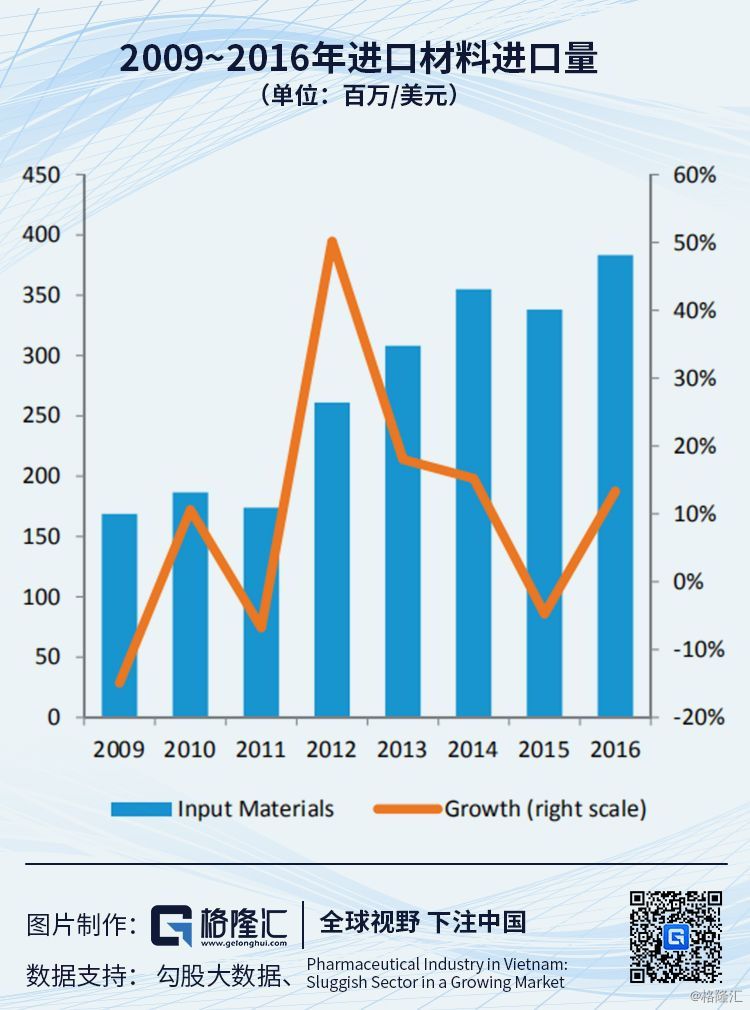

越南最大的问题之一在于,连很多原材料都需要进口。目前越南最大的原材料进口商是中国和印度,以2013年的公开数据来看,中国占到57.27%,位居第一;印度占到17.97%,位居第二;澳洲占到7.03%,位居第三。过于依赖进口原材料,当越南受到汇率波动或者是供应国的供应短缺冲击时,对越南本国的药品生产会出现大问题。

而越南的药品出口价又要高于印度和中国的20~25%,本地生产力本来就薄弱,出口价格又高,让越南医药在国际市场,完全不具有竞争力,这也导致越南医药市场多年缓慢的发展,没有资本金,没有技术,何谈发展?

制造端,95%的进口产品集中在抗生素、维生素、止痛药、抗痉挛药、解热药等,说明国内的诊疗也集中在这一块基础诊疗。也可以看出,越南国内格局中大部分的药企规模较小,不管在资金上还是技术上,都没有研发的能力,大企业研发投入不够,导致药物研发止步不前。卫生部还提出,进口的很多产品与本土的产品重合,而没有出台相关政策来限制重叠产品的注册。

销售端,越南分销系统非常混乱,效率低,透明度也低,基层无法下沉,药店在大城市分部的比例远远高于农村地区。而因为对药店的管制不够彻底,地方性经销商参与其中,大大太高药品销售价格。

价格端,越南大部分的医院也是通过招投标的方式进行药品的采购,当时每个地区有设定不同的价格上限,因为医疗保健系统主要的收入是药品销售,所以有些区域甚至不收取服务费,走“以药养医”的路线,是不是又是熟悉的味道、熟悉的配方?

导致目前有些中标本地的药品价格比进口药品高出130%~245%,对越南来说,控制药价是目前最大的难题之一。2017年新的“药品法”,已经给予卫生部职能,在药品价格管制上,但还没有设立更多的药价管理委员会来配合执行,所以执行力的推进,是需要越过的大槛。

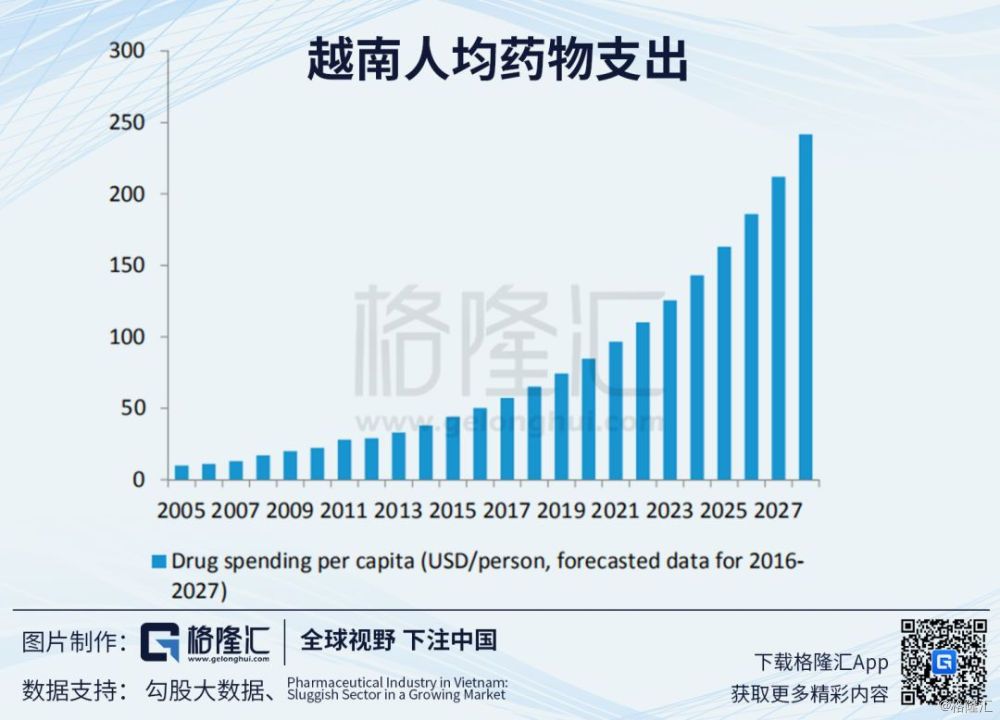

随着越南近年来经济的高增长(2017年经济增长率达到6.8%),中产阶级在不断的涌现,2015年有33.5%的越南人住在城市,预计到2020年,会有40%的人居住在城市,2030年预计将增长至50%。而越南的老龄化也在不断加剧,预计到2040年,65岁以上的越南人口将增长至现在的两倍,占到越南总人口的17%(达到约1840万人),对药品的需求会不断加大。

越南严重的水污染和食品质量,导致越南大约有10%的人有糖尿病,每年的增长率也达到东南亚最高,心脑血管、冠心病、阿尔兹海默病和肺癌是越南目前死亡率最高的四种疾病,心脑血管尤为严重,占到其中的30%。因为本土药品制造业不行,大病种还是依赖进口,外企进入越南市场主要就是两个路径,一个是自建厂,另一个就是通过收购本土企业。赛诺菲在胡志明市也已经拥有三家制药厂。赛诺菲在2015年底,开了一个价值的7500万美元的高新科技园也在西贡,为的就是最大程度满足在公司在越南的供应量。拜耳也在逐步进入越南的制药业,河内市、胡志明市、芹苴市和岘港市都已经有拜耳的踪迹。

而收购越南本土药企,将技术输入,外企进入新市场,占领越南市场份额最快的方式。雅培实验室就收购了Cao Lanh市的Domesco Medical Import-Export Joint-Stock Corporation的51.7%的股份,而后又收购了在Thuan An的在越南制药领域排在前面的Glomed Pharmaceutical Co.,Inc。

3

小结

越南的医药市场还在早期阶段,发展空间很大,因为需求过大且国家作为重点领域支持,在不久的将来会快速发展起来。现在越南本土的资产资源不多,发展缓慢,只能主要依靠外企的进口产品,越南注册的2000种药物中有1000种都属于外企,而国内自主研发的药物中有一半是集中在退烧药、止疼药、维生素这些品种中,所以投资越南发展本土药企,或者投资发展配套产业,比如原材料等,同中国的龙头药企们一样,以原材料起家,也是外国投资者现在看的路径之一。

随着越南的老龄化加重,越南的医药产业也会发生新的变革,新的浪潮在缓缓到来。