中美贸易争端本来已经缓解,然而在前些天,美国商务部对外宣布,将44家中国企业和学校列入了美国企业应谨慎对待的“未经核实”实体的“危险名单”。据悉,该名单内包括半导体光电、汽车技术、液晶材料、精密光学、机床生产领域的企业,以及广东工业大学、中国人民大学、同济大学以及位于西安的两所高校。

据了解,美国供应商不能依照现有的许可证为名单上的企业提供产品和服务,必须重新申请新的许可证。据知情人士透露,虽然该名单并未要求厂商禁止与名单上的公司进行往来,不过却要求美国公司谨慎对待这些企业。

这样一则消息,再一次牵动了本来就很敏感的半导体业的神经,特别是在半导体设备领域,美国及其盟友日本的相关企业在全球处于垄断地位,而中国大陆近几年又在大力发展半导体制造业,需要大量的设备,但本土的供给能力很有限(特别是中高端设备),因此,必须从美国进口大量产品。

中国半导体设备市场的危与机

1.危机与风险

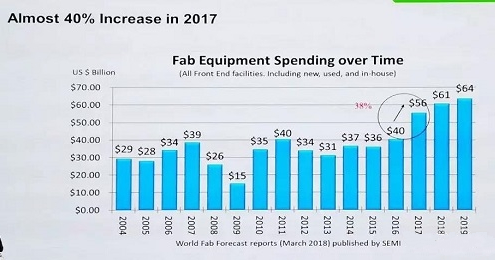

来自SEMI的统计数据显示,中国大陆本土厂商的半导体设备,只占全球市场份额的1~2%。而从下图,我们可以看到,中国大陆市场对半导体设备的需求量巨大,而且还在快速增长当中。

2017年,中国大陆占全球半导体设备销售量的15%,排在全球第3。而就在上周,SEMI的最新数据显示,2018年全球半导体制造设备销售总额达645亿美元,比2017年的566.2亿美元增长了14%,创下历史新高。中国大陆半导体设备市场更是首度以131.1美元超越中国台湾地区,居全球第二。下图为2017~2018年全球各区域全年统计数据(单位:10亿美元)及年增长率。

然而,在全球市场中,中国大陆的IC设备厂商所能占有的份额,最多也就是5%。这种巨大的市场容量与极为有限的设备输出水平形成了强烈的反差。其结果就是,我们要花大量的外汇去购买美日欧厂商的先进设备,使得贸易逆差和产业安全问题难以避免。

中国大陆对半导体设备的渴求程度,从下图中也可窥到一斑。在过去的十几年中(图中从2004年开始计算),全球的IC及元器件制造、封测等工厂在所使用的设备方面的投入逐年稳步上升,2017年,全球相关厂商共投入了560亿美元,用于购买各种设备,这比2016年的400亿美元提升了38%,这个上升幅度是很大的。

之所以在2017年出现了这么大幅度的增长,一方面是因为全球半导体产业从2014年之前的缓慢复苏和低速增长(由于2008年爆发经济危机,半导体行业低迷了好几年,2011年才恢复正增长,但年增长率也只有1%左右),而从2015年开始,增长幅度快速提升,使得全球半导体行业又开始火热了起来。在这样的背景下,2017年全球半导体设备支出才出现了同比提升38%的情形。

以上是全球的驱动因素,除此之外,还有一个巨大的驱动力,就是中国大陆半导体产业的快速跟进。2014年,集成电路产业发展纲要推出,同年“大基金”成立,在中央和各地方政府的大力推动和扶持下,一批晶圆代工厂项目上马、筹建,带动了IC设计及相关服务业的兴起,据中国半导体行业协会统计,2017年,大陆的IC设计公司居然达到了1300多家,此外,还带动了产业链下游的封装测试企业的积极性,扩展生产线,购入先进设备,以应对上游企业和潜在客户爆发式增长。

这样,在半导体制造、封测等方面的投资自然就会快速增长,从而为全球半导体设备支出同比大幅提升贡献了不少份额。

这样,在相对短的时间内,资金大量涌入、诸多大项目快速上马,然而,在谋求跨越式发展的同时,产业安全问题似乎不应该被忽视:由于中国大陆对半导体设备的需求量巨大,而且这种需求还在不断加强,而与之相对应的,未来几年,我国大陆厂商的设备在全球市场份额当中所占比例最多不过5%,而且还是以中低端设备为主。这种情况持续下去的话,存在着较大的风险,似乎总有一把无形的达摩克利斯之剑悬在头上。

2、机会与成绩

危局中往往蕴育着机会,我国半导体设备的短板迫使本土企业必须加大投入力度、加快发展步伐,才能应对困难局面。目前来看,已经取得了一定的成绩。

这里先简单介绍一下半导体制造设备的分类和市场占比,在所有半导体设备中,前道的晶圆加工设备占比约80%,后道的封装设备占比约7%,测试设备占比约9%。在占比达到80%的前道晶圆设备中,光刻机约占19%,PVD(物理气相沉积)、CVD(化学气相淀积)等沉积设备占比约为22%,刻蚀和清洗设备合计占比约为30%。

以上各种设备中,越靠近前端,其技术难度越大,例如,制造设备技术难度大于封装和测试设备。而在制造设备中,光刻机的技术难度大于刻蚀设备,刻蚀难度大于薄膜沉积设备,而清洗、抛光、检测等设备的难度相对较小。

之所以如此,是因为光刻有严格的线宽要求,而刻蚀涉及等离子体物理学,且会对晶圆产生破坏,气相沉积设备涉及高温化学且对沉积膜的均匀性要求极高。而后段的清洗、检测等则没有这方面的要求,且本身不会对晶圆产生破坏。封装设备中,技术难度最大的是键合,测试设备中,封装后测试技术难度小于晶圆测试。

最近几年,我国大陆已立项的晶圆制造和代工厂有20多座,有的已经投产,有的则在规划或建设过程当中。粗略统计,它们需要的投资规模达1255亿美元,按照70%投资设备的比例计算,有约879亿美元设备采购支出,如果以3年为一个建设周期计算的话,则2017~2019年平均每年约有293亿美元的采购规模。而在晶圆加工设备中,国内能够供应的主要是刻蚀、沉积和清洗设备。

近年来,随着国家对半导体产业的持续投入,以及民营企业的兴起,国产半导体设备产业链布局逐步走向完善,特别是在硅单晶炉、刻蚀机、封装、测试设备等壁垒相对低的领域,国产设备已经达到或接近国际先进水平,且成本优势明显。此外,一些产线配套设备、自动化设备、洁静设备等也取得了一定的市场占有率。

例如,晶盛机电生产的单晶硅长晶炉,其在投料量、自动化程度和晶棒尺寸等指标方面均已处于国际领先水平;中微半导体生产的刻蚀机实现了商业化量产,并已进入台积电先进工艺产线;北方华创的CVD设备已进入中芯国际28nm产线,14nm设备也处于验证期,由于中芯国际的14nm制程将在今年实现量产,估计不久就能批量使用北方华创的14nm设备。

测试设备崛起

遵从先易后难的顺序,国产设备要在市场占有率方面取得突破,先在测试、清洗、CMP、晶圆检测、切割等设备上下了不少功夫,并取得了效果,而测试设备作为更偏向软件的设备领域,是最先崛起的。

目前,国内测试设备竞争较为激烈,国内厂商,如华峰和长川科技已经在技术上取得了一定的突破,利用成本优势,从分立元件测试、模拟测试、分选机等低端测试领域开始,和国际厂商展开竞争,并取得了一定的市场份额。

2014年创立的中国中科飞测(Skyverse)是晶圆测试设备商,根据日经新闻的报导,该公司将竞争目标对准了美国晶圆检测设备大厂KLA。中科飞测营销经理Leo He表示,该公司计划今年量产,长江存储、中芯国际、华力微电子都将使用其设备。他说,中美贸易冲突升温,更多本土芯片商愿意使用该公司的测试设备,而在几年前还鲜有这种情况出现,他表示2019将是中科飞测的里程碑之年。

晶圆加工设备的进展

晶圆加工设备难度高,其中以光刻机和刻蚀机为最。目前,晶圆加工设备主要由海外巨头供应,国内代表企业为北方华创和中微半导体等,正努力追赶。以下介绍部分设备的发展情况。

高温炉方面,市场主要被应用材料、日立、东电电子等国际企业占据。本土设备品牌中,北方华创12英寸立式氧化炉陆续通过了90nm/65nm/45nm/28nm制程产线的工艺验证,并实现了应用。同时,随着国内8英寸产线的建设和扩产,北方华创利用其多年在12英寸立式氧化炉方面的积累,开发出了全新的8英寸立式高温氧化炉,并中标了国内多个8英寸和12英寸项目。

此外,亦庄国投于2016年收购了美国公司Mattson Technology,Mattson在刻蚀、快速热处理(RTP)、光刻胶剥离及清洗等技术领域具有领先优势。据悉,该公司2018年的研发经费倍增至4000万美元。Mattson总裁兼CEO陆郝安(Allen lu)表示,贸易紧张的不确定性让中国芯片厂乐于使用本土设备,政府也愿意相助,但是,最终的设备质量才是取得订单的关键。

光刻方面,全球光刻机市场主要由荷兰的ASML、日本尼康和佳能三家把持。国产光刻机领域,上海微电子(SMEE)一枝独秀,2018年3月,该公司承担“02专项”的90nm光刻机样机研制顺利通过验收,成为国产光刻机的代表。

据悉,上海微电子早期的光刻机主要用于90nm后道封装测试,在该领域较早实现了国产替代,2018年5月,该公司第100台光刻机交付长电科技产线。目前,其SMEE 600系列IC前道投影光刻机兼容200mm和300mm晶圆,可用于90nm关键层和非关键层的前道IC制造,正在逐步渗透进入客户前道工艺产线。

刻蚀设备方面,全球市场主要被Lam Research(市占约为53%)、东电电子(市占约20%)和应用材料(市占约19%)这3家把持,该TOP3市占总和超过90%。国产核心设备中,刻蚀机国产化率最高,上升速度最快。据SEMI预计,到2020年,我国国内刻蚀机国产率将达到20%。

国内企业中,中微半导体在介质刻蚀领域,北方华创在硅刻蚀机和金属刻蚀机领域处于国内领先地位,尤其是中微半导体的介质刻蚀机,由28nm向10nm,以及7nm不断演进,其最先进的7nm刻蚀机已经进入台积电产线,成为极少数进入国际一流代工厂最先进制程工艺产线的本土半导体设备厂商。

此外,2018年6月和8月,北方华创两台等离子体刻蚀设备分别中标上海华力集成、株洲中车时代电气生产线;2018年10月,北京创世威纳一台离子束刻蚀机中标北方特种能源集团;截至2019年3月,来自北方华创和中微半导体的3台刻蚀设备中标了华虹半导体生产线。

CVD市场方面,应用材料占据龙头地位,全球市场份额达到30%,其次是Lam Research和东电电子。在国内,北方华创的LPCVD和沈阳拓荆的PECVD已通过主流晶圆代工厂验证,实现了小批量的设备交付。

除了以上设备,还有晶盛机电的单晶炉、凯世通的离子注入机等,取得了不错的业绩,这里就不再详述了。

以上是我国本土半导体设备企业取得的成绩。

然而,虽然我国在部分领域有所突破,但总体而言,国内半导体设备产业实力依然薄弱,总体国产化率不足15%,且绝大部分企业无法达到国际上已经量产的10nm制程工艺水平,而在28nm或14nm工艺取得突破的设备厂商,其产品稳定性与国际巨头仍有差距,要想大批量进入产线,还需要时间和积累。

国产设备需要试错机会

由于巨额资金的投入和升级工艺的紧迫性,国内的晶圆厂采购设备时,对成本不是很敏感,主要关注点在能够快速、稳定地实现先进工艺的量产。

我国本土设备在量产的稳定性上,与国际设备公司相比存在较大的差距,而且,国外设备厂商的产品已经在台积电、三星等公司的产线上实现稳定量产,因此,对国内晶圆代工厂而言,采用国外的设备是最省时间和精力的。因此,优先采购的,大多是国外先进设备公司的成熟产品。

半导体设备具有较高的技术壁垒,且研发周期长、投入大。国产设备厂商虽然在工艺制程上已经有所突破,但离稳定量产还有一定的差距,因此,需要有试错机会,试错周期通常达一年甚至数年。但现在中国大陆大力发展集成电路制造业,首要任务是实现制造工艺的更新,而提升国产化率的要求较弱,所以没有太多时间给国产设备厂商提供试错机会。量产中,制造设备一旦出问题,整条产线上的晶圆都有可能报废,需要停工检查维修,这对晶圆厂而言代价巨大。因此,国产设备常常处于产品研发出来,但得不到大批量使用的境地。

不过,从近一年的情势来看,以上状况正在悄然地发生着改变,主要原因就是贸易保护主义的影响,使得我们不得不更多地考虑采用本土设备,以降低产业风险。

以长江存储为例,来自国君机械的研究和统计显示,长江存储的设备国产化率较高,特别是在2018年,其对国产设备的支持力度较大。自2017年初开工至2018年底投产,在这两年期间,长江存储共采购了17批设备,共计约2000台。

其中,刻蚀设备国产化率接近15%,主要供应商是中微半导体;清洗设备国产化率达到23%,主要供应商是盛美和北方华创;氧化/退火设备的国产化率达到30%,主要供应商为北方华创和Mattson;泵的国产化率达到35%,主要供应商为沈阳科仪;温控设备的国产化率达到65%,主要供应商为北京京仪;去胶设备、热处理设备的国产化率达到100%,主要供应商为Mattson。

但是,长江存储项目初期的成膜设备国产化率较低,约为2~3%,主要供应商是北方华创和沈阳拓荆;量测设备的国产化率也较低,约为1~2%,主要供应商是睿励科仪。而光刻机、涂胶显影、测试、研磨抛设备的国产率最低,几乎为0。

结语

如本文开篇所述,美国商务部于近期将44家中国企业和学校列入了美国企业应谨慎对待的“未经核实”实体的“危险名单”,有一些企业也受到了直接影响。

但实际上,无论是中国本土采购企业(需求侧),还是国际半导体设备厂商(供给侧),都不愿意看到贸易争端持续下去,毕竟,在商言商,有好的生意做才是硬道理,在这个层面讲,大家有共同的利益诉求,都不希望有过多的政治因素干扰。

退一步讲,即使出现极端状况,中国本土半导体企业被国外设备厂商完全断货(非设备供应商所愿,大多是被迫的),也未必就是坏事,因为可以倒逼本土产业链进一步完善和成熟。