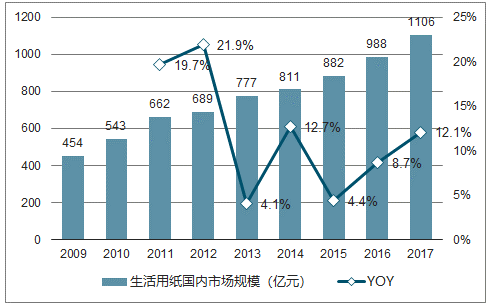

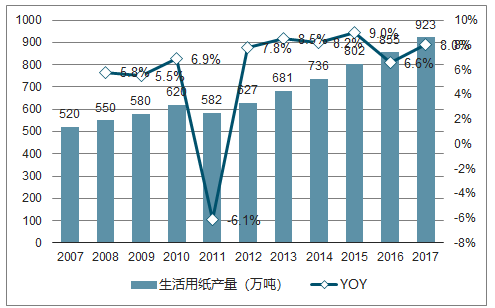

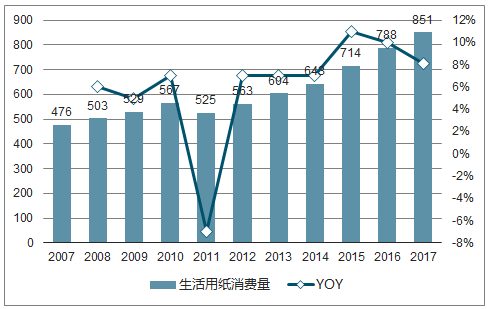

消费总量=人口*人均消费量。生活用纸主要包括卫生纸、面巾纸、餐巾纸、厨房用纸等和居民生活息息相关的细分品类,具有刚需、高使用频次、低单价等特点。2016 年我国生活用纸的消费量787.6万吨, 2007-2016年的 CAGRs=6.71%;2016 年我国生活用纸市场规模 988亿元,CAGRs=11.8%。

我国生活用纸市场规模(亿元)和同比增速

数据来源:公开资料整理

我国生活用纸消费量(万吨)和同比增速

数据来源:公开资料整理

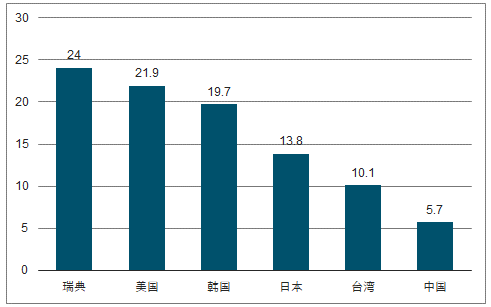

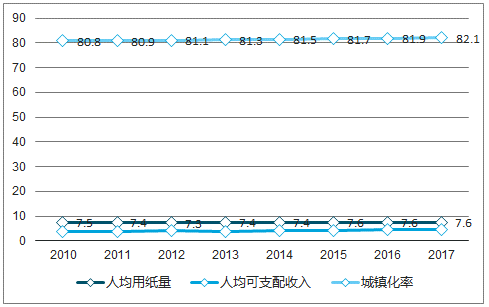

我国生活用纸人均消费量从2008年的 2.95kg/人,提升到 2017 年的6.10kg/人;超过全球平均水平的 4.80kg/人,但仍低于众多发达国家和地区。生活用纸作为典型的刚需快消品,其消费量和国家的经济水平/居民可支配收入呈现正相关。

世界部分国家人均生活用纸消费量(kg/年)

数据来源:公开资料整理

我国人均用纸量和居民可支配收入、城镇化率

数据来源:公开资料整理

美国人均用纸量和居民可支配收入、城镇化率

数据来源:公开资料整理

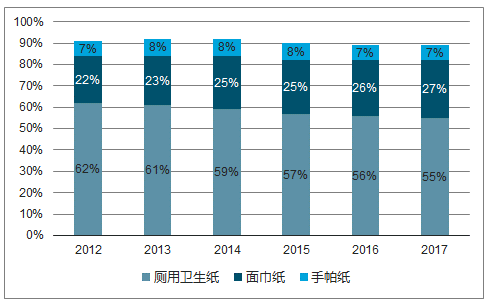

从消费结构上看,2012-2016 年厕用卫生纸占我国生活用纸消费量比例从61.98%下降到 56.28%。面巾纸、餐巾纸、擦手纸、厨房用纸等单价和毛利率较高、应用场景更为多元的中高端产品增速居前,占比逐渐提高。

2012-2017 年我国生活用纸消费结构变化

数据来源:公开资料整理

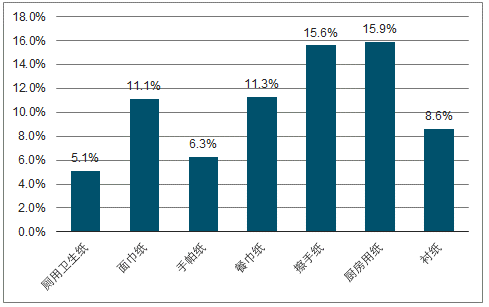

2012-2017 年我国生活用纸细分品类年均复合增速

数据来源:公开资料整理

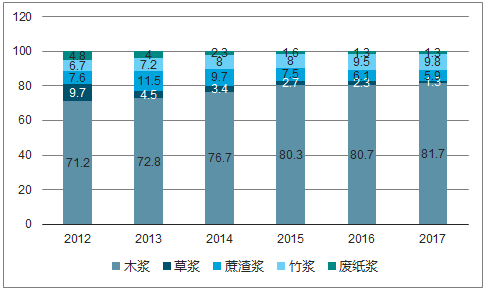

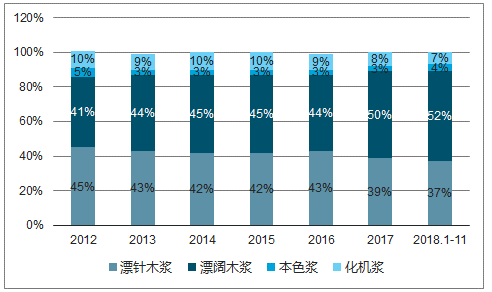

目前我国前四大生活用纸龙头的产品已基本 100%使用价格更高、性能更好的原木浆, 取代草浆、竹浆等纤维质量较低的原材料。

我国生活用纸原料中木浆占比提高

数据来源:公开资料整理

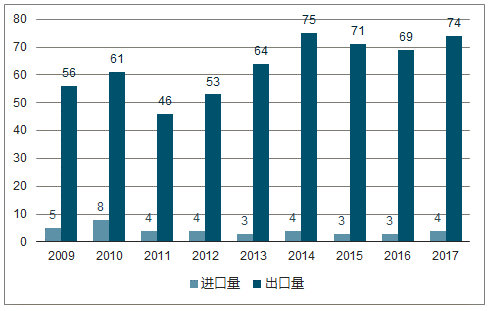

需求端:消费习惯变化引导市场集中度提升。2017 年我国生活用纸消费量 851.1万吨,同比增长 8.1%; 进口 3.5 万吨,出口 74.0 万吨。2009-2017 年行业的消费量同比增速均基本保持在 7%-10%之间,增长稳定;基本处于自产自销+少量外销的状态。

城镇化率的提升和电商的快速发展引导消费者的消费行为发生变化。越来越多的消费者倾向于在双十一等折扣季以较低价格一次性大批量采购/网购自己熟悉、认可的生活用纸品牌旗下各类产品。 长期看,拥有高品质产品的知名品牌在其电商渠道建设完成后,获客成本有望较全面地推明显下降。与此对应,小品牌的客户可触及度和获客成本会随着网购比例增大而一降一升。市场份额有望进一步向少数拥有全国布局的产能和完善销售网络的优质龙头品牌集中。

我国生活用纸消费量(万吨)和同比增速

数据来源:公开资料整理

我国生活用纸基本自给自足(万吨)

数据来源:公开资料整理

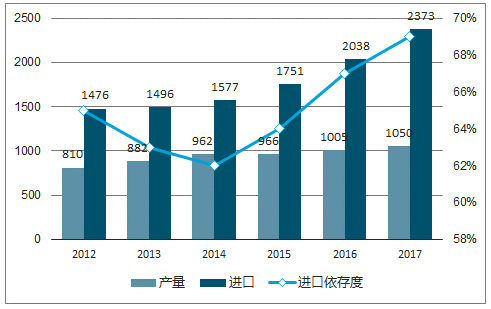

2016 年我国木浆消费量 2877 万吨,其中 1875 万吨为进口,进口依存度高达 65.2%。 国内中小企业主要依赖内盘木浆,四大龙头更多从国外采购。国内木浆到货量不足,小厂对下游消费者转移成本议价力有限,未来成本抬升压力较大。

我国木浆进口量(万吨)

数据来源:公开资料整理

我国木浆进口产品结构

数据来源:公开资料整理

本站声明:网站内容来源于网络,如有侵权,请联系我们,我们将及时处理