中药饮片是指在中医药理论的指导下,根据辨证施治和调剂、制剂的需要,对“中药材”进行特殊加工炮制后具有一定形状、规格的药物。中药饮片可直接作为药剂配方服用或直接服用,或进一步加工为中成药产品。

中药饮片的品种数量与中药材的种类密切相关,根据全国中药材资源普查,我国现有的中药材资源种类多达12,807种,因此中药饮片种类繁多,细分品种则更为丰富。根据毒性,原材料来源,功效,创新性特点等4个大方向,中药饮片就多达 21 类。具体如下图。

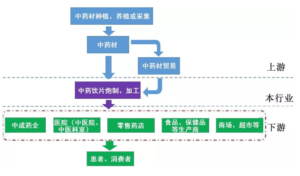

我国的中药产业链主要由中药材、中药饮片和中成药三部分组成,其中中药饮片和中成药处于主导地位,分别约占行业产值 的20%和75%。

中药饮片行业与上游中药材种植、养殖行业关联度较高,中药材的资源储备、产量、价格等变化,对中药饮片行业相关品类产生直接和快速影响。

中药饮片的下游行业应用广泛,主要包括中成药厂、医院(中医院和中医科室)和零售药店,以及饮品、食品、保健品等制造企业。此外,中药饮片还广泛应用于保健品市场、药膳、化妆品、药用足浴等大健康、大中药领域。部分药食同源饮片直接进入商场超市或餐饮服务业。中药饮片具有下游用途广泛、应用行业多、终端消费渠道多等特点。

(一)外资禁入

中药饮片属于我国传统中药产业,多年来一直将其纳入国家重点保护范围,始终属于禁止外商投资的行业,不受外资冲击。

(二)不在药品降价范围内

中药饮片由于在储存、运输和分销过程中存在霉变、损耗等因素,而且由于中药饮片品类、质量等级繁多等因素,难以实行统一定价,不在各地药品集中采购降价范围内。

(三)不取消药品加成

目前,我国在医疗机构逐步推行医药分离,取消以前医疗机构实行的药品批发价加成 15%销售的政策。但中药饮片不受新政影响,医疗机构的中药饮片销售仍然享受药品加成政策,在当下化药和中成药零加成的大环境下,医院有加大中药饮片销售的动力。

(一)增速领跑医药工业全行业

据国家统计局统计数据,2011年-2017年,中药饮片加工子行业主营业务收入由854亿元增加到2165亿元,CAGR为16.8%,增速排医药工业药物各细分子行业第一位。而且,中药饮片加工收入占医药工业总产值已由2011年6%上升至2017年的8%。

在零加成、降低药占比和新版医保目录的共同作用下,中药饮片行业有望迎来增速拐点,按照十三五规划,预计2020年中药饮片市场规模将有望比2016年扩大一倍,达到3912亿元,CAGR=21.8%。

(二)行业集中度有望提升

根据不完全统计,2017 年,国内中药饮片企业 CR10<10%;行业龙头康美药业市占率仅为 2.8%。而日本汉方药企业 CR10>98%,行业龙头津村制药的市占率更是达到 80.0%。对比可见国内饮片行业集中度极低,随着中医药行业规范化发展,行业集中度有望不断提高。

(一)中药配方颗粒优势明显

中药配方颗粒是指将单味药材炮制加工后,根据中药理化性质选用适当的溶媒,经现代工业提取、浓缩、干燥、制粒制成的、供中医临床配方使用的颗粒。与传统饮片相比,其价格要高30%-50%,毛利率超过60%。

2006-2016年,中药配方颗粒销售额由2亿元增加到107亿元,年均复合增速高达48.9%,远高于同期中药饮片26.7%的增长,中药配方颗粒市场销售占饮片市场销售额比重由1%逐渐增加到6%。

目前,我国对中药配方颗粒实行试点生产制,国家药监局共批准了六家中药配方颗粒试生产企业,分别是江阴天江药业、广东一方药业、南宁培力药业、华润三九、四川绿色药业和北京康仁堂药业。2015年国药旗下中国中药(00570.HK)斥资 87.36 亿元收购天江药业 87.3%股权,成为国内中药配方颗粒龙头企业。

(二)超微饮片成为重要补充

超微饮片(在飞破壁饮片)是第三代饮片,对比传统中药饮片,不仅免煎使用便捷,直接冲服,而且由于使药物有效成分破壁释放,药效大幅提高。对比中药配方颗粒,不含在提取中添加的各种辅料,更加原汁原味保留传统中药材特点。

目前,国内生产超微饮片的公司有湖南春光九汇现代中药公司和广东中智药业。春光九汇自2002年起,陆续获得419种超微中药生产批文。

为了保障部分中药材原材料供应安全、控制药材质量和规避价格大幅波动风险,部分优势企业积极向中药材上游拓展,尤其是对优势品种或主力品种在产地自建 GAP 生产基地或与当地药农签约共建生产合作社,对中药产业链进行全产业链布局。

如行业龙头康美药业近年来不断整合道地药材资源,分别有吉林新开河和集安人参基地,四川阆中毒性药材基地、云南文山三七基地以及丽江、普洱、昭通、甘肃西和等道地药材 GAP规范化种植基地。有效保证了公司中药配方颗粒原材料的地道药材特点和供应安全。